Почему все усилия евро и фунта могут оказаться напрасными, или Делать ставки на дальнейшее ослабление доллара по-прежнему опасно

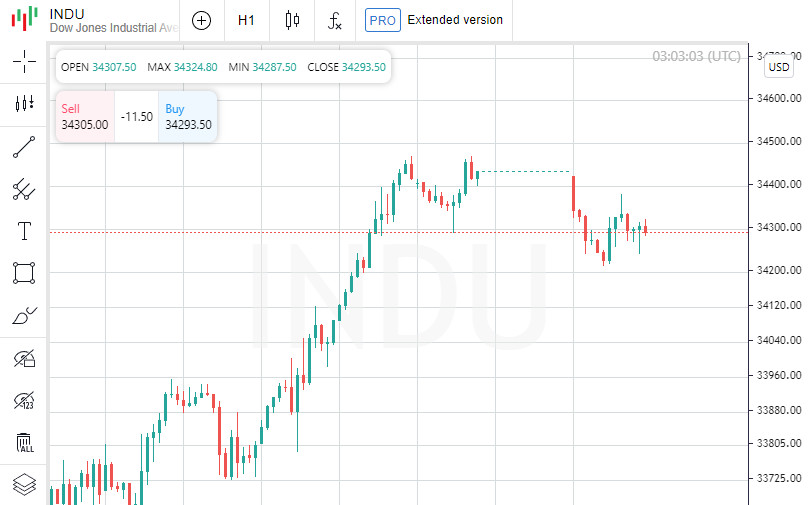

До конца года остается чуть больше недели. Если не произойдет ничего экстраординарного, гринбек завершит текущий месяц на отрицательной территории. Евро и фунт, напротив, имеют неплохие шансы закончить декабрь в плюсе. Доллар теряет почву под ногами Нащупав в октябре многомесячное «дно», пары EUR/USD и GBP/USD сумели восстановиться в четвертом квартале. Такой динамике во многом способствовало ослабление позиций американской валюты, которая от октябрьских максимумов отступила примерно на 5%. Однако стратеги Goldman Sachs говорят, что гринбек все еще переоценен на 14–15% с точки зрения реального эффективного валютного курса. «И это доллар еще подешевел», – отмечают они. По оценкам банка, осенью 2022 года реальный эффективный курс USD превышал справедливую оценку примерно на 20%. «Мы входим в 2024 год с все еще сильным долларом. Однако, учитывая значительную глобальную дизинфляцию, которая происходит на фоне уверенного роста мировой экономики, перспективы снижения процентных ставок в США и устойчивый аппетит инвесторов к риску, мы ждем дальнейшего снижения доллара, хотя оно и будет относительно постепенным», – сообщили специалисты Goldman Sachs. В банке ожидают, что наибольшую устойчивость в 2024 году гринбек покажет против фунта и будет находиться под более заметным давлением в паре с евро. Эксперты Goldman Sachs прогнозируют, что в ближайшие 12 месяцев доллар подешевеет на 2–3%. Только в декабре американская валюта потеряла около 2% и достигла почти пятимесячных минимумов в области ниже 102. «Виновником торжества» является ФРС, которая просигнализировала о смене политической позиции на своем последнем заседании, когда она не только сохранила процентные ставки на текущих уровнях, но и фактически потворствовала рыночным ставкам на серию снижений стоимости заимствований в 2024 году. Инвесторы сейчас закладывают в котировки шесть раундов сокращения ставок в Соединенных Штатах в следующем году, тогда как еще в конце октября ожидалось всего три шага. Экономисты Nordea ждут более быстрого снижения ставок в США, чем в других странах, и указывают на дальнейшее ослабление доллара. «Снижение ставок в США также должно поддержать мировую экономику, цены на сырьевые товары и энергоносители, а также тягу к риску. Таким образом, чувствительные к риску валюты в ближайшем будущем должны чувствовать себя лучше», – заявили они. Согласно прогнозу Nordea, к концу следующего года евро поднимется до уровня $1,15, а фунт достигнет отметки $1,31. Пауэлл раскрывает карты В пятницу доллар торгуется вблизи минимальных уровней с конца июля в районе 101,60 и находится на пути к тому, чтобы зафиксировать недельное снижение примерно на 0,9%. В фокусе внимания сегодня ежемесячные данные по индексу цен расходов на личное потребление (PCE) в США, который является предпочтительным индикатором инфляции для ФРС. На пресс-конференции после декабрьского заседания FOMC по вопросам монетарной политики председатель Федрезерва Джером Пауэлл озвучил прогноз по индексу цен PCE, согласно которому рост общего показателя в ноябре замедлится до 2,6% в годовом выражении, а базового индикатора – до 3,1%. Тогда Дж. Пауэлл неприятно удивил долларовых «быков», признав, что чиновники начали обсуждать, когда им будет уместно приступить к снижению ставок. «Мы сосредоточены на том, чтобы не совершать ошибку, удерживая ставки слишком высокими слишком долго», – заявил он. Его комментарии привели к тому, что гринбек понес ощутимые потери по отношению к своим основным конкурентам, включая евро и фунт. Затем политики ФРС пытались приглушить спекуляции о скором снижении ставки, но без особого успеха, что вынудило доллар держаться в обороне. Участники рынка делают ставку на то, что потенциальная слабость статданных по США может побудить Федрезерв снизить стоимость заимствований быстрее и сильнее, чем предполагалось ранее. Трейдеры сейчас оценивают вероятность того, что ФРС снизит ключевую ставку на 25 базисных пунктов уже в марте, почти в 80%. Если данные по индексу цен PCE покажут более сильное, чем подразумевает озвученный ранее Дж. Пауэллом прогноз, это усилит аргументы в пользу более раннего начала цикла снижения ставок ФРС. В результате доллар останется под давлением не только до конца недели, но и месяца. Между тем евро и фунт могут завершить год на мажорной ноте. Отметка 1,1050 формирует первоначальный барьер для «быков» по EUR/USD на пути к 1,1100 и 1,1150. Если покупателям не удастся закрепиться выше 1,1000, и этот уровень превратится в сопротивление, «медведи» могут перейти в контратаку. Ближайшая поддержка для EUR/USD находится на 1,0930, и далее – на 1,0900 и 1,0870. Что касается GBP/USD, выше отметки 1,2700 первоначальное сопротивление расположено на уровне 1,2750, за которым идет отметка 1,2800. С другой стороны, ближайшая поддержка проходит на уровне 1,2660, пробой которого введет в игру отметки 1,2630 и 1,2600. Гринбек не обещает евро и фунту легкой жизни Хотя доллар может еще ослабнуть на тонком праздничном рынке, с фундаментальной точки зрения дальнейшие продажи USD могут оказаться более сложными, предупреждают стратеги MUFG Bank. «На горизонте маячат многочисленные риски, включая потенциальные проблемы с государственным долгом, президентские выборы в США и геополитические проблемы. Многие из них могут привести к тому, что доллар окажется сильнее, чем мы сейчас предполагаем», – отметили специалисты Nordea. Чтобы инвесторы действительно восприняли распродажу доллара, им необходимо увидеть больший экономический импульс в остальном мире, а не просто серьезное замедление в Соединенных Штатах, считают эксперты RBC Global Asset Management. Направление и масштаб изменений курса USD в большей степени будет определяться экономическими условиями за пределами Америки, прогнозируют они. Многое также будет зависеть от скорости, с которой не только ФРС, но и другие центральные банки будут корректировать денежно-кредитную политику. Обстановка в еврозоне и на глобальном уровне не является благоприятной для дальнейшего устойчивого ралли по EUR/USD, говорят аналитики MUFG Bank. «Фундаментальные факторы в качестве движущей силы в период Рождества и Нового года никогда не бывают надежными, но если ралли EUR/USD будет продолжаться в течение этого периода, мы ожидаем разворота по мере продвижения к первому кварталу следующего года, который с точки зрения сезонных факторов охватывает шестинедельный период, который является худшим в году для EUR/USD», – сообщили они. Слабость немецкой экономики, вероятно, будет оказывать давление на перспективы евро в течение следующего бизнес-цикла и далее, считают стратеги Rabobank, которые видят риск возврата EUR/USD к области 1,0500 на трехмесячном горизонте. «Если тон экономических данных в Великобритании ухудшится, возможности для укрепления фунта на фоне "ястребиной" риторики Банка Англии могут начать сокращаться. Мы думаем, что в перспективе одного–трех месяцев стерлинг может опуститься до $1,23», – заявили в Rabobank. Специалисты Amundi ждут, что фунт подешевеет более чем на 4% по отношению к доллару, поскольку инфляция в Великобритании замедлится, а национальная экономика почувствует боль от ужесточения монетарной политики Банка Англии. Они полагают, что BoE начнет сокращать процентные ставки уже в первой половине 2024 года. Согласно прогнозу Amundi, курс фунта против гринбека снизится до $1,21 в первом квартале 2024 года, прежде чем восстановится до $1,24 к середине года и до $1,29 к концу 2024 года на фоне смягчения денежно-кредитной политики ФРС. Специалисты Morgan Stanley считают, что в 2024 году доллар должен оставаться сильным, поскольку разница в процентных ставках по обе стороны Атлантики и статус актива-убежища будут благоприятствовать американской валюте. «Данные по еврозоне продолжают ухудшаться, при этом риск наступления технической рецессии в регионе продолжает расти», – сказали они. Эксперты Morgan Stanley ожидают, что пара EUR/USD вернется к паритету к первому кварталу 2024 года и останется на уровне 1,0000 большую часть года. Они прогнозируют, что Банк Англии будет снижать ставки гораздо быстрее и агрессивнее, чем считается сейчас, поскольку процесс дезинфляции в Соединенном Королевстве ускорится, а экономический рост в стране останется слабым. По оценкам Morgan Stanley, курс фунта по отношению к доллару упадет до $1,14 к середине 2024 года, прежде чем поднимется до $1,15 к концу года.

Подробнее по ссылкеБольше Форекс-аналитики на страницах InstaForex.Com