Здравствуйте, гость ( Вход | Регистрация )

|

| TifiaFX |

6.6.2017, 9:59 6.6.2017, 9:59

Сообщение

#51

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

XAU/USD: инвесторы предпочитают активы-убежища

06/06/2017 Текущая динамика Доллар продолжает оставаться под давлением после опубликованных в пятницу разочаровывающих данных с рынка труда США за май. Как известно, несмотря на то, что уровень безработицы в США снизился на 0,1% до уровня 4,3%, показатель NFP оказался значительно ниже прогноза. Количество рабочих мест вне сельского хозяйства США в мае увеличилось на 138 000 по сравнению с апрелем (прогноз был +184 000). На фоне ряда событий политического и экономического порядка, недавно произошедших и ожидаемых на текущей неделе, инвесторы предпочитают выводить свои сбережения в активы-убежища – гособлигации, иену, драгметаллы. Усиление напряженности на Ближнем Востоке вокруг Катара, ряд недавних терактов в Великобритании, снижение ожиданий бюджетного стимулирования экономики США, ожидание выступления бывшего директора ФБР Джеймса Коми перед Конгрессом США в четверг, а также парламентские выборы в Великобритании и заседание ЕЦБ, также запланированные на четверг, - вот основные геополитические риски, которые повышают спрос на золото и другие безопасные активы. Золото пользуется активным спросом даже несмотря на то, что вероятность повышения процентной ставки в США на следующей неделе оценивается инвесторами выше, чем в 90%. Как известно, более высокие процентные ставки делают долларовые активы более привлекательными для инвесторов, а также ведут к продаже золота. Этот драгметалл не приносит процентного дохода и не может конкурировать с активами, приносящими такой доход, например, гособлигации. При этом расходы на приобретение золота и его хранения растут. И, тем не менее, возросшие геополитические риски способствуют активным покупкам золота. Так, в начале сегодняшней европейской сессии золото торгуется вблизи отметки 1288.00 долларов за тройскую унцию, что на 20 долларов или на 1,5% выше цены открытия текущего месяца. При этом индекс доллара WSJ, который отражает стоимость доллара США против корзины из 16 других валют, снизился до значения 88.16, приблизившись к уровням, где находился до победы Дональда Трампа на выборах 8 ноября. Вероятно, что до 8 июня, когда пройдут выборы в британский парламент и состоится заседание ЕЦБ по вопросам кредитно-денежной политики, пара XAU/USD сохранит позитивную динамику со склонностью к дальнейшему росту. Уровни поддержки и сопротивления Оттолкнувшись от уровня поддержки 1220.00 (нижняя граница восходящего канала на дневном графике и уровень Фибоначчи 38,2% коррекции к волне снижения с июля 2016 года), с середины прошлого месяца пара XAU/USD продолжает активно расти в рамках восходящего канала на дневном графике. Ближайшая цель и уровень сопротивления 1292.00 (максимумы апреля и года) может быть пройден в ближайшую торговую сессию. Более отдаленная цель – уровень сопротивления 1305.00, чуть выше которого проходит верхняя граница восходящего канала на дневном графике. Максимумы же предыдущей волны роста пары XAU/USD находятся вблизи уровня 1370.00. Индикаторы OsMA и Стохастик на 4-часовом, дневном, недельном графиках перешли на сторону покупателей. Обратный сценарий связан с возвращением пары XAU/USD под уровень поддержки 1277.00 (уровень Фибоначчи 61,8%) и дальнейшим снижением к уровням поддержки 1257.00 (ЕМА200 на 4-часовом графике), 1248.00 (уровень Фибоначчи 50%). Пробой ключевого уровня поддержки 1240.00 (ЕМА200 на дневном графике) повысит риски возврата в нисходящий тренд. Уровни поддержки: 1277.00, 1261.00, 1257.00, 1248.00, 1240.00, 1220.00, 1200.00, 1185.00 Уровни сопротивления: 1292.00, 1305.00 Торговые сценарии Sell Stop 1278.00. Stop-Loss 1293.00. Take-Profit 1270.00, 1257.00, 1248.00, 1240.00 Buy Stop 1293.00. Stop-Loss 1278.00. Take-Profit 1305.00, 1400.00   *) Актуальную и развернутую аналитику смотри на сайте компании Tifia в разделе tifia.com/analytics |

| TifiaFX |

7.6.2017, 11:08 7.6.2017, 11:08

Сообщение

#52

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

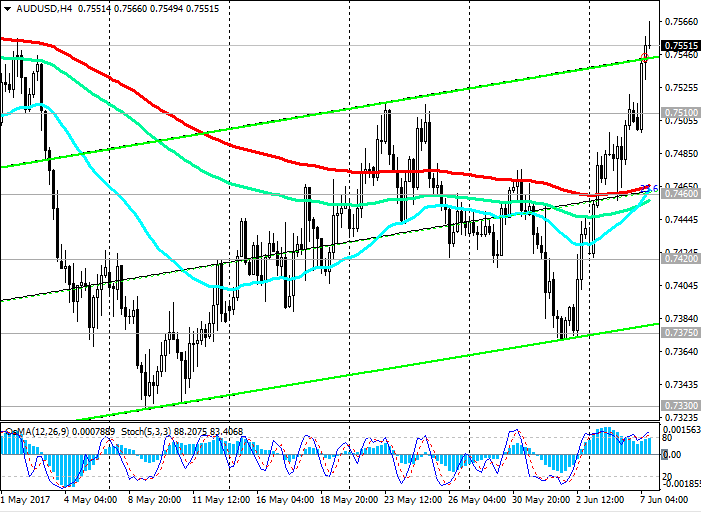

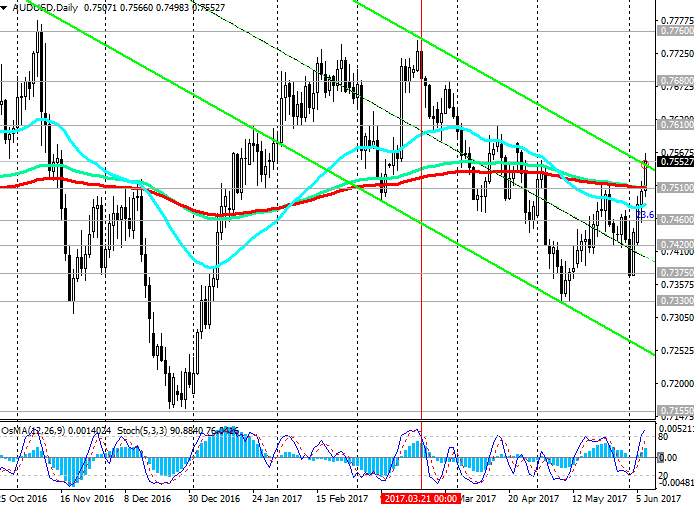

AUD/USD: данные по ВВП поддержали австралийский доллар

07/06/2017 Текущая динамика В то время, как все внимание инвесторов сосредоточено в эти дни на Европе, австралийский доллар получил сегодня мощную поддержку от позитивной макро статистики и активно растет на валютном рынке. Австралийский доллар укрепляется на валютном рынке, а пара AUD/USD растет уже четвертую сессию подряд. Согласно опубликованным сегодня данным, ВВП Австралии в первом квартале вырос на 0,3% (прогноз был +0,2%) против +1,1% в предыдущем квартале и на 1,7% в годовом выражении (прогноз был +1,5%). Данные оказались лучше прогноза, что воодушевило участников рынка, возобновивших покупки австралийской валюты, несмотря на то, что это самые медленные годовые темпы роста ВВП с 2009 года. Рост экономики Австралии продолжается уже 26 лет после рецессии, завершившейся в начале 1990-х годов. За эти годы экономика страны стала одной из самых устойчивых в мире. Тем не менее, медленные темпы роста зарплат и доходов населения Австралии, повышенная безработица и низкие, по мнению РБА, темпы роста ВВП страны не могут не настораживать монетарные власти и правительство Австралии. Как известно, вчера РБ Австралии оставил ключевую процентную ставку без изменений на уровне 1,50%. Как говорилось в сопутствующем заявлении, «укрепление австралийского доллара осложнит корректировку экономики», а «сохранение ставок без изменений соответствует целям в отношении ВВП, инфляции». Как отметили также в РБА, условия для ведения бизнеса в стране улучшились, загруженность производственных мощностей выросла, однако, есть другие риски для экономики страны, которые сдерживают РБА от ужесточения монетарной политики. В то же время, замедление экономики Китая, крупнейшего торгово-экономического партнера Австралии, его высокие уровни задолженности представляют собой внешний среднесрочный фактор риска для экономического роста в Австралии. В четверг (01:30 GMT) Австралийское бюро статистики публикует данные по внешнеторговому балансу Австралии за апрель. Ожидается снижение профицита баланса до 1,91 млрд австралийских долларов. В первую очередь необходимо обратить внимание на данные экспорта, который является важнейшей составляющей бюджета страны. Сокращение профицита баланса и уровня экспорта может негативно отразиться на котировках австралийского доллара. Также в четверг и в пятницу в ходе азиатской торговой сессии по Китаю публикуется ряд важнейших макроэкономических показателей (за май). Если данные укажут на ухудшение внешнеторгового баланса Китая и на замедление инфляции, то австралийский доллар также может отреагировать снижением. Уровни поддержки и сопротивления Оттолкнувшись в начале месяца от уровня поддержки 0.7375 (нижняя линия восходящего канала на 4-часовом графике и на недельном графике), пара AUD/USD в ходе сегодняшней азиатской сессии на мощном позитивном импульсе пробила ключевой уровень сопротивления 0.7510 (ЕМА200, ЕМА144 на дневном графике) и развивает восходящую динамику. Пара AUD/USD торгуется в восходящем канале на недельном графике, верхняя граница которого проходит выше уровня сопротивления 0.7840 (уровень Фибоначчи 38,2% коррекции к волне снижения пары с июля 2014 года). Индикаторы OsMA и Стохастик на 4-часовом, дневном и недельном графиках перешли на сторону покупателей. Рост пары продолжится с целями 0.7610, 0.7680, 0.7760 (ЕМА144 на недельном графике), 0.7840 (уровень Фибоначчи 38,2% коррекции к волне снижения пары с июля 2014 года) при условии сохраняющейся слабости американского доллара. Более отдаленная среднесрочная цель в этом случае – уровень 0.8000 (ЕМА200 на недельном графике). При сохранении позитивной динамики пары AUD/USD эта цель может быть достигнута к сентябрю-октябрю текущего года. Обратный сценарий подразумевает возврат в нисходящий канал на дневном графике и возобновление снижения в волне, начавшейся в середине марта. Пробой краткосрочного уровня поддержки 0.7460 (ЕМА200 на 1-часовом, 4-часовом графиках и уровень Фибоначчи 23,6%) подтвердит данный сценарий. Ближайшей среднесрочной целью в случае дальнейшего снижения пары станет уровень 0.7330 (ноябрьские, майские минимумы). Следующая цель в случае пробоя этого уровня поддержки – уровень 0.7155 (майские, декабрьские минимумы 2016 года). Минимум же волны последнего глобального снижения пары с июля 2014 года находится вблизи уровня 0.6830. Уровни поддержки: 0.7510, 0.7460, 0.7420, 0.7375, 0.7330, 0.7300, 0.7200, 0.7155 Уровни сопротивления: 0.7570, 0.7610, 0.7680, 0.7760 Торговые сценарии Sell Stop 0.7490. Stop-Loss 0.7530. Take-Profit 0.7460, 0.7420, 0.7375, 0.7330, 0.7300, 0.7200, 0.7155 Buy Stop 0.7570. Stop-Loss 0.7530. Take-Profit 0.7600, 0.7680, 0.7760   *) Актуальную и развернутую аналитику смотри на сайте компании Tifia в разделе tifia.com/analytics |

| TifiaFX |

8.6.2017, 10:54 8.6.2017, 10:54

Сообщение

#53

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

DJIA: американские фондовые индексы растут

08/06/2017 Текущая динамика Несмотря на всю волатильность валютных рынков и неопределённость на мировой политической арене, наблюдающиеся в последние недели, американский фондовый рынок остается стабильным, о чем свидетельствует продолжающийся рост основных американских фондовых индексов. В то время как индекс доллара WSJ, который отражает стоимость доллара США против 16 других валют, снизился в последние месяцы к уровню вблизи отметки 88.00 (во вторник индекс закрылся на минимуме с 4 ноября), а доходность 10-летних американских гособлигаций снизилась к уровням 2.1%-2,2%, американские фондовые индексы бьют новые рекорды. Так, индекс S&P500 в мае вырос на 1,2%. DJIA и S&P500 выросли по итогам второго месяца подряд. Но наибольший прирост демонстрирует технологический индекс Nasdaq, который в мае вырос на 2,5%, причем индекс Nasdaq растет уже седьмой месяц подряд. Dow Jones Industrial Average, в состав которого входят акции крупнейших банков США, также демонстрирует стабильный восходящий тренд, который начался еще в феврале прошлого года. Даже после выхода неоднозначного отчета по рынку труда США, опубликованного в минувшую пятницу, основные американские фондовые индексы вновь выросли. Уровень безработицы достиг в мае минимума за 16 лет, снизившись до 4,3% с 4,4% в апреле. В целом, отчет по рынку труда США достаточно благоприятен для того, чтобы ФРС повысила процентные ставки на следующей неделе. Вероятность этого оценивается инвесторами примерно в 90%. «Учитывая хорошее состояние экономики», как сказал еще на прошлой неделе президент Федерального резервного банка Филадельфии Патрик Харкер, можно ожидать дальнейшего роста американских фондовых индексов, даже несмотря на то, что ФРС повысит процентную ставку. Неопределённость по поводу реализации новой эконмической политики президента США Дональда Трампа, похоже, все меньше беспокоит инвесторов, ставящих на рост американского фондового рынка. Сегодня и завтра на валютном рынке ожидается всплеск волатильности, связанный с тем, что ЕЦБ принимает решение по процентной ставке, в Великобритании пройдут выборы, а в США в одном из комитетов сената выступит бывший глава ФБР Джеймс Коми со свидетельствами в деле о возможном влиянии России на ход предвыборной кампании в США, что может еще больше осложнить положение президента Дональда Трампа. Наиболее осторожные трейдеры заняли сегодня выжидательную позицию. В отношении же американских фондовых индексов можно сказать, что сильные корпоративные отчеты за 1-й квартал, свидетельства стабильного восстановления американской экономики, а также политика плавного постепенного повышения процентных ставок в США создают основу для дальнейшего роста американского фондового рынка. Уровни поддержки и сопротивления В начале месяца индекс DJIA превысил недавние годовые максимумы вблизи 21170.0 и закрыл прошедшую неделю на новом абсолютном максимуме 21200.0. Индикаторы OsMA и Стохастик на 4-часовом, дневном, недельном графиках продолжают оставаться на стороне покупателей. Индекс DJIA продолжает рост в восходящих каналах на 4-часовом, дневном, недельном графиках. В случае пробоя уровня 21200.0 рост индекса может продолжиться. В альтернативном сценарии возможно краткосрочное коррекционное снижение к нижней границе восходящего канала и ЕМА200 на 1-часовом графике (уровень 21115.0). Более глубокое коррекционное движение возможно к нижней границе восходящего канала на дневном графике (уровень 20600.0). Если нисходящая динамика будет нарастать, то снижение индекса может продлиться к уровням поддержки 20360.0 (апрельские минимумы), 19990.0 (ЕМА200 на дневном графике и декабрьские максимумы), 19850.0 (уровень Фибоначчи 23,6% коррекции к росту в волне с уровня 15660.0 после восстановления в феврале текущего года к обвальному падению рынков с начала года. Максимум данной волны и уровень Фибоначчи 0% находится вблизи отметки 21170.0). Позитивная динамика американского фондового рынка и индекса DJIA сохраняется. Лишь в случае пробоя уровня поддержки 19850.0 можно говорить о сломе бычьего тренда. Уровни поддержки: 21170.0, 21020.0, 21000.0, 20965.0, 20825.0, 20600.0, 20500.0, 20360.0, 19990.0, 19850.0 Уровни сопротивления: 21200.0, 22000.0 Торговые сценарии Buy по-рынку. Stop-Loss 21090.0. Take-Profit 21220.0, 22000.0 Sell Stop 21090.0. Stop-Loss 21220.0. Take-Profit 21020.0, 21000.0, 20965.0, 20825.0, 20600.0   *) Актуальную и развернутую аналитику смотри на сайте компании Tifia в разделе tifia.com/analytics |

| TifiaFX |

9.6.2017, 11:00 9.6.2017, 11:00

Сообщение

#54

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

XAG/USD: доллар укрепляется

09/06/2017 Текущая динамика Третью торговую сессию доллар укрепляется на валютном рынке против активов-убежищ – иены, франка, драгметаллов. Доллар получил сегодня дополнительный позитивный импульс после того, как стали известны первые результаты выборов в парламент Великобритании и после вчерашнего заседания ЕЦБ. Как известно, ЕЦБ сохранил базовую процентную ставку на уровне в 0%, ставку по депозитам – на уровне -0,4%, ставку по маржинальным кредитам — на уровне 0,25%. Программа QE, в рамках которой ЕЦБ ежемесячно выкупает европейские активы на сумму 60 млрд евро, также осталась без изменений. Фунт сегодня рухнул на валютном рынке сразу после того, как вчера в 21:00 (GMT) стали известны первые результаты экзит-пола выборов, согласно которым Консерваторам и ее лидеру нынешнему премьер-министру Великобритании Терезе Мэй не удалось достичь абсолютного большинства в парламенте страны. Правящая консервативная партия, хотя и останется крупнейшей в парламенте, получила 314 из 650 мест. Большинство голосов обеспечивают 326 мест. Любые факторы, повышающие неопределенность вокруг Brexit, будут негативными для фунта и британского фондового рынка. Американский доллар, тем временем, наращивает позиции на валютном рынке. Индекс доллара WSJ, который отражает стоимость доллара США против корзины из 16 других валют, вырос вчера на 0,1%, до 88,21. Теперь после заседания ЕЦБ внимание инвесторов переключается на заседание Федеральной резервной системы США, которое пройдет 13-14 июня. Большинство участников рынка ожидает повышение процентной ставки на 0,25%. Августовские фьючерсы на золото упали вчера на 1,2%, до 1278,20 доллара за тройскую унцию. Другие драгметаллы, в частности, серебро также снижаются в цене. Пара XAG/USD снижается сегодня третью сессию подряд, торгуясь в ходе сегодняшней европейской сессии вблизи отметки 17.35 долларов за тройскую унцию. Вероятность повышения процентной ставки в США на следующей неделе оценивается инвесторами выше, чем в 90%. Как известно, более высокие процентные ставки делают долларовые активы более привлекательными для инвесторов, а также ведут к продаже драгметаллов, которые не приносят процентного дохода. При этом расходы на их приобретение и хранение растут. И, тем не менее, сохраняющиеся геополитические риски, а также политическая неопределенность в Великобритании, США, Франции, где на этих выходных также пройдут выборы в местный парламент, поддерживают спрос на драгметаллы. Из новостей на сегодня стоит обратить внимание на публикацию в 12:30 (GMT) данных с рынка труда Канады, которые могут повысить волатильность на валютном рынке. Уровни поддержки и сопротивления Предыдущие 4 недели пара XAG/USD стремительно выросла в восходящем краткосрочном канале на 4-часовом графике, верхняя граница которого проходит вблизи уровня 17.86. В настоящий момент после трехдневного коррекционного снижения пара XAG/USD торгуется вблизи уровней поддержки 17.25 (ЕМА200 и нижняя линия восходящего канала на 4-часовом графике), 17.35 (ЕМА200, ЕМА144 на дневном графике). Индикаторы OsMA и Стохастик на 4-часовом, дневном графиках перешли на сторону продавцов. Сценарий на снижение связан с прорывом уровня поддержки 17.25 и дальнейшим снижением в рамках нисходящего канала на дневном графике с целями 16.85 (уровень Фибоначчи 23,6% коррекционного роста к снижению пары с августа 2016 года и уровня 20.59), 16.05, 15.72 (минимумы 2016 года). Ближайшая же цель в случае продолжения роста пары XAG/USD – уровни 17.58 (уровень Фибоначчи 38,2%), 17.86 (ЕМА144 на недельном графике). Здесь же проходит верхняя линия нисходящего канала на дневном и недельном графиках. Более отдаленные среднесрочные цели – уровни 18.17 (уровень Фибоначчи 50%), 18.48 (ЕМА200 на недельном графике и апрельские максимумы), 18.75 (уровень Фибоначчи 61,8%). В динамике пары XAG/USD стоит обратить внимание на текущую корреляцию с парами USD/JPY (-85%), XAU/USD(71%). Учитывая достаточно высокую взаимную корреляцию, и то, как эти пары взаиморасположены относительно ключевых уровней поддержки (ЕМА200, ЕМА144 на дневном графике), напрашивается вывод: либо пара XAG/USD немного подрастет (в пределах 1,0% - 1,5%), либо останется на текущем уровне 17.35 (ключевой уровень поддержки (ЕМА200, ЕМА144 на дневном графике), но при условии, если доллар в парах USD/JPY, XAU/USD на столько же вырастет. В текущей ситуации геополитической неопределённости и в преддверии заседания ФРС на следующей неделе возможны оба варианта. Уровни поддержки: 17.35, 17.25, 17.00, 16.85, 16.20, 15.72 Уровни сопротивления: 17.58, 17.86, 18.17, 18.48, 18.75 Торговые сценарии Sell Stop 17.23. Stop-Loss 17.46. Take-Profit 17.00, 16.85, 16.20, 15.72 Buy Stop 17.46. Stop-Loss 17.23. Take-Profit 17.58, 17.86, 18.17, 18.48, 18.75   *) Актуальную и развернутую аналитику смотри на сайте компании Tifia в разделе tifia.com/analytics |

| TifiaFX |

13.6.2017, 11:04 13.6.2017, 11:04

Сообщение

#55

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

NZD/USD: когда пара начнет снижаться?

13/06/2017 Текущая динамика На этой неделе состоится ряд важнейших событий: заседания центральных банков Швейцарии, Великобритании, Японии. Однако, в центре внимания трейдеров будет двухдневное заседание ФРС (13-14 июня) и решение ФРС по процентной ставке, которое будет опубликовано 14 июня в 18:00 (GMT). Прогноз: ставка будет повышена на 0,25% до уровня 1,25%. После решения по процентной ставке публикуется комментарий по кредитно-денежной политике (FOMC Statement) и начинается пресс-конференция ФРС. В период публикации ожидается всплеск волатильности по всему финансовому рынку, а участники рынка будут изучать заявление ФРС на предмет наличия сигналов на дальнейшие планы в отношении денежно-кредитной политики. Более высокие процентные ставки, как правило, оказывают поддержку доллару, делая американские активы более привлекательными для инвесторов, и оказывают давление на цены на сырьевые товары и сырьевые валюты. Если ФРС просигнализирует о возможности еще одного или двух повышений ставки в этом году, то американский доллар получит значительную поддержку. Также в среду (в 22:45 GMT) публикуется отчет по ВВП Новой Зеландии за первый квартал. Прогноз: +0,7% (предыдущее значение +0,4%). Публикация данных вызовет повышенную волатильность в NZD. На фоне роста цен на продукцию сельского хозяйства в последнее время (особенно на молочную продукцию, которая является важнейшей составляющей новозеландского экспорта) вероятно, что отчет по ВВП Новой Зеландии за первый квартал выйдет с позитивными показателями, а это благоприятно скажется на позициях новозеландской валюты. Если же отчет по ВВП окажется хуже ожидаемого, а ФРС просигнализирует о возможности дальнейшего повышения процентных ставок, то пара NZD/USD может резко снизиться и начать, наконец, коррекционное нисходящее движение к активному росту пары с середины прошлого месяца. В противном случае пара NZD/USD продолжит восходящее движение на фоне позитивных макро данных, поступающих в последнее время из Новой Зеландии. Также ждем данных из Новой Зеландии по платежному балансу за первый квартал (ожидается, что отрицательное сальдо составило 1 млрд новозеландских долларов против положительного сальдо в 1,18 млрд новозеландских долларов 1-м квартале прошлого года), которые публикуются сегодня 22:45 (GMT) и данных из Китая (розничные продажи, промышленное производство в мае) утром в среду, что повысит волатильность торгов по новозеландскому доллару. *) Расширенный фундаментальный анализ представлен на сайте компании Tifia в разделе tifia.com/analytics Уровни поддержки и сопротивления В результате активного роста, начавшегося в середине прошлого месяца, пара NZD/USD пробила сильный уровень сопротивления 0.7190 (ЕМА144 на недельном графике) и вплотную приблизилась к уровню сопротивления 0.7235 (уровень Фибоначчи 38,2% восходящей коррекции к глобальной волне снижения пары с уровня 0.8800, начавшейся в июле 2014 года, минимумы декабря 2016 года). Чуть выше, через на уровень сопротивления 0.7270 проходит 200-периодная скользящая средняя на недельном графике. Таким образом, пара NZD/USD находится в зоне сильных уровней сопротивления. Для дальнейшего роста и пробоя этих уровней паре NZD/USD необходимы сильные позитивные фундаментальные драйверы, например, сигналы от РБНЗ о возможности скорого повышения процентной ставки в Новой Зеландии. Очередное заседание РБНЗ по данному вопросу состоится 21 июня, т.е. уже на следующей неделе. Как известно, РБНЗ в прошлом месяце сохранил процентную ставку на уровне 1,75% и заявил, что процентные ставки останутся без изменений в течение довольно длительного времени, как минимум до третьего квартала 2019 года. Если же в риторике банка будет отмечена более жесткая позиция, то новозеландский доллар получит мощную поддержку, и тогда уровень сопротивления 0.7270 может быть пройден. В противном случае, новозеландский доллар и пару NZD/USD ждут снижение. В то время как РБНЗ стремится сохранить неизменной текущую монетарную политику, ФРС заявляет о планах постепенного ужесточения монетарной политики в США. Разность монетарных политик РБНЗ и ФРС будет оставаться основным фундаментальным фактором в пользу доллара США в ближайшие пару лет, несмотря на возможные периоды роста пары NZD/USD в течение нескольких недель. Возврат пары NZD/USD под краткосрочный уровень поддержки 0.7165 (ЕМА200 на 1-часовом графике) может спровоцировать дальнейшее снижение пары NZD/USD и в среднесрочном периоде с целью на отметке вблизи ключевого уровня поддержки 0.7050 (ЕМА200, ЕМА144, ЕМА50 на дневном графике). Кстати, индикаторы OsMA и Стохастик на дневном периоде начинают разворачиваться на короткие позиции. Уровни поддержки: 0.7190, 0.7165, 0.7100, 0.7050, 0.6945, 0.6900, 0.6885, 0.6860, 0.6818 Уровни сопротивления: 0.7235, 0.7270, 0.7300, 0.7380 Торговые сценарии Sell Stop 0.7190. Stop-Loss 0.7240. Take-Profit 0.7165, 0.7100, 0.7050, 0.6945, 0.6900, 0.6885, 0.6820 Buy Stop 0.7240. Stop-Loss 0.7190. Take-Profit 0.7270, 0.7300, 0.7380   *) Актуальную и развернутую аналитику и новости по рынку форекс смотри на сайте tifia.com компании Tifia |

| TifiaFX |

14.6.2017, 11:04 14.6.2017, 11:04

Сообщение

#56

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

GBP/USD: инфляция «поедает» заработную плату британцев

14/06/2017 Обзор и динамика Несмотря на то, что, как ожидается, ФРС повысит ключевую процентную ставку на четверть процентного пункта по итогам своего двухдневного заседания, которое завершится сегодня, доллар остается под давлением на валютном рынке. Индекс доллара WSJ, отслеживающий стоимость доллара США против корзины из 16 валют, снизился на 0,2%, до 88,31. Вероятность такого решения со стороны ФРС оценивается инвесторами в 100%. Тем не менее, участники рынка ждут пресс-конференции (начнется в 18:30 GMT) и комментариев ФРС, чтобы оценить дальнейшие планы относительно процентных ставок и сокращения баланса. Повышение ставки сегодня на 0,25% уже учтено в ценах. И если ФРС просигнализирует о приостановке ужесточения денежно-кредитной политики, американский доллар еще более снизится. Замедление инфляции в США может насторожить ФРС. Так, сегодня в 12:30 (GMT) публикуется блок важнейших макро данных из США, среди которых – инфляционные индексы (розничные продажи и индекс потребительских цен за май). Ожидается почти нулевой рост показателей в мае (+0,1% и +0,0%, соответственно), что еще раз укажет на замедление или весьма слабый рост инфляции в США. Если же ФРС просигнализирует о возможности повысить ставку еще один-два раза в этом году, то доллар резко вырастет на валютном рынке. Вероятность такого сценария также возможна. Как заявляли еще недавно представители ФРС, центральный банк может пойти на повышение ставки, несмотря на слабый рост инфляции, с целью избежать перегрева экономики и роста мыльных пузырей на фондовом рынке США. Что касается фунта, то он вчера вместе с канадским долларом оказался в лидерах роста против американского доллара. Фунт вырос на сильных данных по инфляции, поступивших в ходе вчерашней европейской сессии (индекс потребительских цен в Великобритании вырос в мае до уровня 2,9% в годовом выражении (прогноз был +2,7%)), самого высокого уровня почти за четыре года. Сегодня же пара GBP/USD демонстрирует обратную динамику и снижается в начале европейской сессии. Согласно опубликованным в среду данным, уровень зарплат с поправкой на инфляцию упал 2-й месяц подряд по сравнению с тем же периодом прошлого года. Реальная заработная плата сократилась на 0,6% по сравнению с тем же периодом прошлого года. Доходы населения страны снижаются из-за роста инфляции. Это может негативно сказаться на росте британской экономики, которая сильно зависит от внутреннего потребления. Потребительские расходы являются одним из важных компонентов роста ВВП Великобритании. В четверг Банк Англии (11:00 GMT) принимает решение по процентной ставке. Вероятно, что процентная ставка останется на прежнем уровне 0,25%. Также в это время публикуются: отчет по денежно-кредитной политике с итогами голосования по ставке и другим вопросам, а также с комментариями по состоянию экономики; протокол Комитета по монетарной политике (MPC) Банка Англии с расстановкой голосов за и против повышения/понижения процентной ставки. Банк Англии будет весьма осторожно относиться к вопросу повышения процентной ставки, несмотря на высокий уровень инфляции в стране. Интрига по поводу дальнейших действий Банка Англии сохраняется. В период же публикации решения банка и в ходе его последующей пресс-конференции ожидается всплеск волатильности торгов по фунту, который и так отличается своей высокой внутридневной волатильностью. *) Расширенный фундаментальный анализ представлен на сайте компании Tifia в разделе tifia.com/analytics Технический анализ Несмотря на поддержку от сильных данных по инфляции, пара GBP/USD не смогла пробить уровень сопротивления 1.2800 (ЕМА200 на 1-часовом и дневном графиках), и после публикации данных по рынку труда в Великобритании в ходе европейской сессии вновь снижается. Фунт продолжает оставаться под давлением на фоне неопределённости вокруг Brexit. В настоящий момент пара GBP/USD торгуется на уровне поддержки 1.2715 (ЕМА144 на дневном графике). В случае пробоя уровня поддержки 1.2640 (минимумы июня и нижняя граница восходящего канала на дневном графике) снижение пары GBP/USD ускорится. Индикаторы OsMA и Стохастик на 1-часовом, 4-часовом, дневном, недельном графиках перешли на сторону продавцов. Негативная динамика преобладает. Снижение пары GBP/USD продолжится с ближайшими целями вблизи уровней 1.2550, 1.2340, между которыми проходит нижняя граница восходящего канала на недельном графике. Альтернативный сценарий подразумевает возврат пары GBP/USD выше уровня 1.2825 (ЕМА200 на 4-часовом графике) с перспективой дальнейшего роста в рамках восходящего канала на дневном графике с целями 1.3050 (годовые максимумы), 1.3210 (уровень Фибоначчи 23,6% коррекции к снижению пары GBP/USD в волне, начавшейся в июле 2014 года вблизи уровня 1.7200 и верхняя граница восходящего канала на дневном графике). Уровни поддержки: 1.2715, 1.2700, 1.2640, 1.2550, 1.2485, 1.2340, 1.2110 Уровни сопротивления: 1.2800, 1.2825, 1.2850, 1.2900, 1.2940, 1.3000, 1.3050, 1.3100, 1.3210 Торговые сценарии Sell Stop 1.2690. Stop-Loss 1.2770. Take-Profit 1.2600, 1.2520, 1.2485, 1.2340, 1.2110 Buy Stop 1.2770. Stop-Loss 1.2690. Take-Profit 1.2800, 1.2850, 1.2900, 1.2940, 1.3000, 1.3050, 1.3100, 1.3210   *) Актуальную и развернутую аналитику и новости по рынку форекс смотри на сайте tifia.com компании Tifia |

| TifiaFX |

15.6.2017, 11:26 15.6.2017, 11:26

Сообщение

#57

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

AUD/USD: после заседания ФРС

15/06/2017 Текущая динамика По итогам двухдневного заседания ФРС повысила вчера процентную ставку на 0,25% до уровня 1,25%. Решение было ожидаемым, и доллар достаточно сдержанно отреагировал на него. Доллар начал укрепляться позднее, когда в 18:30 (GMT) началась пресс-конференция ФРС, из которой стало известно ,что ФРС планирует еще одно повышение ближе к концу года, а также сокращение своего бюджета, составляющего примерно 4,5 трлн долларов США. Портфель активов ФРС вырос до текущего уровня с 800 млрд долларов до кризиса, что было обусловлено рядом программ покупки облигаций, направленных на снижение долгосрочных процентных ставок. Согласно некоторым оценкам экономистов, сокращение активов на 675 млрд долларов к 2019 году будет равнозначно повышению ключевой краткосрочной процентной ставки ФРС на четверть процентного пункта. Процесс сокращения баланса ФРС также приведет к повышению доходности 10-летних казначейских облигаций США, что будет сопровождаться укреплением доллара. Таким образом, ФРС еще раз подтвердила свои намерения относительно ужесточения кредитно-денежной политики в США. Как известно, в начале месяца РБ Австралии оставил ключевую процентную ставку без изменений на уровне 1,50%. Как говорилось в сопутствующем заявлении, «укрепление австралийского доллара осложнит корректировку экономики», а «сохранение ставок без изменений соответствует целям в отношении ВВП, инфляции». Как отметили также в РБА, условия для ведения бизнеса в стране улучшились, однако, есть другие риски для экономики страны, которые сдерживают РБА от ужесточения монетарной политики. Медленные темпы роста зарплат и доходов населения Австралии, повышенная безработица и низкие, по мнению РБА, темпы роста ВВП страны будут сдерживать РБА от ужесточения монетарной политики. Нестабильность цен на сырьевые товары, в частности на железную руду, один из основных экспортных товаров Австралии, а также их склонность к снижению на фоне ожидаемого укрепления американского доллара, также представляет один из существенных рисков для австралийской экономики, еще во многом сохраняющей признаки сырьевой. Австралийский доллар сегодня вырос после выхода данных, показавших резкий рост занятости и падение уровня безработицы. Так, уровень безработицы в мае снизился до 5,5% с 5,7% в апреле. Число занятых выросло на 42 000 при прогнозе роста на 10 000. Данные по рынку труда Австралии оказались оптимистичными и поддержали австралийский доллар. Тем не менее, расхождение направлений денежно-кредитной политики ФРС и других мировых центральных банков поддерживает доллар США. Эту ситуацию также можно отнести и к паре AUD/USD. Если ФРС планирует повышать процентную ставку, то РБА намерен придерживаться текущего курса как минимум до второй половины 2018 года. Ждем сегодня новостей из США, которые повысят волатильность в парах с долларом США, в том числе и в паре AUD/USD. В период времени с 12:30 до 14:00 (GMT) будет опубликован ряд важных макро данных, среди которых еженедельный отчет Министерства труда США, содержащий данные по числу первичных заявок на пособия по безработице. По прогнозу ожидается снижение показателя до 242 000 против 245 000 за предыдущий период, что должно позитивно отразиться на долларе США. Также публикуются данные по промпроизводству в США за май и использованию производственных мощностей. Однако, сегодня и в ближайшее время инвесторы все еще будут оценивать итоги двухдневного заседания ФРС и повышение процентной ставки в США. *) Расширенный фундаментальный анализ представлен на сайте компании Tifia в разделе tifia.com/analytics Уровни поддержки и сопротивления В отличие от других основных валютных пар, пара AUD/USD выросла сегодня в ходе азиатской и европейской сессий ,чему способствовали, в том числе, позитивные данные с рынка труда Австралии, опубликованные сегодня утром. Тем не менее, стоит обратить внимание на показания индикаторов OsMA и Стохастик, которые на 1-часовом, 4-часовом, дневном графиках развернулись на короткие позиции. На общем фоне сегодняшнего роста американского доллара высока вероятность того, что пара AUD/USD последует за другими долларовыми валютными парами. Если же в ходе американской торговой сессии выйдут позитивные макро данные по США, то это станет, пожалуй, спусковым крючком для снижения пары AUD/USD. «Первой ласточкой» станет пробой краткосрочного уровня поддержки 0.7580 (ЕМА50 на 1-часовом графике). Снижение пары AUD/USD в этом случае может продолжиться к уровню поддержки 0.7540 (ЕМА200 на 1-часовом графике). Пробой уровня поддержки 0.7514 (ЕМА200 на дневном графике) подтвердит сценарий на снижение пары AUD/USD. Ближайшей целью в случае дальнейшего снижения пары станут уровни 0.7495 (ЕМА200 на 4-часовом графике), 0.7460 (уровень Фибоначчи 23,6%). Следующие цели в случае пробоя этого уровня поддержки – 0.7330 (ноябрьские, майские минимумы), 0.7155 (майские, декабрьские минимумы 2016 года). Минимум же волны последнего глобального снижения пары с июля 2014 года находится вблизи уровня 0.6830. Если же пара AUD/USD сохранит позитивную динамику, то ее рост продолжится с целями 0.7635, 0.7680, 0.7760 (ЕМА144 на недельном графике), 0.7840 (уровень Фибоначчи 38,2% коррекции к волне снижения пары с июля 2014 года). Уровни поддержки: 0.7580, 0.7540, 0.7514, 0.7495, 0.7460, 0.7445, 0.7420, 0.7375, 0.7330, 0.7300 Уровни сопротивления: 0.7635, 0.7680, 0.7700, 0.7760 Торговые сценарии Sell Stop 0.7570. Stop-Loss 0.7640. Take-Profit 0.7540, 0.7514, 0.7495, 0.7460, 0.7445, 0.7420, 0.7375, 0.7330, 0.7300 Buy Stop 0.7640. Stop-Loss 0.7570. Take-Profit 0.7680, 0.7700, 0.7760   *) Актуальную и развернутую аналитику и новости по рынку форекс смотри на сайте tifia.com компании Tifia |

| TifiaFX |

16.6.2017, 10:50 16.6.2017, 10:50

Сообщение

#58

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

XAG/USD: доллар будет наращивать позиции

16/06/2017 Текущая динамика После того, как в среду ФРС объявила о повышении ключевой процентной ставки, доллар поступательно наращивает позиции на валютном рынке. Индекс доллара WSJ вырос выше уровня 88,60. Центральный банк также дал понять, что может еще раз повысить ставки в 2017 году, что оказало дополнительную поддержку доллару. Вчера вышли неоднозначные макро данные по США. Хотя еженедельный отчет по числу требований на получение пособия по безработице показал значение в 237 000 против прогноза в 242 000, рынок труда в США выглядит вполне стабильно. Как известно, в среду ФРС повысила процентную ставку на 25 базисных пунктов, до диапазона 1-1,25% и просигнализировала о возможности еще одного повышения ставки ближе к концу года. Центральный банк США также запланировал сократить свой баланс объемом в 4,5 трлн долларов США позднее в текущем году. Более высокие процентные ставки делают долларовые активы более привлекательными для инвесторов, а также ведут к продаже драгметаллов, которые не приносят процентного дохода. При этом расходы на их приобретение и хранение растут. ФРС повысила ставку, несмотря на недавнее замедление потребительской инфляции в США. Также ФРС еще раз повторила, что планирует сокращение своего бюджета, составляющего примерно 4,5 трлн долларов США. Согласно некоторым оценкам экономистов, сокращение активов на 675 млрд долларов к 2019 году будет равнозначно повышению ключевой краткосрочной процентной ставки ФРС на четверть процентного пункта. Процесс сокращения баланса ФРС также приведет к повышению доходности 10-летних казначейских облигаций США, что будет сопровождаться укреплением доллара и, опять же, снижением цены на золото и серебро. Драгметаллы дешевеют, даже несмотря на сохраняющуюся геополитическую напряженность. Видимо, перспектива еще одного повышения ближе к концу года перевешивает чашу в пользу продавцов и оказывает дополнительное давление на активы-убежища, в том числе серебро. *) Расширенный фундаментальный анализ представлен на сайте компании Tifia в разделе tifia.com/analytics Уровни поддержки и сопротивления Цена на серебро устойчиво снижается последние две недели. Пара XAG/USD пробила важные уровни поддержки 17.35 (ЕМА200, ЕМА144 на дневном графике), 17.14 (ЕМА200, ЕМА144 на 4-часовом графике), 16.85 (уровень Фибоначчи 23,6% коррекционного роста к снижению пары с августа 2016 года и уровня 20.59), 16.05, 15.72 (минимумы 2016 года) и продолжает снижаться в нисходящих каналах на 4-часовом, дневном, недельном графиках. Нижняя граница каналов проходит ниже уровня 15.72 (минимумы 2016 года). Эта отметка и станет среднесрочной целью в случае дальнейшего укрепления доллара на валютном рынке и снижения пары XAG/USD. Индикаторы OsMA и Стохастик на 1-часовом, 4-часовом графиках перешли на сторону покупателей, сигнализируя о возможной краткосрочной восходящей коррекции с целями вблизи уровней 16.85, 17.00. Ближайшая же цель в случае продолжения роста пары XAG/USD – уровни 17.35, 17.58 (уровень Фибоначчи 38,2%). Здесь же проходит верхняя линия нисходящего канала на дневном и недельном графиках. Более отдаленные среднесрочные цели в случае дальнейшего роста пары XAG/USD – уровни 17.86 (ЕМА144 на недельном графике), 18.17 (уровень Фибоначчи 50%), 18.48 (ЕМА200 на недельном графике и апрельские максимумы), 18.75 (уровень Фибоначчи 61,8%). Негативная динамика все же преобладает. Уровни поддержки: 16.65, 16.20, 16.05, 15.72 Уровни сопротивления: 16.85, 17.00, 17.14, 17.35, 17.58, 17.70, 17.86, 18.17, 18.48, 18.75 Торговые сценарии Sell Stop 16.65. Stop-Loss 16.85. Take-Profit 16.20, 16.05, 15.72 Buy Stop 16.85. Stop-Loss 16.65. Take-Profit 17.00, 17.14, 17.35, 17.58, 17.70, 17.86, 18.17, 18.48, 18.75   *) Актуальную и развернутую аналитику и новости по рынку форекс смотри на сайте tifia.com компании Tifia |

| TifiaFX |

19.6.2017, 9:46 19.6.2017, 9:46

Сообщение

#59

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

Brent: число буровых в США вновь выросло

19/06/2017 Текущая динамика Новую торговую неделю цена на нефть начинает со снижения. Фьючерсы на нефть Brent на ICE Futures снизились к отметке 47,23 доллара за баррель в ходе сегодняшней азиатской сессии. Опубликованные в пятницу данные от американской нефтесервисной компании Baker Hughes показали, что число нефтяных буровых установок в США на прошлой неделе вновь выросло, на этот раз на шесть единиц до 747 единиц, что стало 22-ой подряд неделей повышения показателя. Ранее котировки нефти упали по итогам четырех недель подряд. Несмотря на недавнее продление сделки ОПЕК и России по сокращению нефтедобычи еще на 9 месяцев, избыточное предложение на рынке нефти сохраняется, а мировые запасы нефти остаются высокими. Цены на нефть с начала текущего года упали на 17%, потеряв позиции, отвоеванные после заключения сделки в конце 2016 года. Наращивание добычи нефти в США и других крупных нефтедобывающих странах, во многом нивелируют усилия ОПЕК по ограничению добычи нефти. После вступления в силу соглашения ОПЕК другие страны в целом сократили добычу примерно на 1,8 млн баррелей в день. За это же время США нарастили добычу на 750 000 баррелей в день до 9,3 млн баррелей в день, максимума с лета 2015 года. Фактически, усилиями одних только США более трети сокращённого объема добычи было компенсировано. И это, не считая добычу в других странах, таких как Бразилия, Ливия, Канада. Ливия недавно сообщила о планах по увеличению нефтедобычи на 160 000 баррелей в день. Ранее добыча в Ливии на этих мощностях была приостановлена почти на два года. По оценке экспертов, к концу июля дневная нефтедобыча в Ливии может вырасти до 1 млн баррелей. Есть все предпосылки к тому, что объем предложения нефти в США также будет все более нарастать, еще больше снижая эффект от соглашения в рамках ОПЕК. Повышение эффективности нефтедобычи в США позволяет снизить себестоимость добычи до менее 40 долларов за баррель против 63 долларов в 2014 году. Теперь инвесторы ожидают дальнейшего снижения цен и хеджируются от потенциального падения нефтяных цен в ближайшие месяцы ниже 41 доллара за баррель. *) Расширенный фундаментальный анализ представлен на сайте компании Tifia в разделе tifia.com/analytics Уровни поддержки и сопротивления На недельном графике цена на нефть сорта Brent пробила нижнюю границу восходящего канала вблизи текущего уровня 47.10 и развивает нисходящую динамику. Индикаторы OsMA и Стохастик на 4-часовом, дневном, недельном графиках перешли на сторону продавцов. На месячном графике индикаторы также разворачиваются на короткие позиции. Еще в начале месяца цена пробила важные уровни поддержки 51.35 (ЕМА200 на дневном графике), 50.70 (уровень Фибоначчи 61,8% коррекции к снижению с уровня 65.30 с июня 2015 года к абсолютным минимумам 2016 года вблизи отметки 27.00) и в настоящий момент снижается к уровню поддержки 46.20 (уровень Фибоначчи 50,0%). В случае закрепления ниже уровня 46.20 восходящий тренд цены на нефть сорта Brent может быть отменен. Сценарий на укрепление цены связан с пробоем локального уровня сопротивления 48.35 (ЕМА200 на 1-часовом графике) и дальнейшим ростом в рамках восходящего канала на недельном графике, верхняя граница которого проходит вблизи уровня 62.00. Тем не менее, на рынке нефти продолжают доминировать негативные настроения, и на этом фоне цены на нефть остаются под давлением со склонностью к дальнейшему снижению. Уровни поддержки: 47.10, 46.20, 45.50 Уровни сопротивления: 48.35, 50.00, 50.70, 51.35, 52.50, 53.00 Торговые сценарии Sell Stop 47.10. Stop-Loss 47.80. Take-Profit 46.20, 45.50, 43.50 Buy Stop 47.80. Stop-Loss 47.10. Take-Profit 48.35, 50.00, 50.70, 51.35, 52.50, 53.00   *) Актуальную и развернутую аналитику и новости по рынку форекс смотри на сайте tifia.com компании Tifia |

| TifiaFX |

20.6.2017, 11:05 20.6.2017, 11:05

Сообщение

#60

|

Группа: Активный участник Сообщений: 763 Регистрация: 15.3.2017 Пользователь №: 8 052 Спасибо сказали: 0 раз(а) |

XAG/USD: драгметаллы дешевеют на фоне планов ФРС

20/06/2017 Текущая динамика После того, как в минувшую среду ФРС объявила о повышении ключевой процентной ставки, драгметаллы продолжили дешеветь на валютном рынке. Индекс доллара WSJ вырос выше уровня 88,60, до уровня 88.75 в понедельник. Американский центральный банк дал понять, что может еще раз повысить ставки в 2017 году, а также запланировал сократить свой баланс объемом в 4,5 трлн долларов США позднее в текущем году. По данным CME Group, фьючерсы на процентные ставки ФРС показывают, что вероятность еще одного повышения ставок ФРС в этом году составляет около 47% (против 41% на прошлой неделе). Повышение ставок обычно оказывает поддержку доллару, делая его более привлекательным для инвесторов. Более высокие процентные ставки также ведут к продаже драгметаллов, которые не приносят процентного дохода. При этом расходы на их приобретение и хранение растут. Президент ФРС-Нью-Йорк Уильям Дадли в понедельник сказал, что он “очень уверен” в “длительном” экономическом росте в США, который является третьим по продолжительности за всю историю США. Американские фондовые рынки уверенно растут. Ослабление шумихи вокруг президента США Трампа, стабилизация политической ситуации в Еврозоне после проведённых президентских и парламентских выборов во Франции также содействуют снижению политических рисков и цен на драгметаллы. Тем не менее, дальнейшему укреплению доллара явно не хватает дополнительного позитивного импульса. Некоторые более слабые, чем ожидалось макро данные из США, заставляют некоторых усомниться в решительности ФРС в отношении дальнейшего ужесточения монетарной политики в США. Возможно, запланированные на этой неделе выступления ряда представителей ФРС вновь вернут уверенность инвесторам, ставящих на рост доллара. Так, на вторник запланированы выступления президента ФРС-Бостон Эрика Розенгрена, исполнительного директора ФРБ Далласа Роберта Каплана и заместителя председателя ФРС Стэнли Фишера. В пятницу выступят с речью управляющий ФРС Джером Пауэлл и президент ФРС-Сент-Луис Джеймс Буллард. *) Расширенный фундаментальный анализ представлен на сайте компании Tifia в разделе tifia.com/analytics Уровни поддержки и сопротивления Тем временем, цена на серебро устойчиво снижается последние две недели. Сегодня с открытия торгового дня цена на серебро растет, однако, негативная тенденция сохраняется. Пара XAG/USD пробила важные уровни поддержки 17.33 (ЕМА200, ЕМА144 на дневном графике), 17.10 (ЕМА200 на 4-часовом графике), 16.88 (уровень Фибоначчи 23,6% коррекционного роста к снижению пары с августа 2016 года и уровня 20.60) и продолжает снижаться в нисходящих каналах на 4-часовом, дневном, недельном графиках с ближайшими целями вблизи уровней 16.15, 15.73 (минимумы 2016 года) Нижняя граница каналов проходит ниже уровня 15.73 (минимумы 2016 года). Эта отметка и станет целью в случае дальнейшего укрепления доллара на валютном рынке и снижения пары XAG/USD на ближайшие 3-4 недели. Индикаторы OsMA и Стохастик на 1-часовом, 4-часовом графиках перешли на сторону покупателей, сигнализируя о возможной краткосрочной восходящей коррекции с целями вблизи уровня 16.88. Более отдаленные цели в случае возобновления роста пары XAG/USD – уровни 17.33 (майские максимумы), 17.59 (уровень Фибоначчи 38,2%). Здесь же проходит верхняя линия нисходящего канала на 4-часовом, дневном и недельном графиках. Более отдаленные среднесрочные цели в случае дальнейшего роста пары XAG/USD – уровни 18.18 (уровень Фибоначчи 50% и ЕМА200 на недельном графике и апрельские максимумы), 18.76 (уровень Фибоначчи 61,8%). Пока что преобладает негативная динамика. Уровни поддержки: 16.30, 16.15, 15.73 Уровни сопротивления: 16.88, 17.10, 17.33, 17.59, 18.18, 18.76 Торговые сценарии Sell Stop 16.45. Stop-Loss 16.70. Take-Profit 16.25, 16.15, 15.73 Buy Stop 16.70. Stop-Loss 16.45. Take-Profit 17.00, 17.10, 17.33, 17.59, 18.17, 18.48, 18.76   *) Актуальную и развернутую аналитику и новости по рынку форекс смотри на сайте tifia.com компании Tifia |

|

|

Текстовая версия | Сейчас: 5.11.2024, 7:31 |