Здравствуйте, гость ( Вход | Регистрация )

|

| stormgain |

17.1.2024, 8:24 17.1.2024, 8:24

Сообщение

#731

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

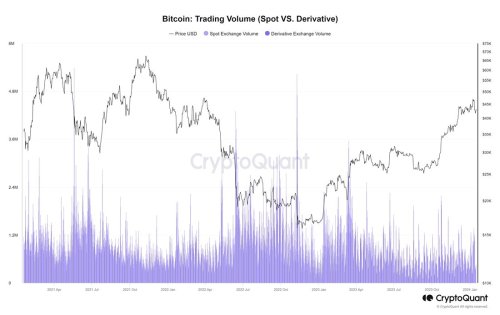

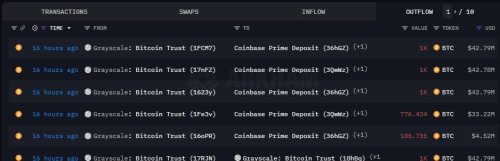

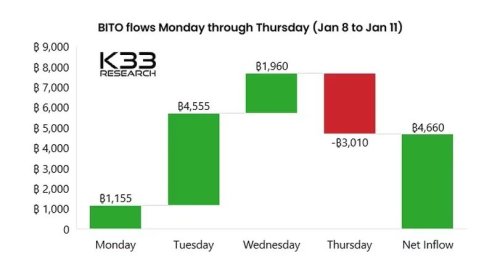

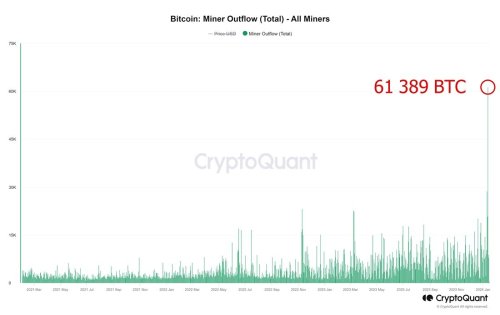

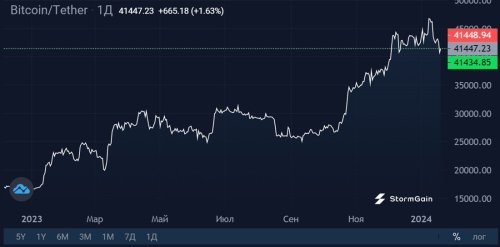

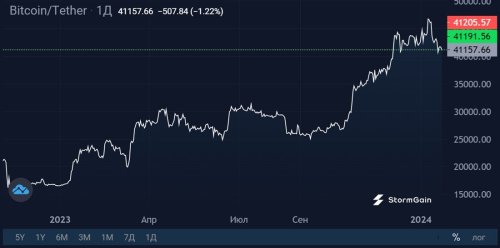

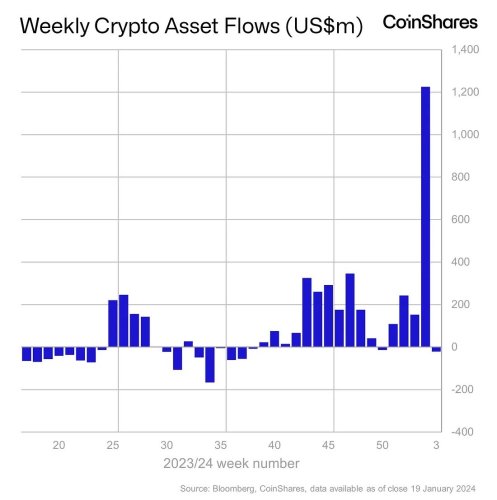

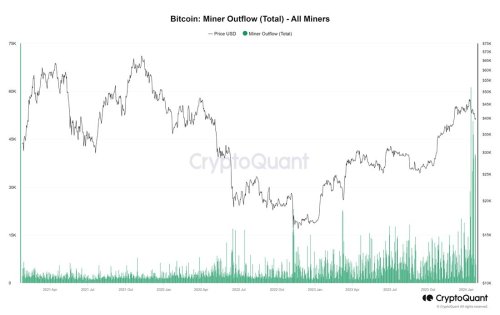

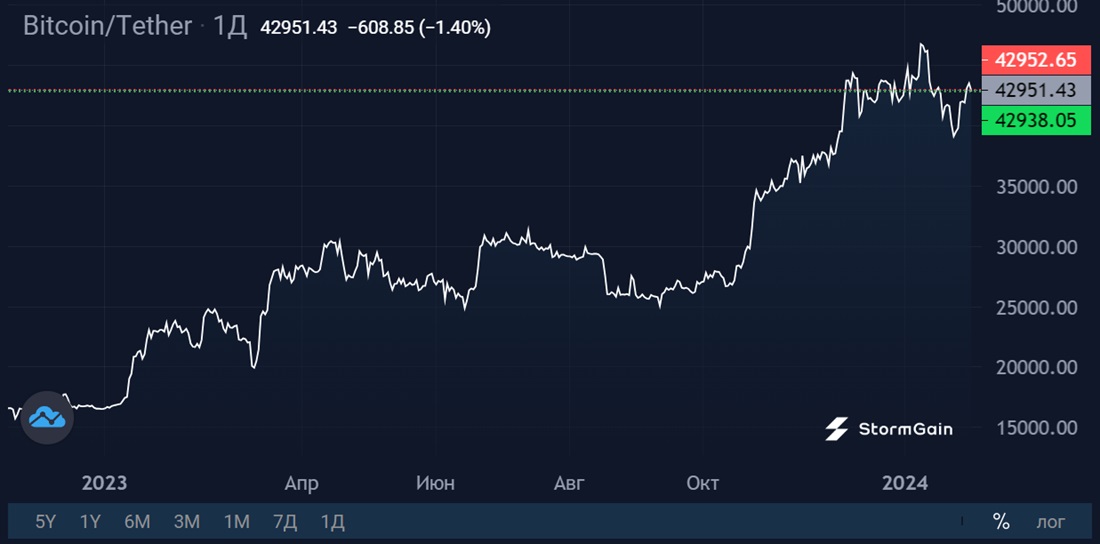

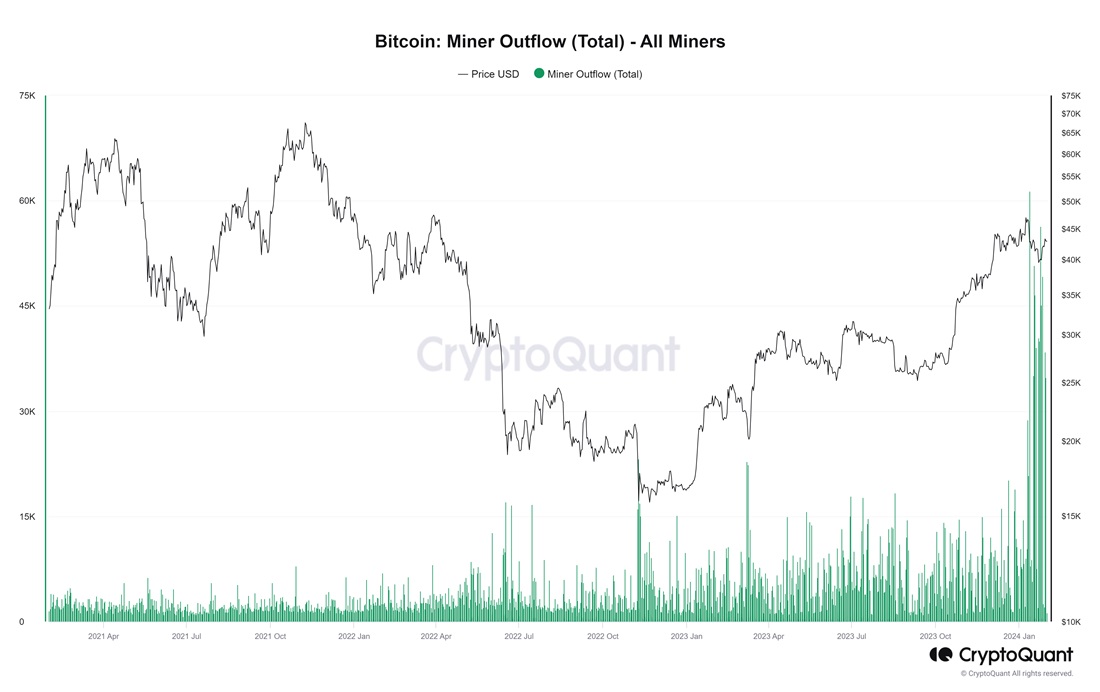

Факторы падения Bitcoin Одобрение спотовых ETF в США стало крупным шагом на пути к институционализации, но привело к падению Bitcoin на 14% от локального максимума. О риске подобного исхода мы писали еще в конце года. Этому есть несколько объективных причин, на которых стоит остановиться. Завышенные ожидания В 2023 году Bitcoin вырос в 2,5 раза, а значительная часть роста пришлась на осень, когда появление ETF стало неизбежным.  Это привело к значительному росту нереализованной прибыли на руках краткосрочных держателей (STH). Данная группа инвесторов характеризуется быстрой сменой настроений и стремлением к фиксации прибыли при первых же признаках коррекции.  К STH можно отнести и трейдеров деривативами, которые активно наращивали покупки по мере приближения к 10 января. Наглядно это демонстрирует ставка финансирования – ее рост свидетельствует о преобладании быков над медведями в открытых фьючерсных контрактах. Поскольку надежды на взлет Bitcoin с появлением ETF не оправдались, с первыми признаками коррекции быки устремились к выходу. Сейчас ставка близка к нейтральному уровню.  Вялый старт Появление спотовых ETF не произвело фурор на рынках: в первые два дня они привлекли всего $1,2 млрд инвестиций, тогда как один фьючерсный ETF в 2021 году за то же время показал прирост на $1,5 млрд. О слабой динамике говорят и относительно низкие объемы торговли как на спотовом, так и на рынке производных инструментов.  Переток капитала Появление ETF вызвало переток капитала среди фондов. Grayscale был преобразован из трастового фонда, поэтому он начал историю с 618 тыс. BTC. При этом компания выставила самое высокое вознаграждение за управление в 1,5%, что привело к бегству капитала. За последние дни около 10 тыс. BTC (~$430 млн) были переведены на Coinbase для последующей продажи. В условиях начавшейся распродажи это усилило давление на рынок.  Аналогичная картина наблюдается с оттоком средств из фьючерсных ETF, так как переход с контракта на контракт приводит к дополнительным издержкам для инвесторов.  Распродажа майнеров Майнеры воспользовались классическим приемом «покупай слухи, продавай факты» и распродали за первые три дня после старта ETF 111 тыс. BTC на $5 млрд. Киты тоже не остались в стороне: количество адресов с более чем 1 тыс. BTC на борту сократилось с 2024 в конце прошлого года до текущих 2015.  Как мы видим, одни участники рынка использовали повод с ETF для реализации части активов, а другие стали жертвой завышенных ожиданий. Однако все перечисленные факторы нисколько не умаляют значимость долгосрочных тенденций и появления биржевых фондов. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

18.1.2024, 8:29 18.1.2024, 8:29

Сообщение

#732

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

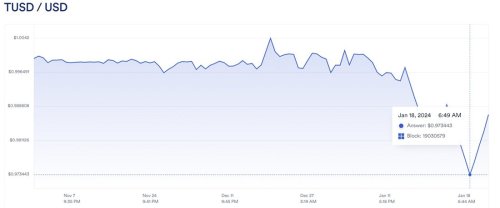

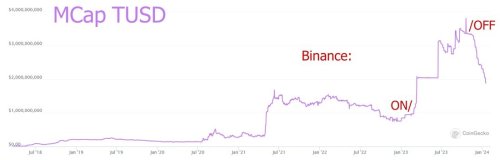

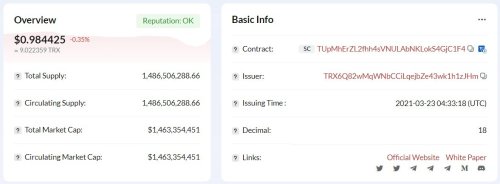

Стейблкоин TUSD теряет привязку к доллару США Рынок стабильных монет переживает не лучшие времена, до сих пор не оправившись после краха третьего по величине стейблкоина UST. Если в начале мая 2022 года совокупная капитализация достигала $188 млрд, то сейчас она насчитывает лишь $134 млрд.  На этот раз с потрясениями столкнулся пятый по величине стейблкоин TrueUSD (TUSD) от компании Techteryx, зарегистрированной на Британских Виргинских островах. Вчера на большинстве криптобирж курс опускался до $0,97, а на Poloniex – до $0,92 двумя днями ранее.  Несмотря на капитализацию в $2 млрд и семилетнюю историю, события вокруг TUSD наполнены скандалами и неожиданными поворотами. Так, взлет капитализации с $1 млрд до $3 млрд произошел благодаря Binance, которая ввела нулевые комиссии в марте прошлого года. Через полгода криптобиржа отменила льготные условия для TUSD, так как в июне произошла крупная отвязка от доллара США. С этого времени капитализация монеты пошла на спад.  Причиной летней нестабильности курса стала подача судебного иска основателем TUSD компанией Archblock (в 2020 году Techteryx приобрела этот бизнес) против Джастина Сана, в котором последний обвиняется в тайном накоплении значительного объема TUSD для последующей манипуляции рынком. Стоит отметить, что из $1,9 млрд текущей капитализации $1,5 млрд отчеканены на блокчейне TRON Джастина Сана.  В этом же году TUSD столкнулся с массовой распродажей из-за критики непрозрачности резервов и подозрений сообщества в отсутствии таковых после сбоя в работе виджета на официальном сайте. По данным Binance, только за 15 января отток превысил $40 млн.  Панические настроения подогрели слухи о невозможности ввода/вывода TUSD с Poloniex, в том числе для арбитражной торговли. Этим объясняется падение курса 16 января до $0,93 исключительно на этой площадке. Ранее Poloniex вошла в Huobi, в которой Джастин Сан является мажоритарным акционером. Как можно заметить, в обоих случаях потери доверия к монете в той или иной степени фигурирует Джастин Сан. У него, без сомнений, есть финансовые возможности для прямой поддержки курса, если появится такая заинтересованность. Пока же все обвинения в причастности к судьбе стейблкоина он отрицает. На курс TRX сети TRON происходящие события также не оказали влияния.  Однако, с учетом всех перипетий, участникам рынка стоит соблюдать повышенную осторожность при использовании TUSD. В прошлом году агентство S&P Global выпустило рейтинг стейблкоинов, в котором он занял последнее место вместе с FRAX. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

19.1.2024, 8:38 19.1.2024, 8:38

Сообщение

#733

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

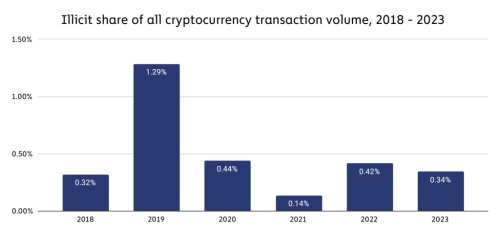

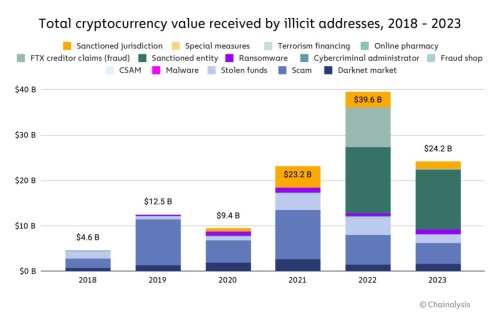

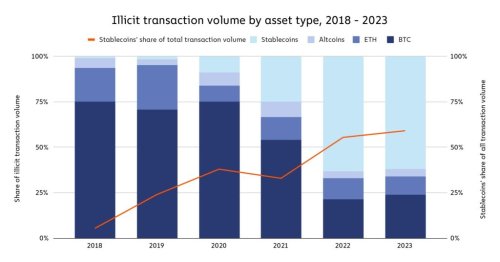

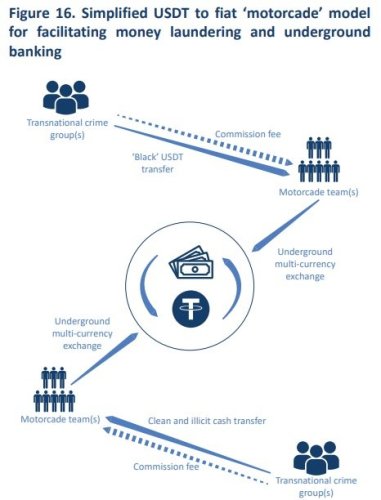

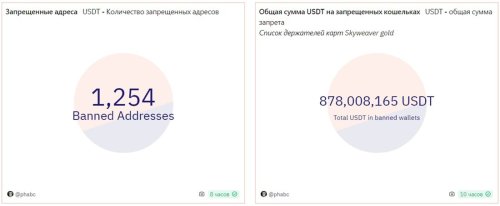

0,34% – доля незаконных криптоопераций в общем объеме На этой неделе генеральный директор JPMorgan Джейми Даймон в качестве ключевых вариантов использования Bitcoin назвал отмывание денег, мошенничество, уклонение от уплаты налогов и секс-торговлю. Такой оценки придерживаются все ярые противники цифровых активов, считая их инструментом преступников.  Однако цепной анализ транзакций адресов, помеченных правоохранительными органами в качестве подозрительных, говорит об обратном. Вчера аналитическое агентство Chainalysis опубликовало отчет, где на долю преступной активности пришлось всего 0,34% от общего объема транзакций.  Если же говорить в абсолютных цифрах, то в 2023 году с помощью криптовалют было осуществлено незаконных операций на $24,2 млрд.  Среди них 61,5% или $14,9 млрд пришлись на переводы для обхода санкций. Здесь преимущественно речь идет об адресах, помеченных Управлением по контролю за иностранными активами (OFAC) Министерства финансов США. Значительный рост этой статьи пришелся на 2022 год, когда Россия вырвалась на первое место по числу примененных международных санкций. Если же говорить о «традиционных» видах незаконной деятельности, таких как использование вредоносных программ или мошенничество, то по ним наблюдается сокращение объемов операций с 2021 года. В 2023 году объем по вышеназванной статье сократился на 29,2%, а по хакерским атакам – на 54,3%. Любопытные изменения произошли и в предпочтениях криптовалюты: до 2021 года включительно основной объем незаконных операций приходился на Bitcoin, а с 2022 года он уступил пальму первенства стабильным монетам. Последние преимущественно использовались как раз для обхода санкций.  В этой связи можно упомянуть недавние претензии Управления ООН по наркотикам и преступности к Tether: "Правоохранительные органы и органы финансовой разведки в Восточной и Юго-Восточной Азии сообщают, что USDT является одной из самых популярных криптовалют, используемых организованными преступными группировками".  Tether выступила с критикой отдела ООН, намекнув на недостаточный уровень компетенции: "Анализ ООН игнорирует отслеживаемость токенов Tether и подтвержденный опыт сотрудничества Tether с правоохранительными органами".  Компания не раз отмечала, что оперативно блокирует подозрительные адреса по первому же официальному запросу от органов правопорядка. На текущий момент в стоп-листе значатся 1254 адреса с общей суммой в $878 млн. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

22.1.2024, 8:07 22.1.2024, 8:07

Сообщение

#734

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

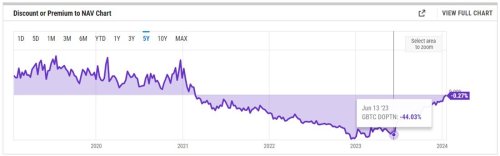

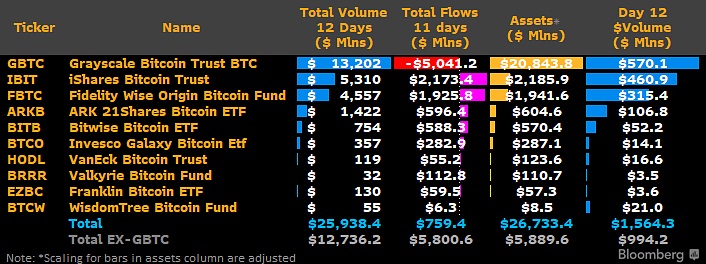

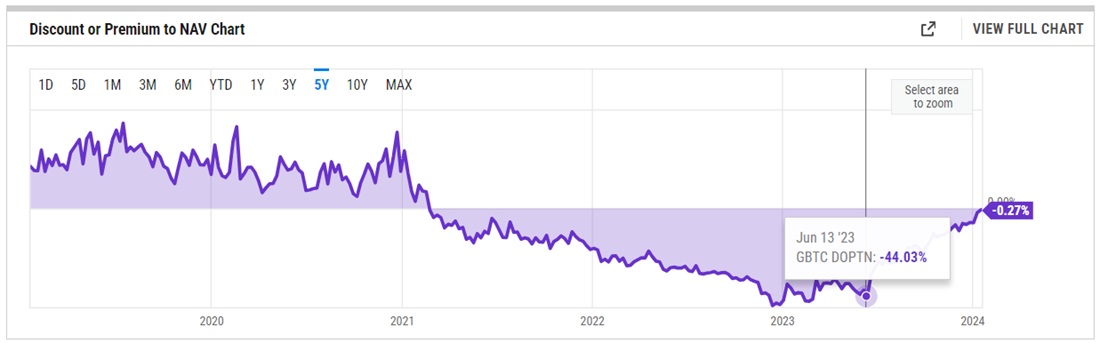

Отток Bitcoin из фонда Grayscale превысил $5 млрд Появление спотовых криптофондов в США продолжает оказывать понижательное давление на криптовалюту. Одной из ключевых причин стало преобразование трастового фонда Grayscale в ETF, имевшего на дату трансформации свыше 620 тыс. BTC на $28,6 млрд.  Сейчас же в копилке фонда GBTC насчитывается $23,5 млрд. За декаду отток составил $5,1 млрд или 18%.  Еще в июне прошлого года скидка на акции фонда по отношению к базовому активу превышала 40%, но после выигрыша Grayscale по апелляции против SEC она резко устремилась вверх. Дальновидные игроки принялись скупать акции фонда, вложив около $3 млрд.  Эту сумму можно считать невозвратной, то есть она не обусловлена интересом непосредственно к Bitcoin, а лишь желанием получить прибыль от сокращения скидки из-за грядущего преобразования.  Остальной объем оттока связан с высокой ставкой вознаграждения GBTC за управление фондом. Она на голову превосходит предложения конкурентов: 1,5% против 0,2% - 0,5% у всех остальных (и это, не считая бесплатного периода). Примечание: Hashdex не в счет, так как им одобрили фьючерсный ETF, а не спотовый.  Глава Grayscale Майкл Зонненшайн, отстаивая высокую комиссию, заявил о риске банкротства для большинства спотовых ETF на долгосрочной дистанции. Его поддержал основатель Quantum Economics Мати Гринспен: «Иметь десяток ETF <на один актив> довольно нелепо». По результатам последних шести дней приток в биржевые фонды все же превышает отток из Grayscale на $1,1 млрд.  Однако данная статистика не учитывает отток из фьючерсных ETF более чем на $3 млрд с момента запуска спотовых продуктов. Фонды с фьючерсами более обременительны для инвесторов из-за потерь при переходе с контракта на контракт. Таким образом, по биржевым продуктам динамика становится отрицательной, что негативно влияет на Bitcoin. Свою лепту внесли и майнеры, в первые три дня после запуска ETF отправив на криптобиржи Bitcoin на $5 млрд (подробнее в нашем материале). Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

23.1.2024, 11:10 23.1.2024, 11:10

Сообщение

#735

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

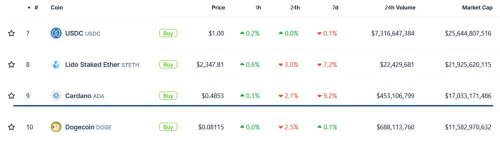

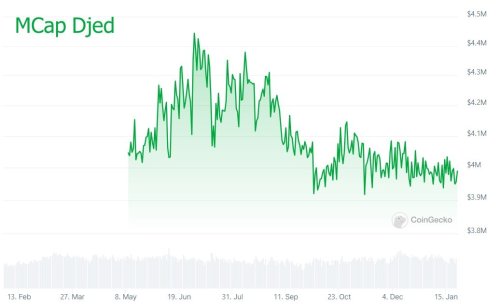

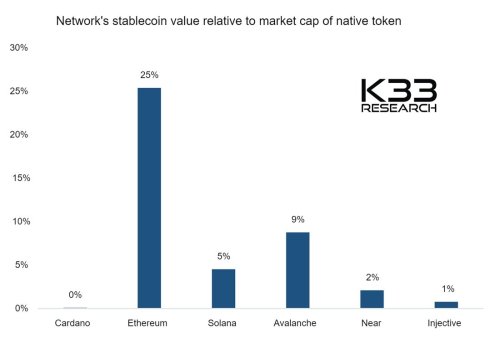

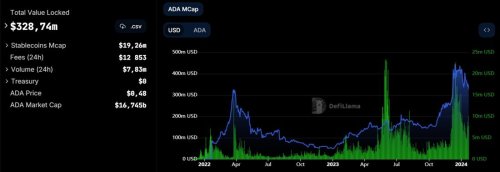

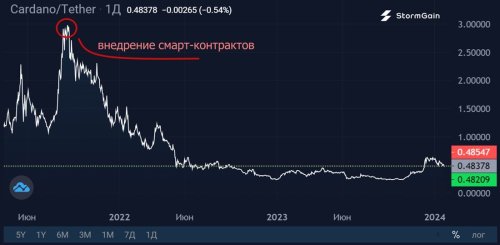

Cardano исчезнет из криптовалютного пространства Аналитическое агентство K33 Research, предсказавшее падение Bitcoin после одобрения ETF, теперь призывает инвесторов распродать все запасы ADA (Cardano). По мнению аналитиков, бывшую ТОП-3 сеть ожидает забвение. Сейчас она занимает 9-ю позицию с $17 млрд капитализации.  Основная проблема Cardano заключается в отсутствии полезной активности: сеть не поддерживает ни USDT, ни USDC, а выпущенный в прошлом году на блокчейне стейблкоин Djed не показывает признаков внешнего интереса. Фактически, капитализация даже снижается. Большое же количество транзакций в сети обусловлено обменными операциями и «сфабрикованной активностью».  По мнению K33, активность на рынке стабильных монет – одно из центральных предназначений для сетей с поддержкой смарт-контрактов. По этому показателю Cardano демонстрирует полный ноль.  Без поддержки популярных стейблкоинов в секторе DeFi сеть не способна показать сколько-нибудь значимые результаты. По показателю общей заблокированной стоимости (TVL) Cardano занимает 13 строчку с $329 млн. Для сравнения, у Avalanche – $777 млн, а у Solana – $1,3 млрд. Последние две сети были официально запущены позднее Cardano, но оказались впереди за счет более удачных решений.  Высокая капитализация обусловлена былыми надеждами на рост сети с появлением смарт-контрактов. В 2021 году она заняла третью позицию в общем рейтинге, когда разговоры об «убийце Ethereum» достигли апогея. Однако реальность оказалась более суровой: с внедрением смарт-контрактов сеть столкнулась с чудовищной перегрузкой из-за неудачной архитектуры. С тех пор монета потеряла 85% стоимости, а шансы на возвращение к ранее достигнутой вершине близки к нулю.  Сейчас с обработкой смарт-контрактов у Cardano все хорошо, но время для укрепления позиций было безвозвратно потеряно. Аналитики из K33 считают, что на этом блокчейне можно ставить крест, и в скором времени он примкнет к IOTA, NEO, EOS и Concordium в списке аутсайдеров. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

24.1.2024, 11:47 24.1.2024, 11:47

Сообщение

#736

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

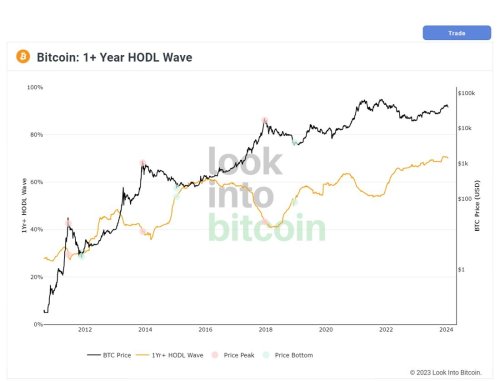

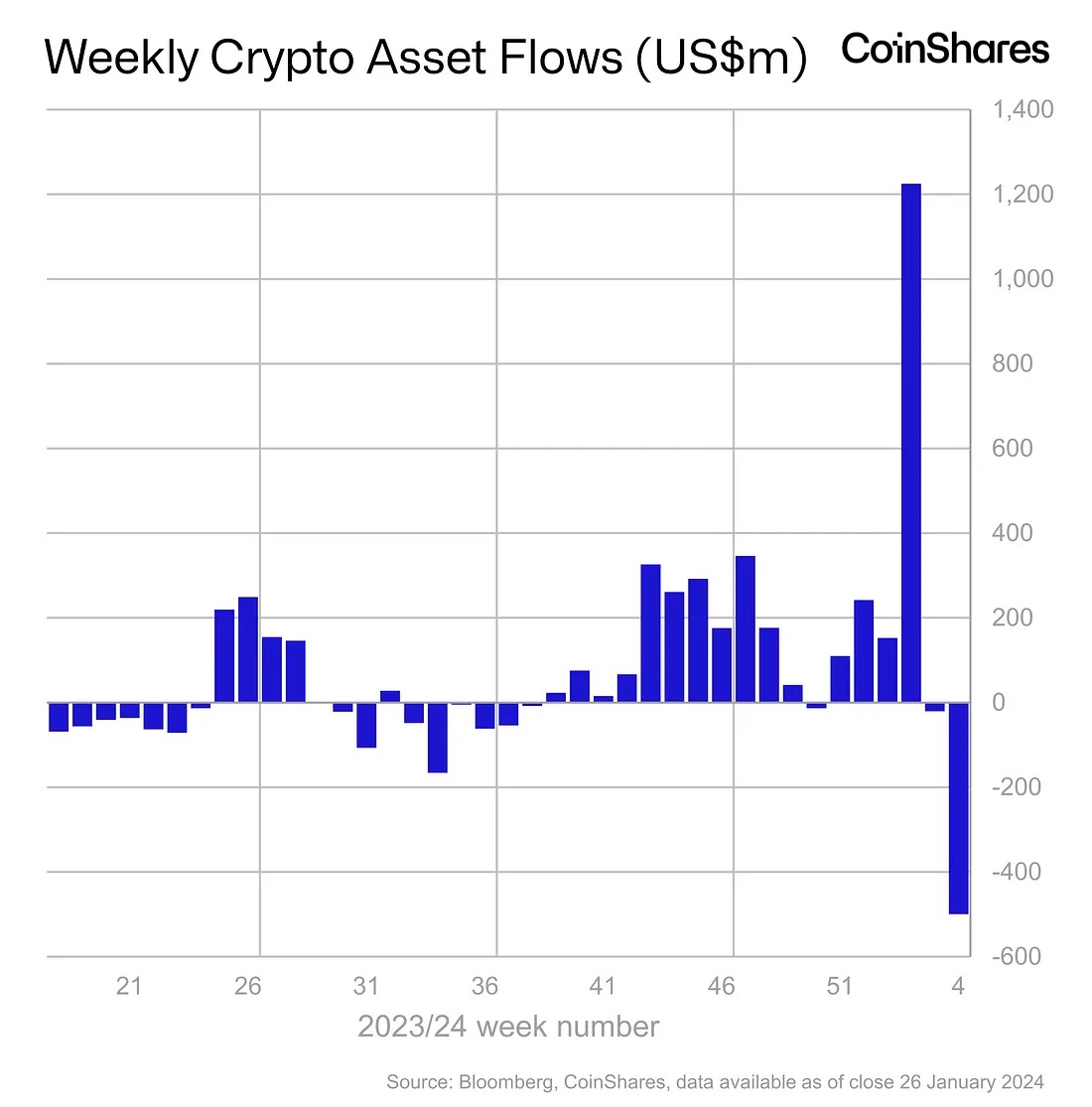

Bitcoin падет, так как ETF не создает нового спроса Дальнейшее падение Bitcoin предрекает экономист Питер Шифф, который считает, что одобрение ETF не создает нового спроса на криптовалюту. По его мнению, те инвесторы, кто раньше покупал криптовалюту на спотовом рынке, акции майнинг-компаний или Coinbase, теперь переложат инвестиции в ETF. "Перестановка шезлонгов не остановит корабль от затопления". Шифф считает, что судьба инвесторов в спотовый продукт будет аналогична судьбе инвестировавших во фьючерсный ETF BITO, запущенный осенью 2021 года. Сейчас акции фонда торгуются с 50% скидкой, стало быть, Bitcoin ожидает падение в район $25 тыс.  Ему вторит статистика по притоку капитала в биржевые фонды с Bitcoin: на прошлой неделе он сменился чистым оттоком в размере $25 млн, при этом на $13 млн увеличились инвестиции в короткий ETF (прибыль формируется при падении актива).  Если не вдаваться в подробности, то все выглядит так, будто инвесторы разочаровались в криптовалюте. Безусловно, свой вклад вносит и 20% просадка для тех, кто вложился в первые дни работы фондов. Однако на падение Bitcoin нельзя смотреть в отрыве от послуживших на то причин. С момента одобрения ETF в США распродажу спровоцировали инвесторы Grayscale, майнеры, управляющий по банкротству FTX и краткосрочные держатели. В совокупности они выгрузили монет на $20 млрд. Например, около $3 млрд заработали трейдеры на скидке Grayscale (бумаги торговались с приличным дисконтом к базовому активу в 2023 году). Их не интересует Bitcoin как актив, они лишь использовали открывшуюся возможность для заработка. Майнеров же беспокоит растущая сложность и халвинг в апреле: с 10 января они отправили на криптобиржи рекордные за шесть лет 355 тыс. BTC на $15 млрд.  В этих условиях спрос на спотовый ETF в объеме $4 млрд выглядит весьма скромно и не способен компенсировать возникший отток средств из криптовалютного пространства. Поэтому фактически запуск фондов спровоцировал падение актива.  При этом нужно учитывать, что возникшее давление во многом обусловлено временными факторами, тогда как долгосрочные тенденции по-прежнему на стороне Bitcoin.  Например, с осени 2021 года растет доля монет, остающихся без движения свыше года. Сейчас показатель демонстрирует рекордные 70%. Все больше людей находят Bitcoin подходящим инструментом для сбережения, появление же ETF в этой истории не имеет первостепенного значения. Поэтому не так важно, спровоцируют фонды дополнительный приток или же просто аккумулируют инвестиции со смежных направлений. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

26.1.2024, 7:44 26.1.2024, 7:44

Сообщение

#737

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

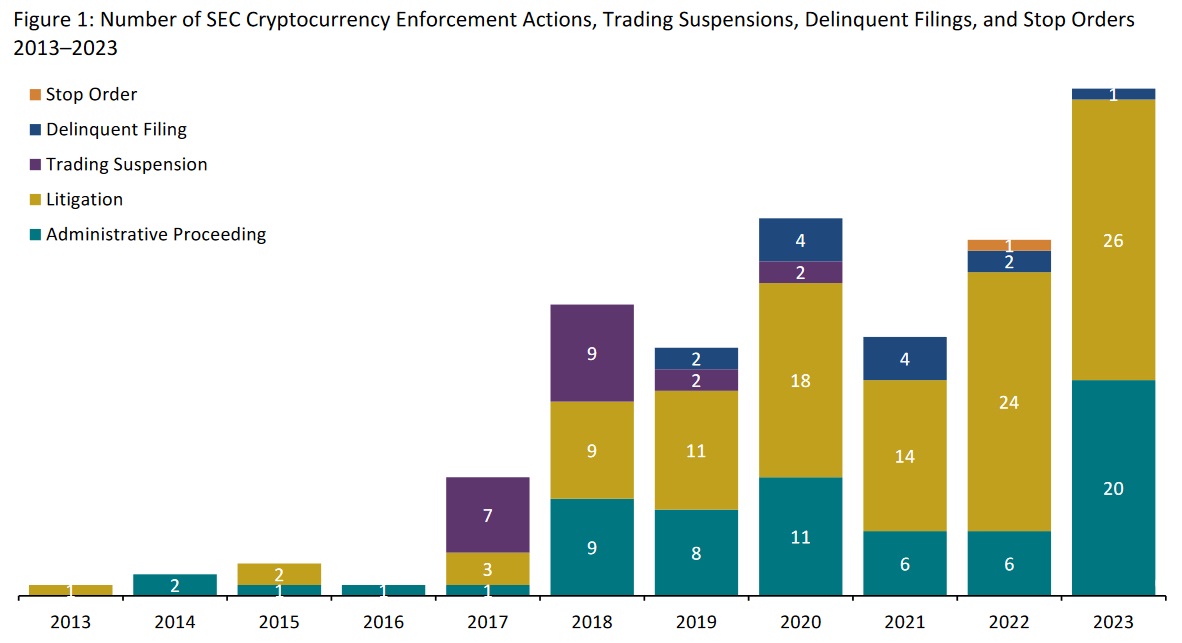

Козырь в рукаве: как SEC может препятствовать распространению Bitcoin-ETF С большим скрипом SEC одобрила биржевые фонды, когда из-за судебного решения по апелляции Grayscale попросту не оставалось другого выхода. При этом позиция ведомства нисколько не изменилась: в сопроводительном письме к решению о запуске ETF регулятор не забыл упомянуть об использовании Bitcoin, в том числе террористами и мошенниками. Это не очередное оценочное суждение, а напоминание управляющим ETF компаниям о всей серьезности ситуации при привлечении инвестиционного капитала. В 2019 году SEC приняла стандарт Regulation Best Interest (Регулирование наилучших интересов, сокр. Reg BI), согласно которому брокеры, дилеры, управляющие и финансовые консультанты обязаны действовать в наилучших интересах клиента. Это довольно размытый свод правил, который развязывает руки в использовании правоприменения. Потенциальные вопросы-претензии могут звучать так: - Можно ли советовать клиенту инвестировать в любимый мошенниками финансовый инструмент? - Были ли представлены клиенту альтернативы? Показали ли они динамику хуже «спекулятивного» Bitcoin? - Понес ли клиент убытки от «волатильности» Bitcoin, о которой SEC предупреждала в сопроводительном письме? Ряд экспертов полагают, что SEC непременно воспользуется Reg BI в случае активного завлечения в криптоинвестиции. Чтобы оценить шансы, достаточно взглянуть на статистику подачи претензий и судебных исков. В 2021 году таковых набралось 20, в 2022 году – 33, а в 2023 году – уже 47. Всего же за последние десять лет SEC выписала криптоиндустрии штрафов на $2,9 млрд.  В настоящее время в суде ждут своего рассмотрения претензии к Coinbase, Binance, Kraken, Ripple и ряду других участников рынка. А в случае применения Reg BI список может пополниться десятью компаниями, предлагающими спотовый ETF. С момента запуска биржевых фондов криптовалюта снизилась практически на 20%.  Стало быть, вложившиеся на их открытии инвесторы сейчас несут соразмерные незафиксированные убытки. Достаточно одной жалобы от клиента на управляющую компанию, презентовавшую «скверную» инвестиционную идею, чтобы правоприменительная машина SEC закрутилась с новой силой. Это вовсе не значит, что при разыгрывании регулятором данной карты Bitcoin будет нанесен новый удар, однако ожидаемый эффект от запуска ETF окажется сильно преувеличен. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

30.1.2024, 8:09 30.1.2024, 8:09

Сообщение

#738

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

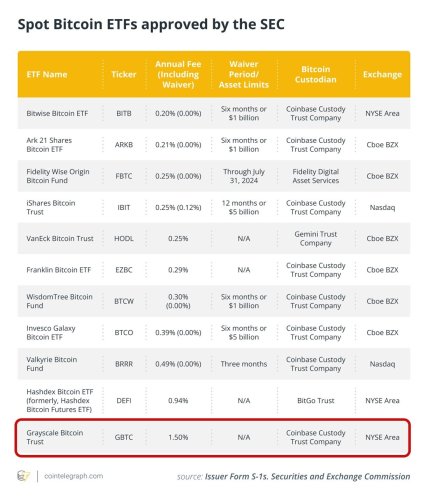

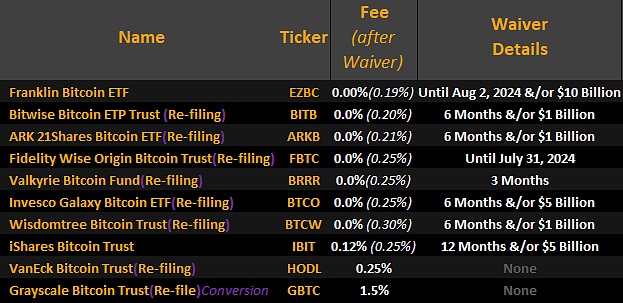

Чистый отток из Bitcoin-ETF на прошлой неделе составил $0,5 млрд На прошлой неделе исход инвесторов из Grayscale достиг $2,2 млрд, что не смогли компенсировать прочие криптофонды с Bitcoin. Общий недельный счет завершился с результатом в -$478,9 млн.  Инвесторы бегут из GBTC по двум причинам: часть из них фиксирует прибыль от роста акций фонда в 2023 году, когда они торговались с более чем 40% скидкой к базовому активу. Другие же возмущены относительно высокими сборами за управление фондом. У Grayscale он составляет 1,5%, тогда как остальные уложились в 0,2-0,3%. Invesco, первоначально выставившая комиссию в 0,39%, снизила ее вчера до 0,25%. Конкуренция настолько жесткая, что десятых процента хватает для серьезного недобора инвестиций, несмотря на репутацию и крупный вес в $1,5 трлн активов под управлением. Обновленная таблица по сборам выглядит следующим образом:  В общем зачете свежесозданных ETF (фонд Grayscale был преобразован из трастового) продолжает лидировать BlackRock с $2,2 млрд. Также порог в $2 млрд скоро преодолеет Fidelity. Замыкает рейтинг WisdomTree с $6,3 млн. Если говорить о чистом притоке с момента запуска спотовых ETF, то он равен $760 млн.  «Кровотечение» Grayscale в $5 млрд в большей степени связано с возникшим в 2023 году дисконтом. Недовольные же высокой комиссией инвесторы просто перекочуют к конкурентам. Давление на Bitcoin снизится.  А вот общий приток инвестиций в ETF, напротив, усилится, как только рынок переварит текущую коррекцию. Стоит напомнить, что она была вызвана не только Grayscale, но также желанием краткосрочных держателей и майнеров зафиксировать прибыль. Последние отправили на криптобиржи с момента запуска ETF более 360 тыс. BTC (~$15 млрд).  Появление спотовых ETF несет положительный эффект не только в виде прямых инвестиций в криптовалюту, но и в росте репутации. Даже ярый противник криптовалют – SEC – признает Bitcoin товаром и инвестиционным активом. Глава крупнейшей в мире инвестиционной компании по активам под управлением BlackRock Ларри Финк еще в 2021 году скептически относился к криптовалюте, но переменил мнение, через два года назвав себя «сторонником» Bitcoin. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

31.1.2024, 7:34 31.1.2024, 7:34

Сообщение

#739

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

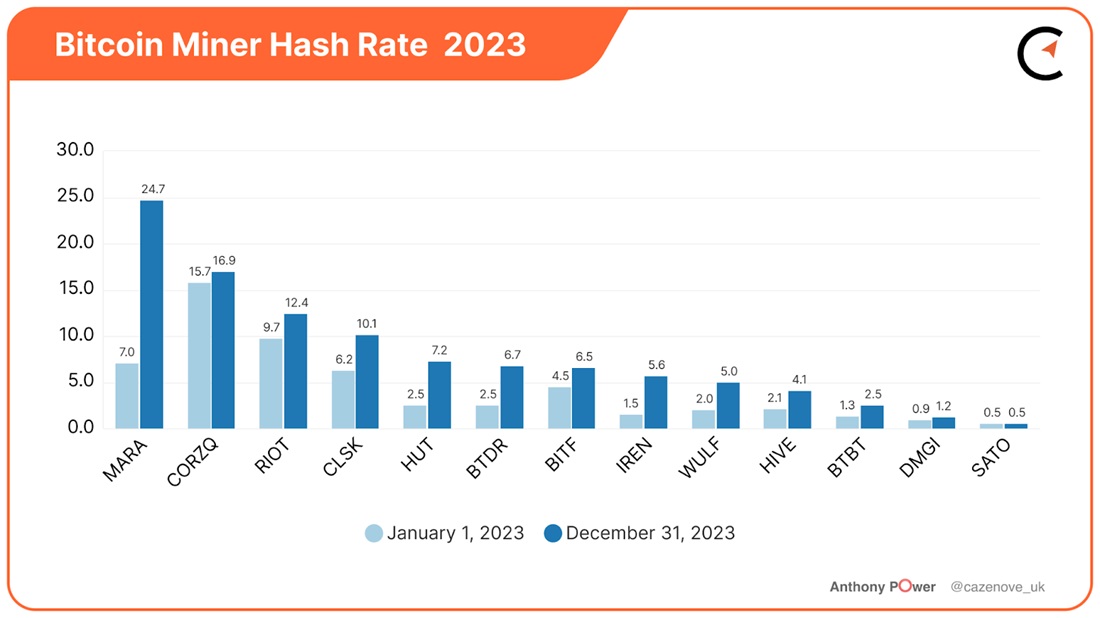

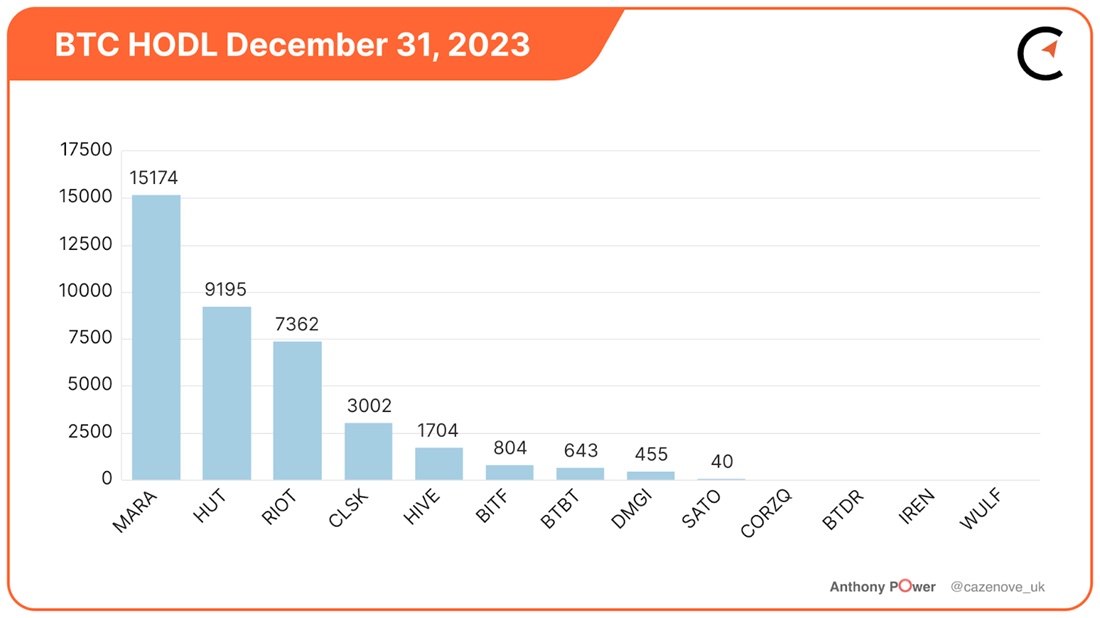

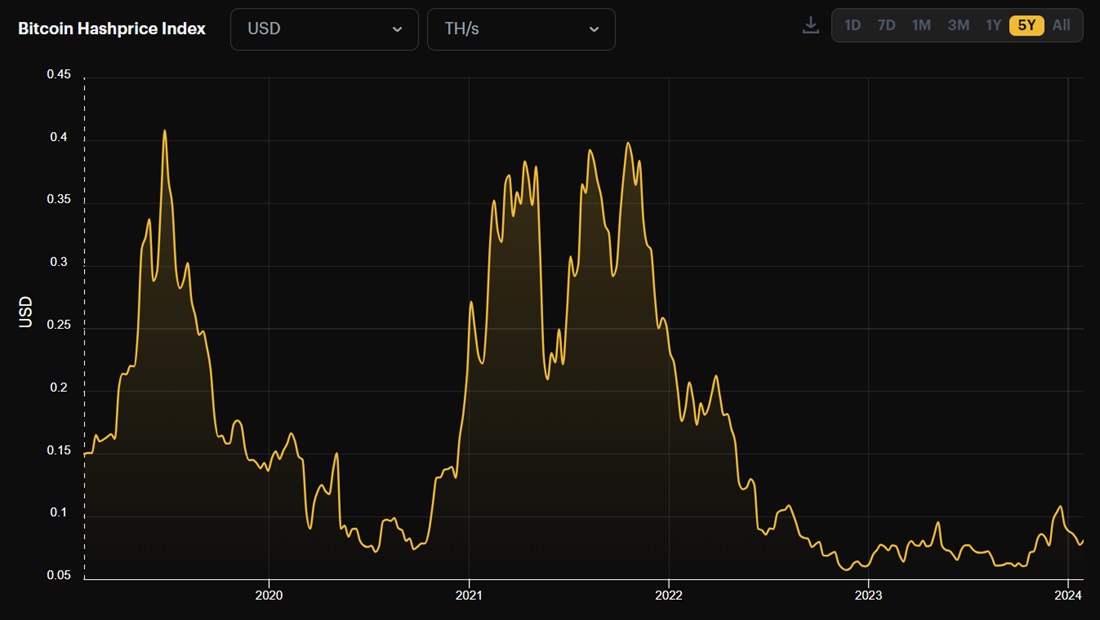

Почему халвинг приведет к аналогичной с ETF реакции В 2023 году майнеры с удвоенной силой взялись за увеличение производственной мощности. Общий хешрейт сети Bitcoin вырос в 2,1 раза до 515 EH/s.  Среди публично торгуемых майнеров по темпам прироста на первое место вырвалась Marathon Digital, увеличив мощности в 3,5 раза до 24,7 EH/s. Отличный прирост также показали Iris Energy (в 3,3 раза) и HUT 8 (в 2,9 раза). Marathon заняла первое место не только по относительным, но и абсолютным показателям, обогнав лидера 2022 года Core Scientific.  Marathon также отличает приверженность стратегии удержания: ее запасы составляют рекордные для отрасли 15,2 тыс. BTC (~$654 млн). Большинство же майнеров, усвоив урок 2022 года, участвуют в накоплении посредственно. Core и вовсе прошла реорганизацию после процедуры банкротства по Главе 11 и теперь выбрасывает монеты на рынок без задержек.  Продолжающаяся гонка вооружения привела к тому, что доходность с терахеша мощности за последние 12 месяцев практически не выросла, несмотря на солидный рывок Bitcoin.  При этом до халвинга осталось менее трех месяцев. Если стоимость монеты не покажет существенный рост, то большинство майнеров столкнутся с острой нехваткой ликвидности. Это вынудит их активнее распродавать накопленные запасы.  В этом месяце они уже ухватились за повод в виде одобрения спотовых ETF в США, чтобы c 10 января отправить на криптобиржи рекордные за последние шесть лет 624 тыс. BTC (~$26 млрд).  В настоящий момент в совокупности майнеры обладают внушительным резервом в 1,8 млн BTC на сумму в $77 млрд. Если до халвинга Bitcoin не покажет рост, то сокращение доходности станет причиной еще одной волны распродаж. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

1.2.2024, 8:38 1.2.2024, 8:38

Сообщение

#740

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

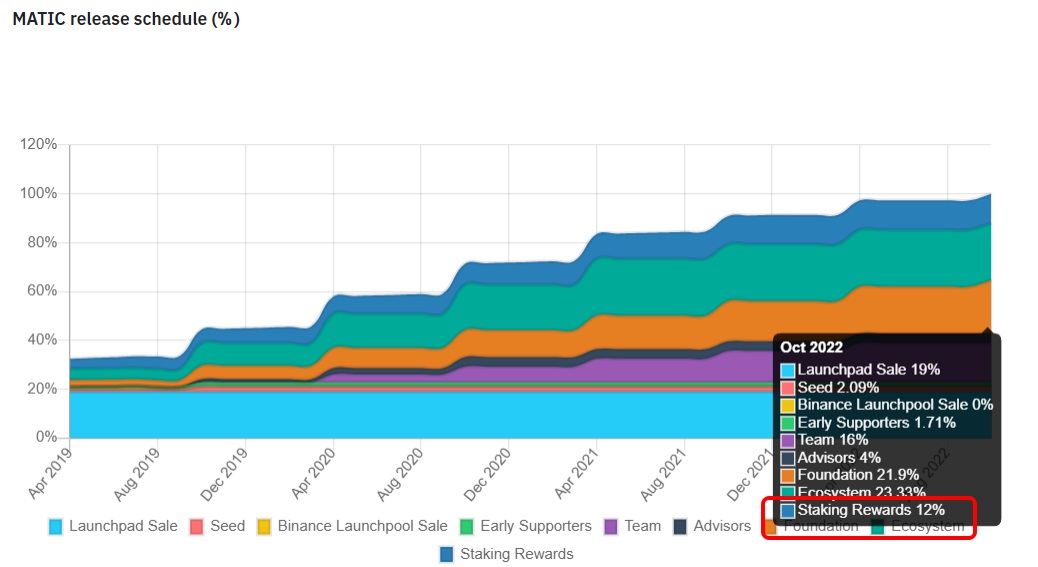

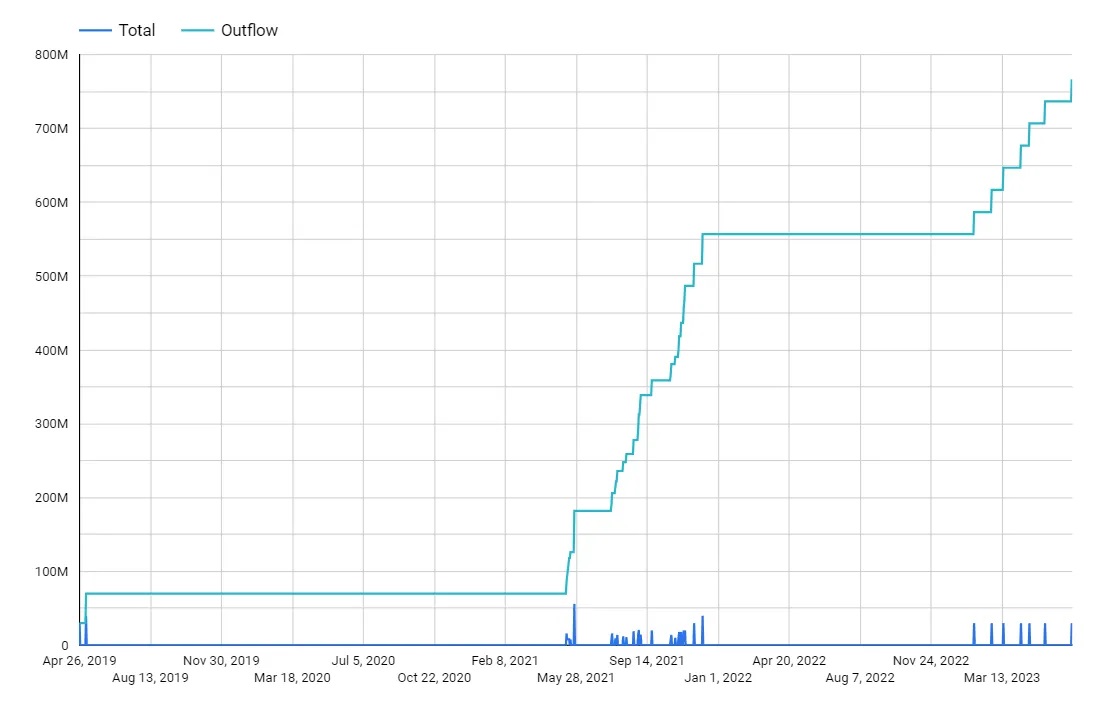

Как команда Polygon обманула инвесторов на $1 млрд Аналитическая фирма ChainArgos недавно выпустила нелицеприятную для руководства Polygon статью. Цепной анализ зафиксировал пропажу около 400 млн MATIC, которые должны были отойти валидаторам в качестве оплаты за стейкинг. Еще 367 млн MATIC были выведены из фонда маркетинга. В 2019 году молодой стартап Polygon, ранее именовавшийся MATIC, использовал площадку Binance Launchpad для запуска токена и привлечения инвесторов. Согласно white paper, 1,2 млрд MATIC предназначались инвесторам, участвующим в программе стейкинга. Binance со своей стороны подтверждает, что все так и было: 12% из 10 млрд токенов отправлены валидаторам.  Агентство ChainArgos отследило движение монет и выяснило, что в результате перетасовки до инвесторов дошли лишь 800 млн MATIC. В Polygon также не удосужились спрятать концы в воду: деньги для стейкинга в объеме 300 млн MATIC были слиты на адрес, куда позже добавились 466 млн MATIC из раздела «маркетинг и экосистема». Это окончательно связало между собой адреса с Polygon, не оставив сомнений в злонамеренности действий. Позже монеты перекочевали на один из адресов Binance для последующей продажи, из чего аналитики делают выводы о причастности криптобиржи к недобросовестной игре (перемещения средств просто не могли остаться без внимания). По их оценкам, в общей сложности руководители проекта вывели 767 млн MATIC примерно на $1 млрд по тем ценам. С подробным анализом можно ознакомиться по ссылке в начале статьи.  Помимо прямых потерь инвесторов пострадали и покупатели токенов на криптобиржах, поскольку вслед за изъятием монет и скрытой продажей последовало крупное падение MATIC, начавшееся в январе 2022 года.  В ChainArgos отмечают, что white paper не имеет юридической силы аналогично соглашению акционеров. Поэтому Polygon не грозит уголовная ответственность за недобросовестную политику в части уведомления о планирующихся действиях. Однако в частном порядке инвесторы могут обратиться в суд, если действия компании привели к прямым убыткам. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

|

|

Текстовая версия | Сейчас: 4.8.2025, 2:49 |