Здравствуйте, гость ( Вход | Регистрация )

|

| ЗАО ИФК СОЛИД |

5.12.2011, 7:02 5.12.2011, 7:02

Сообщение

#231

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

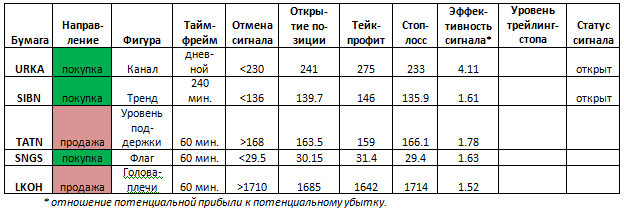

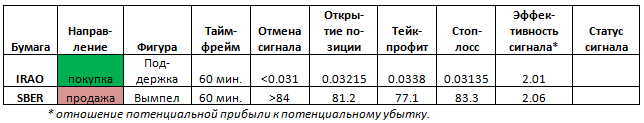

Рынки показали лучшую неделю с марта 2009 г. Ожидания инвесторов связаны с грядущим саммитом в Европе и слухами о готовящихся мерах по созданию бюджетного союза. Однако финал пятницы оказался слабым. По итогам торгов 2 декабря, индекс ММВБ вырос на +0,03% до 1505.77, а RTS снизился на -0,07% до 1545,57 пункта. В течение дня индексы пытались подрасти вслед за позитивными рынками Европы и США, но к концу торгов произошел провал, когда данные по безработице в США оказались «средними». Новости от «Сбербанка» об увеличении капитализации поддержали банковский сектор, но в остальном рынок оказался слабым после бурного роста за неделю. «Голубые фишки» показали разнонаправленную динамику: «Газпром» +1,1%, «Роснефть» +0,73%, «ЛУКОЙЛ» -0,06%, ГМК «Норникель» -1,32%, «Северсталь» -1,8%, «Сбербанк» +2,05%, «ВТБ» +2,73%, «Русгидро» -1,82%. Технически, за неделю индекс ММВБ подрос на 95 пунктов, что выбивается из средних показателей роста за неделю. Поэтому в конце пятидневки были сильны настроения по фиксации прибыли. К тому же индекс подошел к сильным уровням сопротивления 1530-1550, преодолеть которые возможно лишь при значительном внешнем позитиве. Пока можно говорить с уверенностью, что индекс вернулся в прежний торговый коридор 1460-1530, но возвращение было стремительным, а на уровнях, близких к сопротивлениям прошли значительные объемы сделок при посредственном росте. Во многих случаях это говорит о фиксации прибыли и выходе из длинных позиций, а не об активных покупках, которые могли бы вывести индекс на штурм 1550-1560 и подарить надежду на закрытие года с незначительным отклонением от финала 2010. Торги в США также проходили нервно. В середине дня индексы показывали существенный рост, но к закрытию усилились продажи. Ключевой статистикой на пятницу стали данные по рынку труда. Уровень безработицы в ноябре опустился до 8,6%, что произошло во многом благодаря сокращению рабочей силы в США. Число новых рабочих мест составило всего 120 тыс. при том, что в среду ADP Services сообщала о 206 тыс. новых рабочих мест в коммерческом секторе. Впрочем, даже невразумительный финиш в последний час торгов не перечеркивает достижений недели. За неделю DJIA вырос на 7,0%, SNP 500 на +7,4%. Однако итог пятницы был менее оптимистичным: DJIA -0,01% 12019,42, SNP 500 -0,02% 1244,28. Безусловно, международные площадки живут в ожидании европейского саммита 9 декабря, где могут быть объявлены новые меры по созданию валютного союза. Кроме того, с понедельника начнут действовать меры центральных банков по снижению заимствований в долларах, т.е. долларовые свопы. Однако настороженность рынков крайне велика и срыв на негативных новостях достаточно вероятен. Технически, индекс SNP 500 попытался взять зону сопротивления 1250-1260, но попытка оказалась неудачной. В случае закрытия понедельника в минусе, начнется формирование очередной нисходящей вершины, что может усилить продажи и привести к коррекции до 1220, или даже до 1190. Если «быки» не смогут остановить рынок на этих уровнях и следующим броском обновить значение четверга, то сигналы на продажу усилятся. В качестве позитивного варианта может произойти рост в ближайшие 1-2 торговые сессии, который выведет индекс SNP 500 выше 1265 отметки. Однако необходимо отметить, что значительные объемы кол-опционов были проданы со страйками 1250-1275-1300, что может препятствовать повышательной динамике рынка. Азиатская сессия новой недели началась со слабой позитивной динамики. К середине торгового дня MSCI Asia-Pacific подрастал на +0,3%. Частично позитивный фон был обеспечен тем, что премьер-министр Италии Марио Монти представил очередной пакет финансовых мер, направленный на экономию бюджетных средств. План предусматривает получение дополнительно 30 млрд евро доходов. В понедельник также состоится предварительная встреча канцлера Германии Ангелы Меркель и президента Франции Николя Саркози перед саммитом 9 декабря. Ожидается, что лидеры европейской экономики представят новые предложения о создании бюджетного союза в еврозоне. Впрочем, они также могут объявить о механизмах выхода проблемных стран из еврозоны. За час до закрытия японский Nikkei 225 подрастал на +0,44%, а китайский Shanghai Composite ушел на дневной перерыв со снижением на +0,63%. Сырьевые рынки демонстрируют разнонаправленную динамику. Нефть немного подрастает в цене. Пресс-секретарь министерства иностранных дел Ирана Рамин Мехманпараст заявил, что даже вербальные угрозы относительно отказа закупки иранской нефти могут привести к очередному скачку цен, а непосредственные действия против Ирана станут поводом для повышения цены до $250 за баррель. 1 декабря Евросоюз расширил черный список иранских официальных лиц и компаний еще на 180 позиций. В отличие от нефти, металлы склонялись к снижению на азиатских торгах. Негативные прогнозы по Европе, да и слабые данные по Китаю остаются главным фактором давления на цены. К 10:00 мск Brent +0,5% $110,49, WTI +0,55% $101,51, медь -0,32%, никель -0,5%, золото без изменений, а серебро +0,4%. Из существенной статистики на предстоящий день можно выделить: в 13:00 комбинированный индекс деловой активности в еврозоне за ноябрь (до этого в течение получаса выйдут индексы деловой активности по Германии, Италии и Франции), в 13:28 индекс деловой активности в сфере услуг Великобритании, в 14:00 розничные продажи в еврозоне за октябрь, 19:00 мск индекс ISM CIF вне производственной сферы и заказы в обрабатывающей промышленности, включая заказы на товары длительного пользования. Внешний фон на открытии торгов в России нейтральный: нефть в легком плюсе, металлы в минусе, сырьевые валюты почти не изменяются к доллару, азиатские рынки торгуются разнонаправлено. Вероятно, что европейские ожидания позволят индексам немного подрасти, но до решительного штурма сопротивлений дело может не дойти. Грядущая экспирация фьючерса РТС может произойти в диапазоне 145-150 страйков, где наблюдаются наименьшие выплаты по опционам. Однако до экспирации еще много времени и это в краткосрочной перспективе может не играть важную роль. Эксперты о событиях Саркози: реформа в Европе должна укрепить бюджетную дисциплину внутри союза Президент Франции Николя Саркози сообщил, что Париж и Берлин выступают за подписание между странами Европы нового договора, который, в частности, обеспечил бы большую бюджетную дисциплину внутри союза. Выступая в пятницу в Тулоне, он сказал, что необходимо немедленно реформировать Европу. По его словам, если Европа не изменится достаточно быстро, то мировая история продолжится без нее. Его речь транслировалась по французскому телевидению. Н. Саркози сообщил, что по итогам встречи в понедельник, 5 декабря, с канцлером ФРГ Ангелой Меркель они сделают совместные предложения по реформированию Евросоюза. Затем 9 декабря пройдет саммит ЕС, на котором будет обсуждаться будущее союза. Н. Саркози убежден, что Европа может быть сметена кризисом, если она не изменится. Он отметил, что главным направлением реформы союза является укрепление взаимодействия между правительствами стран, а не создание наднациональных органов. Н. Саркози сказал, что Европейский Центробанк должен остаться независимым и принимать решения самостоятельно. Комментарий эксперта: отметим, что у Франции и Германии разные взгляды на то, как реформировать Евросоюз. Германия считает идеальным вариант быстрого внесения изменений в Маастрихтский договор - фундамент ЕС. Франция же предлагает заключить дополнительные межправительственные соглашения. Полагаем, что предложение Франции более жизнеспособный вариант, так как на него потребуется меньше времени, которого у Европы уже просто нет. Меркель: на спасение евро уйдут годы Канцлер Германии Ангела Меркель прогнозирует, что быстрым разрешение долгового кризиса в Европе не будет. «Простых и быстрых решений не существует», – сказала она в пятницу в Бундестаге в ходе своего правительственного заявления в связи с намеченным на будущую неделю саммитом Евросоюза. Лидер Германии ни на какие прорывы в этом вопросе не рассчитывает, а исходит из того, что «этот процесс продлится годы». Глава правительства ФРГ подтвердила в качестве основной цели укрепление экономического и валютного союза. По ее словам, на повестке дня теперь стоит союз стабильности. «Мы не просто говорим о союзе стабильности, но и начинаем его создавать. И это трудно переоценить», – подчеркнула она. В понедельник, 5 декабря, канцлер Германии и президент Франции Николя Саркози представят в Париже концепцию реформы валютного союза. Целью является создание так называемого союза стабильности 17 стран зоны евро с ужесточением санкций против нарушителей бюджетной дисциплины и усилением контроля за бюджетным планированием отдельных членов еврозоны. В Берлине считают, что для этого необходимо внести изменения в основополагающие документы Евросоюза. Комментарий эксперта: напомним, что в Маастрихтском договоре есть критерии и по дефицитам бюджета, и по прочим параметрам. Однако механизмов как заставить страны следовать этим критериям, и выполнять их не было. Это будет обсуждаться 9 декабря на саммите ЕС в Брюсселе. Объем депозитов «овернайт» в ЕЦБ подскочил до рекордных отметок Объем депозитов в ЕЦБ на условиях «овернайт» (однодневных) обновил годовое максимальное значение. Рост депозитов связан с решением центральных банков мира снизить стоимость долларовых свопов (swap) на 50 базисных пунктов. Банки положили на депозиты в Европейском центральном банке на условиях «овернайт» в среду более 304 млрд. евро, во вторник этот показатель составил 297 млрд., сообщается в сообщении регулятора. Скоординированные действия Центробанков мира позволили остановить рост доллара и сделать его доступнее для европейских банков, однако данная мера и не решает фундаментальных проблем, связанных с кризисом суверенного долга в Европе. Комментарий эксперта: кризис доверия налицо - банки не доверяют и не хотят кредитовать друг друга, так как не понимают, что на балансе у контрагента и насколько качественные эти бумаги. ЦБ Кореи купил 15 т золота Центральный банк Южной Кореи в ноябре 2011 года купил 15 тонн (482.3 тысячи унций) золота на сумму 850 миллионов долларов для диверсификации международных резервов. В июне-июле 2011 года страна впервые с 1998 года купила золото - 25 тонн (803.8 тысячи унций) на 1.24 миллиарда долларов. Таким образом, на сегодняшний день золотовалютные резервы Южной Кореи составляют 54.4 тонны. В последние месяцы центральные банки многих стран увеличили закупки золота, особенно это касается развивающихся экономик. В третьем квартале текущего года объем закупок официальным сектором вырос более чем в 2 раза до 148.4 тонны драгметалла, так как страны сомневаются в стабильности американской валюты и опасаются инфляции. Центральные банки перешли в статус покупателей золота в 2010 году, впервые за два десятилетия. За девять месяцев 2011 года банки купили 348.7 тонны золота против 77 тонн за весь 2010 год. Долговые проблемы в Европе и США и нестабильное восстановление мировой экономики заставляют инвесторов обращаться к золоту. По мере того, как растет неопределенность на рынке, спрос на золото также увеличивается и подталкивает вверх цены на драгметалл. Комментарий эксперта: корейский Центробанк понять можно, поскольку аналитики ожидают решений ЕЦБ и прогнозируют, что регулятор наполнит Европу дешевой ликвидностью, защищая банковский сектор от последствий долгового кризиса в регионе. Из-за чего реальная ценность евро снизится. Производственная инфляция в еврозоне замедлилась в октябре Цены производителей в 17 странах еврозоны в октябре увеличились на 5.5% в годовом исчислении, в 27 странах Евросоюза – на 6.4%, говорится в пресс-релизе европейского статистического агентства Евростат. В месячном исчислении цены производителей еврозоны снизились в октябре на 0.1%, в ЕС - на 0.2%. Таким образом, данные незначительно разошлись с прогнозами аналитиков, что показатель по еврозоне вырос на 0.2% в месячном исчислении и на 5.6% - в годовом. Цены производителей, исключая энергетический сектор, увеличились за отчетный период в еврозоне и ЕС на 0.1% в месячном исчислении. Цены в энергетическом секторе выросли на 0.8% в еврозоне и в ЕС. Комментарий эксперта: новость, безусловно, позитивная для экономики еврозоны, серьезную проблему для которой представляет инфляция, особенно потребительская – 3% г/г. Теперь у ЕЦБ есть все основания для снижения учетной ставки ниже 1.25% на заседании в четверг. Сбербанк планирует в ближайшие месяцы закрыть сделку по приобретению швейцарского банка SLB Сбербанк России планирует в ближайшие месяцы закрыть сделку по приобретению швейцарской "дочки" ЛУКОЙЛа - банка SLB. На базе этой кредитной организации Сбербанк планирует начать предоставлять услуги для состоятельных клиентов, которым зачастую требуется проведение операций на европейском рынке, приобретение швейцарского банка позволит эти операции оказывать. В следующем году кредитная организация будет присутствовать как минимум в 17 странах. На текущий момент у Сбербанка уже есть представительства в Германии, Китае и Индии, а приобретение Тройки Диалог дает выход на рынки Лондона, Нью-Йорка и Гонконга. Сделку по приобретению Тройки Диалог планируется закрыть до 15 февраля 2012 года и примерно в такой же срок - сделку по покупке VBI. По прогнозам руководства, чистая прибыль Сбербанка по итогам 2011 года может составить 300-310 млрд рублей. Напомним, что в 2010 году этот показатель составил 181.6 млрд рублей, увеличившись в 7.4 раза по сравнению с 2009 годом. Вопрос о том, успеет ли банк провести приватизацию части госпакета до конца текущего года, пока остается открытым. Комментарий эксперта: на сегодняшний день Сбербанк является одним из наиболее динамично развивающихся российских банков. В ближайшие годы можно ожидать дальнейшего роста показателей деятельности банка и усиления его позиций. ДРУГИЕ ВАЖНЫЕ КОММЕНТАРИИ О СОБЫТИЯХ ЧИТАЙТЕ В НАШИХ СОЦИАЛЬНЫХ РЕСУРСАХ. Рекомендации и сигналы на день. Анализируем технично: Сургутнефтегаз Долгосрочно: боковое движение С января 2009 г. до весны 2011 г. бумага находилась в восходящем тренде. Долгосрочный уровень в 30 р. в прошлом году удалось преодолеть. Но закрепиться над уровнем сходу не получилось, и цена долго колебалась вокруг этого уровня. В начале этого года консолидацию прорвали вверх, и цена дошла до наклонной линии сопротивления. Последующая коррекция пробивает линию тренда, и цена снижается в форме слегка расширяющегося канала. Последний отскок прорывает падающий канал и выводит бумагу в старый боковой канал с сильным сопротивлением в зоне 30 р. Среднесрочно: рост в канале В августе текущего года бумага резко снижается, и после шипа на дне около 20 р. снижение останавливается. Со второй декады августа идет рост в широком канале. В начале октября бумага консолидируется у верхней границы растущего канала, и постепенно снижается к нижней границе. С середины того же месяца идет очередная волна роста, которая на предпоследнем баре пробивает верхнюю границу канала и касается сопротивления на уровне 30 р. Здесь возможна консолидация или попытка снижения к нижней границе канала, так как зона 30 р. является исторически сильной. Краткосрочно: растущий тренд Бумага растет в краткосрочном тренде с начала текущей недели. Прямоугольный флаг в конце ноября прорвали вверх, и цена выросла классически, на длину флагштока. Первые два дня декабря идет похожая консолидация в переделах тренда, ровно под круглым уровнем 30 р. Если текущий флаг прорвут вверх, то прорыв круглого уровня может придать росту дополнительное ускорение. Однако, последний бар прокалывает вниз линию тренда, а, возможно, и флаг. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Лукойл) Идея для короткой позиции: Бумага сильно отскочила от поддержки на круглом уровне 1600 р. Второй круглый уровень в 1700 р. удалось преодолеть, но рост замедлился, и бумага стала консолидироваться. Есть хорошая локальная поддержка на уровне 1690 р. Однако, на последних торгах быки не смогли от нее сильно оторваться вверх. В целом консолидационная фигура вполне выглядит, как «голова – плечи» и при прорыве линии шеи (поддержка) цена может скорректироваться глубже, в район зоны 1650 р. Не рекомендуется открывать позицию с начала торгов. План открытия короткой позиции: 1. Продажа в зоне 1685 р., 2. Тейк-профит: зона 1642 р. и ниже. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 1714 р. 4. Сигнал действителен, пока цена находится ниже уровня 1710 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

6.12.2011, 7:58 6.12.2011, 7:58

Сообщение

#232

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Рынки вновь попытались подрасти, но после лучшей недели в году силы покупателей слабеют. SNP предупреждает о массовом снижении рейтинга стран еврозоны. По итогам торгов 5 декабря, индекс ММВБ вырос на +0,8% до 1517,89, а RTS на +0,89% до 1559,28 пункта. Необходимо отметить, что объемы торгов на ММВБ снизились до средних значений. При этом рост значительно отставал от показателей внешних рынков, которые также показали сильный рост на прошлой неделе. Тем не менее, максимумы предыдущих торговых сессий не были переписаны. Внутренних корпоративных новостей немного, а по этой причине спекулянты ориентировались на внешний фон, который способствовал покупкам, но покупки эти были незначительными. «Голубые фишки» преимущественно завершили день хуже рынка, исключая отдельные яркие истории: «Газпром» +0,61%, «Роснефть» +0,56%, «ЛУКОЙЛ» +1,35%, ГМК «Норникель» +1,86%, «Северсталь» +2,79%, «Сбербанк» +0,48%, «ВТБ» +1,22%, «Русгидро» +0,03%. Из прочих историй можно выделить: «Белон» +5,85%, «Распадская» +4,25%, «Мечел» +3,98%, а также «МРСК ЦП» -2,22%, «Верхнесалд» -2,2%, ТМК -2,17%. Технически, индекс ММВБ вошел в консолидацию вблизи верхней границы торгового диапазона 1460-1530. Сверху движение ограничено мощными уровнями сопротивления 1530-1550, где регулярно начинались продажи в последние три месяца. Консолидационное движение постепенно снимает перекупленность, хотя рост в понедельник вновь предлагает фиксировать часть длинных позиций в расчете на откат рынка. Часовой график говорит о появлении дивергенций, характерных для повышения активности со стороны продавцов. Тем не менее, актуальным остается ограничение рынка сверху сопротивлениями 1530-1550, а снизу поддержки 1460, а также кластер 1480-1490. Торги на американском фондовом рынке грозили перерасти в бурное ралли, но рост более чем на 1,5% так и не состоялся. Вначале о статистике: Пересмотренные данные по заказам на товары длительного пользования в октябре показали снижение на -0,5% при первой оценке в -0,7%. Заказы в обрабатывающей промышленности США за октябрь снизились на -0,4% при ожиданиях -0,3%. Индекс экономических условий ISM США вне производственной сферы снизился в ноябре до 52 с 52,9 в предыдущем месяце. В середине сессии рост американских индексов был значительным на ожиданиях решений по европейскому кризису, но к закрытию часть оптимизма была потеряна, так как индексы достигли очень сильных зон сопротивления. Агентство SNP поставило может снизить рейтинги пятнадцати стран еврозоны, включая шесть стран с наивысшим индексом. В итоге, DJIA вырос на +0,65% до 12097,83, а SNP 500 на +1,03% до 1257,08. Технически, индекс SNP 500 поднимался выше 200-дневной средней, но не смог удержаться на этой линии. При этом отрезок от 1250 до 1300 изобилует различными сопротивлениями, которые учитываются при техническом анализе. Более того, откат индекса от 200-средней сформировал на 4-часовом графике за последние две недели двойную вершинку, которая может превратиться в более сильный сигнал на продажу. Азиатские рынки впервые за семь дней демонстрируют явную негативную динамику. Агентство SNP 500 поставило на пересмотр рейтинги 15-ти стран еврозоны из-за углубляющегося кризиса. При этом решения 9 декабря могут стать одной из причин пересмотра, так как ухудшат общее долговое бремя на все страны с одновременным ужесточением бюджетной дисциплины, которая приведет к спаду в экономической активности. Индекс MSCI Asia-Pacific терял до -0,9% к середине торгов. Инвесторы продавали акции экспортеров и сырьевых компаний. За час до закрытия японский Nikkei 225 снижался на -1,18%, а китайский Shanghai Composite терял -0,78% перед уходом на дневной перерыв. Сырьевые рынки также оказались под давлением на азиатской сессии. Накануне нефть Brent поднималась выше $111 за баррель, но не смогла удержать даже $110 отметку. Напряженность вокруг Ирана и Сирии компенсирует слабость спроса в Северной Америке и Европе, но оказывается недостаточной, чтобы обеспечить рост нефтяных контрактов. К тому же на вечернем отрезке торгов американский доллар усиливал свои позиции, снижая актуальность инвестирования в рискованные активы. Все промышленные металлы показывали значительный минус в Азии, но и драгоценная группа не отставала в падении. Резервы SPDR Gold Trust остаются без изменений на уровне 1297,93 пункта. К 10:00 мск Brent -0,52% $109,24, WTI -0,51% $100,47, медь -1,92%, никель -2,56%, золото -1,08%, платина -1,39%, серебро -1,3%. Из существенной статистики на предстоящий день можно выделить: в 12:15 мск индекс потребительских цен в Швейцарии, в 14:00 пересмотренные данные по ВВП еврозоны за III квартал, в 15:00 мск промышленные заказы в Германии за октябрь. Внешний фон на открытии негативный. Нефть в минусе, медь в минусе, сырьевые валюты слабеют, азиатские индексы в красной зоне. До европейского саммита остается несколько дней, а рынки оказались заметно перекупленными. Поэтому можно ожидать средней силы коррекции до ближайших уровней поддержки. Эксперты о событиях S&P пригрозило снизить рейтинги 15 стран еврозоны Агентство Standard & Poor's поместило 15 стран еврозоны в список для пересмотра кредитного рейтинга, что подразумевает 50-процентную вероятность его понижения в течение следующих трех месяцев. Об этом сообщается в соответствующем пресс-релизе компании. Среди государств, рейтинг которых может быть понижен, оказались Франция, Германия, Нидерланды, Финляндия, Австрия и Люксембург, имеющие в настоящее время максимально возможный уровень рейтинга AAA. Из всех стран еврозоны последние действия Standard & Poor's не затронули лишь Кипр, рейтинг которого уже находился в списках на пересмотр и Грецию, чей рейтинг с июля 2011 года находится на минимально возможном уровне. В пресс-релизе отмечается, что соответствующий шаг агентства вызван значительным усилением системного кризиса еврозоны, который оказывает негативное воздействие на кредитные возможности союза евро в целом. В частности, аналитики обратили внимание на ухудшение условий кредитования в еврозоне, рост доходности облигаций стран с максимальным рейтингом, отсутствие единой антикризисной политики среди стран Европы, высокий уровень госдолга, а также риск наступления рецессии в 2012 году. Франция и Германия в совместном заявлении, опубликованном в ответ на действия Standard & Poor's, сообщили о готовности принять "все необходимые меры" для достижения стабильности в зоне евро. Комментарий эксперта: после выхода данного сообщения настроения на рынке ухудшились и у участников рынка появились предпосылки для фиксации прибыли. Так, нефть сорта Brent ушла в минус, а американский рынок акций, прибавлявший на тот момент более 1,5%, закрыл сессию лишь в скромном плюсе. Потянулись вниз и доходности американских трежерис. Парламент Италии рассмотрит антикризисную программу Пакет мер жесткой экономии предполагает повышение налога на имущество, введение налога на предметы роскоши и повышение пенсионного возраста. Премьер-министр Италии Марио Монти представит на рассмотрение парламента одобренную кабинетом программу по стабилизации финансовой ситуации в стране и предотвращению охватившего еврозону долгового кризиса. Пакет мер жесткой экономии под названием «Спасти Италию» разработан с целью снижения госдолга в размере 1.9 трлн. евро. В рамках программы предполагается сокращение бюджетных расходов на 20 млрд. евро и вложение 10 млрд. евро в мероприятия по оказанию поддержки компаниям и стимулированию экономического роста. Италия намерена получить более 10 млрд. евро посредством поднятия налога на имущество, введения нового налога на предметы роскоши, в частности, яхты, повышения налога на добавленную стоимость до 23% и возврата налога на частную собственность, который был упразднен Сильвио Берлускони в 2008 году. В качестве меры по борьбе с уклонением от налогов планируется также запретить совершение транзакций наличными на сумму свыше 1 тысячи евро. Без принятия очередных антикризисных мер, страна могла пойти по греческому пути, заявил в понедельник итальянский премьер-министр Марио Монти. Монти также отметил, что его страна находится в "тяжелейшем кризисе" и что необходимо приложить все усилия, чтобы спасти ее. Премьер-министр также выразил уверенность, что парламент поддержит эти антикризисные меры. Комментарий эксперта: можно утверждать, что в понедельник мировые рынки акций поддержала Италия, поскольку 30-ти миллиардный план Марио Монти успокоил инвесторов, также возросли надежды на выход еврозоны из долгового кризиса. Заметим, что треть из общей суммы пакета направлена на поддержку экономического роста, чего мы не видели во всех антикризисных планах периферийных стран. Глава Минфина США проведет в Европе переговоры по кризису в еврозоне Министр финансов США Тимоти Гайтнер в ближайшие дни проведет в Европе переговоры по методам разрешения кризиса в еврозоне. "Министр Гайтнер отправится в Европу в период с 6 по 8 декабря, чтобы обсудить с коллегами их усилия по укреплению финансовых институтов в еврозоне", - говорится в сообщении Минфина США. Во вторник Гайтнер проведет во Франкфурте встречи с президентом Европейского центрального банка (ЕЦБ) Марио Драги и главой Центробанка ФРГ Йенсом Вайдманном. Из Франкфурта глава американского финансового ведомства отправится в Берлин на переговоры со своим немецким коллегой Вольфгангом Шойбле. В среду Гайтнеру в Париже предстоят встречи с президентом Франции Николя Саркози и главой французского Минфина Франсуа Баруаном. Из Парижа Гайтнер отправится в Марсель на переговоры с Мариано Рахоем, избранным недавно на пост премьер-министра Испании. Четверг Гайтнер проведет в Милане, где у него запланирована встреча с итальянским премьером и министром финансов Марио Монти. Из Милана Гайтнер улетит в Вашингтон. Последний день пребывания Гайтнера в Европе совпадет с началом саммита ЕС в Брюсселе. Комментарий эксперта: отметим, что глава американского Минфина собирается активно поучаствовать в переговорах по кризису в еврозоне. Рынки возлагают надежды на то, что в Европе удастся договориться и возможно на этой неделе будет прорыв в европейском долговом кризисе. На этом фоне цены на золото снижались большую часть понедельника. ММК завершил III квартал с чистым убытком в $205 млн Магнитогорский металлургический комбинат завершил III квартал 2011 года с чистым убытком в $205 млн, EBITDA составила $350 млн. Без учета разовых списаний - убытка от курсовых разниц ($252 млн) и обесценения основных средств ($12 млн) чистая прибыль составила $59 млн. ММК обеспечена собственным сырьем всего на 30%, тогда как остальные российские металлургические компании — почти на 100%. В результате рост стоимости руды уменьшает рентабельность компании, что, в свою очередь, отрицательно сказывается на финансовых показателях компании даже несмотря на рост производства. Так, при росте выручки за 9 месяцев 2011 года на 22.3% по сравнению с аналогичным периодом 2010 года, себестоимость производства увеличилась на 32.3%. Магнитогорский металлургический комбинат в 2012 году планирует снизить капзатраты на треть - до $800 млн. Как сообщалось ранее, в этом году компания планировала направить на капзатраты около $1.2 млрд. При этом основные инвестиции приходятся на 2013-2014 гг. По нашим оценкам, чистая прибыль ММК за 2011 год может составить примерно $250 млн., выручка будет равна ориентировочно $9.5 млрд., EBITDA составит около $1.37 млрд. В качестве дивидендов ММК может выплатить в 2011 году до $38 млн. Комментарий эксперта: несмотря на снижение рентабельности ММК, вызванного удорожанием сырья и слабыми финансовыми результатами за III квартал 2011 года, у компании есть перспективы в предстоящем году, связанные с ожиданиями роста потребления стали до 8-10%. О ДРУГИХ ВАЖНЫХ СОБЫТИЯХ ВЫ СМОЖЕТЕ УЗНАТЬ НА НАШИХ СОЦИАЛЬНЫХ РЕСУРСАХ. Неделя глазами экспертов. Наши ожидания На текущей неделе множество важных публикаций из всех основных регионов. Предыдущая неделя закончилась ростом относительно начала недели, больше всех прибавили российские бумаги. Ведущие центральные банки мира договорились о снижении долларовых свопов для помощи еврозоне. В США вышли хорошие данные по занятости, что способствует позитивным настроениям и в начале этой недели. На этой неделе ключевое внимание будет приковано исключительно к ЕС, где в 8-9 декабря состоится саммит ЕС в Брюсселе, котором будут обсуждаться дальнейшие варианты спасения региона от долгов. 8 декабря также состоится заседание ЕЦБ, на котором ожидается дальнейшее смягчение монетарной политики. Из статистики на этой неделе следует обратить внимание на индексы деловой активности в сфере услуг США и Великобритании, данные по промышленности и торговому балансу. Из компаний отчитается Северсталь. На вторник запланирована единственная серьезная публикация. В 14:00 будет опубликовано промежуточное значение ВВП Еврозоны в III кв. 2011. Пересмотра по сравнению с предварительной оценкой не ожидается – прогнозируется, что рост сохранится на уровне 0.2% кв/кв. Улучшения ситуации пока ждать не стоит, т.к. адекватный механизм спасения стран PIIGS еще не выработан. На среду запланировано три публикации. В 13:30 выходят данные по промышленному производству Великобритании за октябрь. Ожидается снижение производства на 0.3% в месячном выражении, в то время как в сентябре объем производства остался без изменений. В 15:00 аналогичный показатель выходит для Германии. Здесь в октябре прогнозируется увеличение на 0.3% м/м после резкого падения на 2.7% месяцем ранее. В 19:30 выходит традиционный отчет по запасам нефти и нефтепродуктов за прошедшую неделю. Напомним, что запасы нефти на прошлой неделе резко упали на 3 932 тыс. баррелей. Сейчас WTI торгуется выше $100 за баррель, а Brent – около $100. Четверг начнется с публикации в 03:50 данные по внешней торговле Японии. Так, ожидается, что торговый баланс страны восходящего солнца в октябре немного уменьшился до ¥343.3 млрд. с ¥373.2 млрд. в сентябре. Положительное значение торгового баланса говорит об улучшении положения японских экспортёров. Впрочем, данные за октябрь не учитывают в полной мере последствия наводнения в Таиланде, прежде всего, для корпорации Toyota. В 16:00 свое решение по ключевой ставке объявит Банк Англии. Изменений в учетной ставке с уровня 0.50% не ожидается. Программа выкупа активов, вероятно, также сохранится на прежнем уровне в 275 млрд. фунтов. В 16:45 состоится заседание ЕЦБ, на котором ожидается снижение учетной ставки с 1.25% до 1%. Монетарное стимулирование необходимо региону для повышения темпов роста производства и снижения безработицы в долгосрочной перспективе. В 17:30 в США выходят еженедельные данные по заявкам на пособие по безработице. Прогнозируется снижение число заявок до 396 тыс. с 402 тыс. неделей ранее. Последние данные по занятости демонстрируют неплохую динамику на фоне увеличение временных работников в предпраздничный сезон. Пятница будет самым насыщенным днём на этой неделе. В 03:50 в Японии станут известны окончательные данные по ВВП за III квартал. Ожидается, что темпы роста в годовом выражении будут пересмотрены с 6% до 5.1%. Причина кроется в излишне дорогой иене, курс которой находится на рекордных максимумах. Затем станет известен объем промышленного производства в Китае за ноябрь. Прогнозируется замедление годовых темпов с 13.2% до 12.6% в связи с уменьшением объемов экспорта. В 6:00 ожидаются данные по инфляции в китайской экономике. Прогнозируется, что индекс потребительских цен в ноябре снизился до 4.5% г/г с 5.5% месяцем ранее, а индекс цен производителей – до 3.3% г/г с 5%. Если прогнозы сбудутся, то одна из основных угроз для китайской экономики – инфляция – уйдет на второй план, а Народный банк Китая сможет проводить дальнейшее смягчение денежно-кредитной политики. На 11:00 запланированы данные по внешней торговле Германии. Как ожидается, торговый баланс в октябре составил €15.0 млрд. евро, что ниже уровня предыдущего месяца – €17.4 млрд. евро. В 13:30 состоится главное событие недели – встреча евролидеров на саммите ЕС в Брюсселе, на котором будут обсуждаться перспективы бюджетной интеграции в рамках союза и выпуска единых евробондов. Отметим, что рынки настроены довольно оптимистично и ждут существенных подвижек от этой встречи. В 13:30 будет опубликован индекс цен производителей Великобритании за ноябрь. Согласно прогнозам, рост цен замедлится с 5.7% г/г до 5.3% г/г. В 17:30 выходит торговый баланс США за октябрь. Прогнозируется дефицит в $44 млрд. после $43.1 млрд. месяцем ранее. Наконец, в 18:55 будет обнародовано предварительное значение индекса настроений потребителей от Мичиганского университета за декабрь. Ожидается дальнейшее улучшение настроений с 64.1 пункта до 65.8, что вполне закономерно с учетом уже стартовавшего сезона праздничных распродаж. |

| ЗАО ИФК СОЛИД |

6.12.2011, 12:26 6.12.2011, 12:26

Сообщение

#233

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки остаются под впечатлением заявления агентства SNP о возможном пересмотре рейтингов 15-ти стран еврозоны. Рискованные активы слабеют относительно доллара. К 16:00 мск индекс ММВБ снизился на -2,03% до 1487,05,а RTS на -2,64% до 1518,08. Попытки индексов вернуться после открытия в положительную зону не увенчались успехом. Поэтому к середине дня продавцы вновь взяли рынок под свой контроль. Рынок залег в консолидацию, а затем усилились продажи после середины дня. Внешний фон остается главным фактором негативных настроений. «Голубые фишки» по отдельным историям смотрятся гораздо хуже рынка: «Газпром» -2,75%, «Роснефть» -2,03%, «ЛУКОЙЛ» -1,63%, ГМК «Норникель» +0,07%, «Сбербанк» -2,98%, «ВТБ» -3,57%, «ИРАО» -2,84%. Из прочих заметных движений можно отметить: ТГК-13 +1,96%, «МосЭС» +1,7%, «МРСК ЦП» +0,56%, а также «Соллерс» -6,25%, «АвтоВАЗ» -3,84%, «Аптеки 36и6» -3,8%. Технически, рынок остается в консолидационной фазе узкого диапазона 1500-1530. Объемы сократились до средних показателей на фоне отсутствия каких-либо ярких сигналов на продажу или покупку. Российский рубль заметно слабеет к доллару США, что повторяет движения сырьевых валют на глобальном рынке. Впрочем, появились дополнительные поводы для негатива. По мнению специалистов агентства SNP, российское правительство не сможет сбалансировать ненефтяной бюджет в 2012 г. В текущем году параметры бюджета удалось сбалансировать благодаря высоким ценам на нефть. В ближайшие годы, по мнению SNP, российский бюджет будет исполняться с дефицитом. Более того, ситуация может ухудшиться, если в Европе продолжится спад, а глобальное замедление вызовет снижение цены на нефть. В тоже время ЦБ РФ нарастил активы на 16% в период января-октября до 18,013 трлн рублей. К 16:00 мск доллар укреплялся к рублю на +0,79% до 31,115, а евро на +0,29% до 41,730. Некоторое улучшение ситуации на европейских рынках наступило после того, как г-жа Меркель вновь подтвердила решимость к реформированию валютного союза, а также подчеркнула, что ответственность за заявление агентства SNP лежит на самом агентстве. Меж тем председатель еврогруппы министров финансов еврозоны Жан-Клод Юнкер раскритиковал решение SNP, назвав его несправедливым и политическим. Со стороны статистики сюрпризов не было. Пересмотренная оценка ВВП еврозоны за III квартал осталась на прежнем уровне +0,2% за квартал и +1,4% за год. Европейские инвесторы охотно продавали акции банков и коммунальных компаний. К 16:00 мск британский FTSE 100 подрастал на +0,18%, а германский DAX 30 снижался на -0,54%. Сырьевые рынки также оказались под давлением. Примечательно, что начали появляться предварительные прогнозы на будущий год по средней цене на нефть. В частности, многие эксперты ожидают, что Brent будет торговаться в диапазоне $90-$100. Аналогично полагает Роберт Дадли, возглавляющий BP PLC. Генеральный секретарь ОПЕК Абдала Эль Бадри заявил, что добыча нефти в Ливии восстановится до 1 млн бар. в сутки уже к концу текущего года и выйдет на довоенные уровни в первом полугодии 2012 г. В конце ноября добыча уже составляла 840 тыс. баррелей в день. В отличие от нефти, которая ликвидировала утреннее снижение, промышленные металлы остались в глубоком минусе. К 16:00 мск Brent +0,2% $110,4, WTI -0,01% $100,98, медь -1,7%, золото -0,6%, серебро -1,04%. Из статистики на вечер остаются лишь данные по продажам в американской розничной сети в 17:55 мск. Фон на вечерний отрезок торгов улучшился, но говорить о стабилизации рано, так как нефть в слабом плюсе, металлы в сильном минусе, сырьевые валюты ликвидировали утренние потери, а в Европе индексы лишь вышли ближе к уровням закрытия накануне. Вероятно, что российский рынок предпримет попытку роста к закрытию, но ждать каких-либо взрывных тенденций пока не стоит. |

| ЗАО ИФК СОЛИД |

7.12.2011, 12:22 7.12.2011, 12:22

Сообщение

#234

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

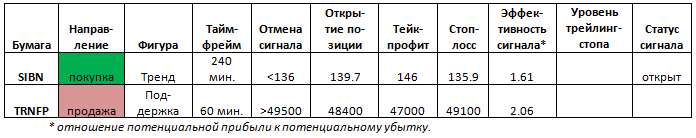

Вечерний обзор.

Российский рынок торгуется крайне неуверенно на позитивном внешнем фоне. Рискованные активы ведут себя сдержанно относительно доллара США. К 16:00 мск индекс ММВБ снижался на -0,04% до 1457,38, а RTS на -0,32% до 1480,93. Утро на российском рынке началось позитивно, так как накануне произошел резкий провал на фоне достаточно позитивной динамики внешних рынков. Однако продавцы контролировали рынок и смогли провалить индекс ММВБ ниже 1450 пунктов. Затем вновь был откуп и очередной провал ниже 1450 пунктов. Самой нижней точкой падения стала отметка в 1444 пункта, где начинается зона сильной поддержки. Российский рынок продолжает торговаться в контр-тренде относительно внешних площадок, где позитивные ожидания по европейской долговой проблеме двигают индексы вверх. Из внутренних новостей можно отметить то, что ФАС России одобрила сделку по приобретению «Сбербанком» «Тройки Диалог». «Голубые фишки» преимущественно торгуются лучше рынка: «Газпром» -0,59%, «Роснефть» +1,56%, «ЛУКОЙЛ» -0,37%, ГМК «Норникель» +1,38%, «Северсталь» +1,23%, «Сбербанк» +0,05%, «ВТБ» +1,42%, «ИРАО» -2,84%. Из прочих историй можно выделить: «Верхнесалд» +1,95%, ОГК-2 +1,6%, «Распадская» +1,53%, а также «МРСК СК» -4,14%, «ФСК ЕЭС» -3,45%, «Полюс Золото» -3,04%. Какой-либо технический анализ в условиях непредсказуемой реакции нерезидентов крайне затруднителен. Разве только можно отметить уровень поддержки 1440, где могут активизироваться отечественные покупатели. Однако рынок подвержен эмоциям и торговля в контр-тренде может продолжиться. В любом случае, рост политических рисков не может способствовать интересу нерезидентов к покупке российских бумаг. Российский рубль пытался вернуть себе часть утерянных позиций накануне, но к середине дня вновь слабел к доллару и евро. Однодневная ставка MosPrime выросла на 7 базисных пункта до 5,44%. Международные резервы РФ сократились в ноябре на -2,8% до $510,91 млрд. При этом сырьевому рублю оказывают поддержку цены на нефть, которые находятся выше $110 за баррель Brent. Однако прочие сырьевые валюты на глобальном рынке смотрятся более уверенно, чем рубль, хотя и не демонстрируют сильного усиления против доллара. К 16:00 мск доллар укреплялся к рублю на +0,03% до 31,214, а евро на +0,09% до 41,767. Европейские рынки преимущественно демонстрировали рост. В центре внимания акции банков, которые могут стать основными бенефициарами стабилизации европейского долгового рынка. На рынке говорят о возможном понижении ставки ЕЦБ на заседании 8 декабря. Покупатели также обратили внимание на сырьевые компании. Промышленное производство в Германии выросло за октябрь на +0,8% при ожиданиях +0,4%. При этом в Великобритании оно снизилось за октябрь на -0,7% при ожиданиях -0,3%, а за год на -1,7% при ожиданиях -0,7%. К мск . Доходность по 10-летним итальянским облигациям снизилась до 5,82%, а по аналогичным испанским до 5,19%. Инвесторы ожидают решений европейского саммита 9 декабря, когда будут оглашены новые меры по созданию бюджетного союза с жесткими финансовыми правилами. К 16:00 мск Британский FTSE 100 подрастал на +0,3%, германский DAX 30 на +0,38%. Каких-либо особых новостей для сырьевых рынков нет. Нефть торгуется с незначительными отклонениями. По-прежнему говорят о возможном отказе Европы от импорта иранской нефти, что, конечно, маловероятно, но возможно. Кроме того, ссылки трейдеров на снижение запасов нефти в США по данным API не выдерживают критики, так как рост запасов нефтепродуктов значительно превышает снижение запасов нефти. Промышленные металлы растеряли свой рост к середине европейских торгов. К 16:00 мск Brent -0,19% $110,60, WTI -0,11% $101,16, медь +0,11%, никель -0,16%, золото -0,2%, серебро -0,6%. Из статистики на вечер остается: в 19:30 мск данные по запасам и потреблению нефти и нефтепродуктов от Минэнерго США. Внешний фон на вечерний отрезок торгов нейтрально-позитивный: нефть слабо изменяется, металлы дорожают, европейские индексы растут. Сырьевые валюты подозрительно спокойно реагируют на рост аппетитов к рискам. В сложившейся ситуации сложно советовать покупать акции, так как возросшие риски по российскому рынку говорят о возможных неожиданных провалах, или резких отскоках. Однако можно предположить, что иностранные инвесторы будут с большей осторожностью входить на российский рынок. Поэтому необходимо строго контролировать риски и пытаться осуществлять закупки от значимых уровней. Рекомендации и сигналы. Анализируем технично: ГМК Норильский Никель Долгосрочно: боковое движение С начала 2009 г. бумага находится в восходящем тренде (канале). С мая 2010 г. произошла сильная коррекция к нижней границе канала. Но продавить цену ниже поддержки 4500 р. не удалось. В октябре началась очередная волна роста, и бумага достигла верхней границы канала. В текущем году идет боковая торговля в пределах канала с поддержкой чуть ниже 7000 р. Окончательно канал и поддержку на 6700 р. пробивают в августе, и цена снижается до следующей поддержки на 6000 р. От этого уровня цена с отскока заходит обратно в канал. Позже идет повторный пробой канала вниз. Позже цена пробивает сильную поддержку на 6000 р. Среднесрочно: снижение Бумага продолжает снижаться с середины сентября, когда сильным отскоком нивелировали августовское падение. Падение пытались сдерживать в зоне 6000 – 6200 р. Последний пробой этой поддержки лишь ускорил снижение. В конце ноября бумага пробивает линию ускоренного падающего тренда. Рост доходит до линии основного падающего тренда, который бумага пока не может пробить. Вместе с этим, пока наблюдается сильная поддержка на 5000 р. Если будет коррекция от линии тренда вниз, то этот уровень вряд ли пробьют сходу. Если тренд пробьют вверх, то ближайшая цель – 6000 р. Краткосрочно: рост В середине ноября бумага консолидировалась с большой волатильностью над поддержкой на уровне 5000 р. Постепенно сформировался рост, который проходил в слегка сужающемся канале. На последних торгах была попытка отрыва от нижней границы с продолжением роста, но ее резко оборвали. Цена пробила канал вниз, затем, поддержку на 5400 р. При продолжении снижения возможно появление поддержки на 5200 р. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Транснефть) Идея для короткой позиции: Бумага сильно выросла в середине ноября. Рост продолжился, но уже в медленном темпе. После первого пробоя 50000 р. началась волатильная консолидация с поддержкой на уровне 49000 р. Одновременно поддержку оказывала линия тренда. На последних торгах линию тренда пробивают вниз, и цена снижается к уровню поддержки на 49000 р. После первого касания пошел сильный отскок, но день закрыли на поддержке. В случае ее пробоя возможно снижение в район 47000 р. Мы не рекомендуем открывать позиции с открытия торгов. Торговый план открытия короткой позиции: 1. Продажа в зоне 48400 р., 2. Тейк-профит: зона 47000 р. и ниже. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 49100 р. 4. Сигнал отменяется, когда цена закрепляется выше уровня 49500 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

8.12.2011, 7:41 8.12.2011, 7:41

Сообщение

#235

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

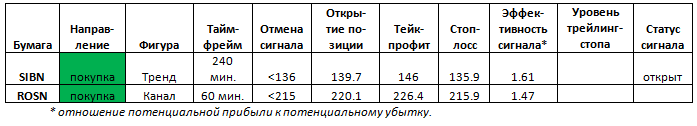

Утренний обзор.

Рынки демонстрируют неуверенность перед саммитом в Европе. Рискованные активы немного скорректировались и ждут новостей. По итогам торгов 8 декабря, индекс ММВБ снизился на -0,65% до 1448,39, а RTS на -1,21% до 1467,69 пункта. Российский рынок продолжил нисходящую динамику. При этом большую часть дня индексы игнорировали внешний позитивный фон. Активность продавцов была связана с внутренними факторами политических рисков. «Голубые фишки» торговались без единого тренда: «Газпром» -0,37%, «Роснефть» +1,51%, «ЛУКОЙЛ» -0,39%, ГМК «Норникель» +0,26%, «Северсталь» -0,25%, «Сбербанк» -0,76%, «ВТБ» -1,08%, «ИРАО» -3,13%. Из прочих историй можно выделить: ТГК-13 +2,05%, «Восточная энергетическая Компания» +1,54%, привилегированные «Ростелеком» +1,35%, а также «ФСК ЕЭС» -4,79%, привилегированные «Транснефть» -3,26%, «Полюс Золото» -3,22%. Технический анализ в условиях эмоционального рынка становится затруднительным, но стоит обратить внимание на несколько фактов. В течение сессии Индекс ММВБ коснулся нижней точки падения 1437 и закрылся на 11 пунктов выше. Иными словами, мы можем констатировать пробой уровня поддержки, но и значительную активность покупателей, которые помогли рынку не завершить день ниже ключевой отметки. Тем не менее, утренние попытки подрасти натолкнулись на сильные распродажи, которые проходили при достаточно высоких объемах. Впрочем, если взглянуть на бразильский индекс BOVESPA (-1,47%), то можно заметить, что поведение российских индексов вполне укладывается в схему фиксации прибыли по рискованным активам после бурной недели роста. Американские рынки провели очередной волатильный день. В начале сессии индексы снижались, но к закрытию вновь попытались прорваться сквозь уровни сопротивления. Статистики на среду не было, а по этой причине главную роль играли ожидания, связанные с европейским саммитом, а также новости и слухи в СМИ. Японское издание Nikkei сообщило, что G20 планирует выделить до $600 млрд через Международный Валютный Фонд на борьбу с европейским кризисом, но в последние минуты торгов телеканал CNBC опроверг эту информацию, ссылаясь на заявление МВФ. Таким образом, DJIA вырос на +0,38% до 12196,37, а SNP 500 на +0,2% до 1261,01. Самым чудесным образом торговый день вновь принес интересные технические детали. Выше уровня 1265 SNP 500 спекулянты предпочитали продавать бумаги, вновь обозначая силу уровня сопротивления. При этом на дневных графиках наблюдается заметная перекупленность рынка., хотя ежедневный рост на текущей недели был незначительным. Мнения американских аналитиков вновь разделились. Одни прогнозируют сильный выход вверх вплоть до 1330-1345 SNP 500, а прочие ожидают мягкой коррекции по факту европейского саммита, чему, к слову говоря, могут способствовать заявления рейтинговых агентств в минувшие дни. Азиатские рынки преимущественно снижались. Индекс MSCI Asia-Pacific терял около -0,9% к середине торгов. Инвесторы вновь беспокоятся накануне европейского саммита, что решения будут недостаточными и неполными. Кроме того, машиностроительные заказы в Японии сократились в октябре на -6,9% при ожиданиях +0,5%. В Австралии работодатели сократили число рабочих мест в ноябре на 6300 при ожиданиях увеличения на 10000. Центральный Банк Новой Зеландии снизил прогноз экономического роста, а также сохранил ключевую ставку на уровне 2,5%. ЦБ Южной Кореи также воздержался от повышения ставки. Сырьевые рынки демонстрировали незначительный рост. Накануне нефть оказалась под давлением после публикации статистики в США. Согласно данным Минэнерго, на неделе, завершившейся 2 декабря, коммерческие запасы нефти в Америке увеличились на +1,3 млн бар. до 336,1 млн бар., запасы бензина выросли на +5,1 млн бар., а дистиллятов на +2,5 млн бар. Средний показатель спроса за последние четыре недели составил: 18,5 млн бар. нефти в сутки, или -2,8% за год, 8,6 млн бар. бензина в сутки, или -3,5% за год, а также 3,9 млн бар. дистиллятов в сутки, или +3,4% за год. Таким образом, данные оказались крайне «медвежьими», что привело к росту продаж нефтяных контрактов. Особенно обращает на себя внимание снижение потребления бензина, которое усилилось на фоне роста цены на американскую WTI в последние недели. Впрочем, на азиатской сессии WTI продолжала торговаться выше $100 за баррель. Промышленные металлы также находились на территории роста, чего не скажешь про золото и металлы платиновой группы. Накануне резервы SPDR Gold Trust сократились на две тонны до 1295,81 тонны. К 10:30 мск Brent +0,25% $109,8, WTI +0.09% $100,58, медь +0,08%, никель +0,1%, золото -0,28%, платина -0,34%, серебро -0,19%. Из существенной статистики на предстоящий день можно выделить: в 16:00 мск решение по ставке Банка Англии, в 16:45 решение по ставке ЕЦБ (ожидается снижение до 1%), в 17:30 первичные обращения за пособиями по безработице, в 19:00 мск оптовые продажи в США. Внешний фон пока нейтральный: нефть в легком плюсе, металлы в легком плюсе, сырьевые валюты стабильны, или слабеют, азиатские индексы преимущественно снижались. В качестве уровня поддержки российского рынка может выступить зона 1430-1440 ММВБ, если только не проявятся более сильные поводы для продажи. При успешном отражении атаки «медведей», покупатели могут рассчитывать на отскок рынка ближе к сопротивлению 1460. Однако в сложившихся условиях вновь стоит отметить, что лучше избегать какой-либо агрессивной игры, так как движения рынка могут быть резкими и неожиданными. Эксперты о событиях Германия против объединения EFSF и ESM Против объединения существующего в настоящее время Европейского фонда финансовой стабильности (European Financial Stability Mechanism, EFSF) и планируемого к созданию в следующем году Европейского механизма стабильности (European Stability Mechanism, ESM) выступает Германия. Президент Франции Николя Саркози и канцлер ФРГ Ангела Меркель заявили, что постараются убедить других лидеров еврозоны запустить ESM уже в 2012 году, то есть на год раньше, чем планировалось изначально. Таким образом, около года EFSF и ESM будут действовать параллельно. По словам германского чиновника, только на условиях анонимности, существующие в настоящее время договоренности предполагают передачу полномочий от EFSF к ESM в 2013 году, и Германия будет препятствовать любым попыткам изменить этот порядок. В результате запуска ESM, объем которого составит 500 млрд. евро, в сочетании с Европейским фондом финансовой стабильности (EFSM) антикризисные ресурсы Евросоюза увеличатся до 940 млрд. евро. Комментарий эксперта: отметим, что Германия беспокоится об инфляционных рисках и по этой причине выступает против данной идеи. Однако возможно угроза дефолта в периферийных европейских государствах – сейчас куда более важная угроза. Евробонды РФ в среду продолжили дешеветь Цены российских еврооблигаций в среду продолжили снижаться на фоне нестабильной внешней конъюнктуры и сохраняющейся политической напряженности в стране после парламентских выборов, при этом котировки американских казначейских облигаций (US Treasuries) выросли, что привело к заметному расширению суверенных спредов к доходности базовых активов. Стоимость суверенных российских валютных облигаций с погашением в 2030 году (Russia-30) после сильного падения накануне к 18:35 мск среды снизилась по сравнению с ценой закрытия вторника еще на 27 базисных пунктов и составила 117.94% от номинала, что соответствует доходности 4.34% годовых (6 декабря этот показатель составлял 4.31% годовых). В свою очередь цены американских индикативных 10-летних казначейских облигаций выросли по сравнению с предыдущим торговым днем 41 базисный пункт и к 18:35 мск находились на уровне 99.59% от номинала, что соответствует доходности в 2.04% годовых (во вторник она составляла 2.09% годовых). Таким образом, спред между доходностью Russia-30 и Treasuries по отношению ко вторнику расширился на 8 базисных пунктов и составил 230 базисных пунктов. Комментарий эксперта: сильно снизился и российский фондовый рынок, причем при относительно спокойном поведении западных площадок. Западных инвесторов пугают возросшие политические риски. Промпроизводство в Великобритании в октябре сократилось сильнее ожиданий Объем производства в Великобритании сократился в октябре 2011 года на 0.7% м/м и 1.7% г/г, свидетельствуют данные Национального статистического управления страны. Аналитики ожидали снижения показателя на 0.3% м/м и 0.7% г/г соответственно. При этом показатель производства в обрабатывающей промышленности в Великобритании в октябре упал на 0.7% по сравнению с сентябрем и вырос на 0.3% относительно октября прошлого года. Эксперты ожидали сокращения первого показателя на 0.3% м/м и повышения второго на 1.4% г/г. Октябрьское падение производства в обрабатывающей промышленности было самым значительным с апреля этого года, а годовые темпы роста – самыми низкими с января 2010 года. В октябре производство сократилось в 8 из 13 отраслей обрабатывающей промышленности Великобритании, выросло - в пяти. Самое резкое снижение наблюдалось в сфере черной и цветной металлургии и фармацевтике. Комментарий эксперта: усугубление ситуации в континентальной Европе и общее замедление глобальной экономики негативно сказывается на положении британских экспортеров. На внутреннем рынке положение дел также плачевно, безработица выросла до своего максимума. Судя по всему, текущие меры по стимулированию экономики не способны принести плоды в краткосрочной перспективе. ФАС одобрила покупку Тройки Диалог Сбербанком Федеральная антимонопольная служба одобрила сделку по покупке Тройки Диалог Сбербанком РФ. Напомним, что Сбербанк подписал соглашение о намерении приобрести 100% акций Тройки Диалог за $1 млрд. 14 марта 2011 года. Закрыть сделку Сбербанк планирует до конца 2011 года. В этот же период предполагалось выплатить первый транш в счет оплаты приобретения. Объединение Сбербанка и "Тройки" предполагается завершить в феврале 2012 года. Комментарий эксперта: приобретение Тройки Диалог позволит Сбербанку расширить и диверсифицировать свой бизнес, что окажет позитивное влияние на инвестиционную привлекательность акций банка. Рекомендации и сигналы. Анализируем технично: Северсталь Долгосрочно: боковое движение Восходящий равномерный тренд начался в 2009 г. В течение первой половины 2010 г. была волатильная консолидация, но тренд удержали. Последняя волна роста в тренде в 2010 г. привела к максимуму на 600 р. От нее пошла волатильная коррекция, которая долгое время удерживалась в тренде. Растущий тренд пробили в начале августа текущего года. После пробоя цена консолидируется в диапазоне 400-450 р. Консолидацию пробили вниз и цена пробивает наклонную поддержку. Но снижение останавливается на двухлетней поддержке на уровне 300 р. Цена возвращается в падающий канал. Среднесрочно: снижение в канале После максимума этого года (см. выше) важные локальные максимумы начали снижаться. В августе цена резко снизилась и достигла нижней границы и уровня поддержки на 400 р. Полуторамесячная консолидация в боковом канале разрешилась вниз. Цена пробивает нижнюю границу канала, но сделав двойное дно, возвращается в канал. Краткосрочный рост от нижней границы пробивают вниз. Но закрепить пробой круглого уровня 400 р. никак не удается. Цена заперта в коридоре 400-450 р. однако, если будет пробой локального сопротивления в районе 410-420 р., то возможно движение к 450 р. Краткосрочно: боковое движение Бумага резко выросла в конце ноября. От вершины на 455 р. цена так же резко скорректировалась к верхней границе зоны поддержки 400-415 р. Но позже снижение продолжилось, и цена вошла в саму зону поддержки. Круглый уровень 400 р. продавить не смогли. Пока это очень сильная поддержка. Теоретически, выход из этой зоны может быть в любую сторону. Поскольку бумага уже довольно долго находится в боковике, то движение после пробоя может быть резким и сильным. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Роснефть) Идея для длинной позиции: Бумага торгуется в боковом канале. В начале декабря бумага консолидировалась под сопротивлением в районе 226 р., но взять его так и не смогла. На предпоследних торгах произошло снижение к нижней границе – поддержке на уровне 215 р. Она тоже оказалась крепкой. В течение последних торгов обозначилось локальное сопротивление в районе 219 р. Если его прорвут вверх, то цена имеет шансы на рост к верхней границе канала. Мы не рекомендуем открывать позиции в начале торгов. Торговый план открытия длинной позиции: 1. Покупка в зоне 220.1 р., 2. Тейк-профит: зона 226.4 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 215.9 р. 4. Сигнал действителен пока цена находится выше уровня 215 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

8.12.2011, 12:12 8.12.2011, 12:12

Сообщение

#236

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Российский рынок пытается ликвидировать провал начала недели на фоне позитивной динамики в Европе. Рискованные активы растут даже на фоне укрепляющейся иены и доллара. К 16:00 мск индекс ММВБ вырос на +1,03% до 1463,57, а RTS на +0,93% до 1481,41. Утро на российском рынке началось с роста. Некоторая заминка произошла на уровне сопротивления 1460 ММВБ, но затем индекс добрался до максимальных значений предыдущего дня. Заявления руководства РФ немного снизили ощущение политического накала, что помогло спекулянтам нащупать основания для игры на повышение. Группа «ВТБ» ожидает прибыль в текущем году на уровне 100 млрд рублей, а также рост показателя в 2012 г. Прибыль группы за 9 месяцев 2011 г. выросла в 1,9 раза до 72,6 млрд рублей. Чистая прибыль «Ростелеком» в III квартале по МСФО выросла на 1% до 10,3 млрд рублей. Чистая прибыль «Северстали» за 9 месяцев выросла до $1,55 млрд по МСФО против убытка в прошлом году. «Голубые фишки» преимущественно торговались на уровне рынка: «Газпром» +1,99%, «Роснефть» +1,03%, «ЛУКОЙЛ» +2,14%, ГМК «Норникель» +1,55%, «Северсталь: -0,07%, «Сбербанк» +0,81%, «ВТБ» +1,71%, «ИРАО» +0,58%. Из прочих историй можно выделить: ТМК +3,97%, «Система» +2,83%, ТГК-9 +2,62%, а также «МРСК СК» -1,75%, ОГК-1 -1,46%, привилегированные «Ростелеком» -1,23%. Технически, накануне состоялось тестирование уровня поддержки 1440, который был использован спекулянтами в качестве точки открытия длинных позиций. На смягчении локальных рисков был пройден уровень сопротивления 1460, что, теоретически, открывает дорогу к дальнейшему росту, если этому не помешают другие факторы. Однако говорить о каких-либо четких сигналах пока сложно. Российский рубль немного слабел к евро и почти не изменялся к доллару США. По информации ЦБ РФ, на текущей неделе спрос на наличную валюту вырос на 18%. При этом вновь ухудшилась ситуация с рублевой ликвидностью. Однодневная ставка MosPrime выросла в четверг на 28 базисных пункта до 5,72%, что близко к максимальным значениям в ноябре. Международные резервы РФ выросли за прошлую неделю на 0,76% до $514,1 млрд. К 16:00 мск доллар укреплялся к рублю на +0,12% до 31,336, а евро на +0,24% до 41,952. Надежды в Европе связаны с начинающимся саммитом глав государств Евросоюза и решениями ЕЦБ. Ожидается, что Европейский Центральный Банк снизит учетную ставку, а также объявит о дополнительных мерах по выкупу суверенных облигаций проблемных стран. В остальном, информационный фон был скудным. инвесторы покупали акции банков, которые могут стать основными бенефициарами решений ЕЦБ. К 16:00 мск британский FTSE 100 подрастал на +0,16%, а германский DAX 30 снижался на -0,01%. На сырьевых рынках преимущественно наблюдалась позитивная динамика. Почти единственным исключением из общей зеленой картины стали металлы платиновой группы. Промышленные металлы прибавляли в цене, а лидером среди них был никель. К 16:00 мск Brent +0,55% $110,13, WTI +0,28% $100,77, медь +0,33%, никель +1,5%, золото -0,16%, палладий -1,93%, серебро +0,12%. Итак, вся основная статистика приходится на вечерние часы: в 16:45 решение по ставке ЕЦБ (ожидается снижение до 1%), в 17:30 первичные обращения за пособиями по безработице, в 19:00 мск оптовые продажи в США. Внешний фон на вечерний отрезок торгов нейтрально-позитивный. Нефть в плюсе, металлы дорожают, сырьевые валюты почти без изменений, а европейские рынки растут. Вероятно, что при улучшении внешнего фона покупки на российском рынке продолжатся. В качестве уровня сопротивления может выступить кластер 1480-1490 ММВБ. Однако подтягивание защитных ордеров будет нелишним. |

| ЗАО ИФК СОЛИД |

9.12.2011, 7:55 9.12.2011, 7:55

Сообщение

#237

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

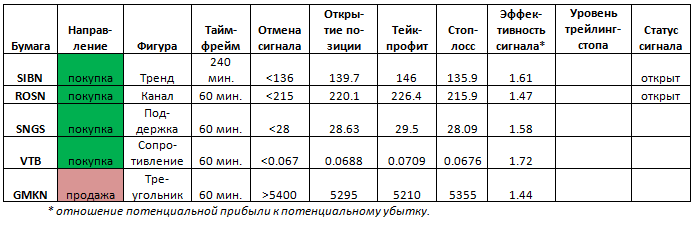

Утренний обзор.

Рынки бросает из оптимизма в пессимизм на статистике и европейских событиях. Инвесторы регулярно возвращаются к мысли бегства из рискованных активов в американский доллар. По итогам торгов 8 декабря, индекс ММВБ вырос на +0,55% до 1456,36, а RTS на +0,4% до 1473,56 пункта. День прошел в привычной волатильной манере, когда в дневные часы предпринимались попытки к росту, а на американских данных был совершен резкий скачок до 1482 ММВБ. Данный кластер 1480-1490 волей судеб и технического анализа стал зоной, где проводилось огромное число сделок. Однако финальный час на российских площадках почти ликвидировал все достижения дня на заявлениях из Франкфурта. Победные отчеты ряда российских компаний не стали подушкой безопасности для рынка, так как наличие собственных внутриполитических проблем и давление внешнего фона нивелирует отдельные оптимистичные истории. «Голубые фишки» завершили день на уровне, или хуже рынка: «Газпром» +1,33%, «Роснефть» +0,1%, «ЛУКОЙЛ» +1,7%, ГМК «Норникель» -0,26%, «Северсталь» -0,32%, «Сбербанк» +0,87%, «ВТБ» +0,18%, «ИРАО» +0,9%. Из прочих историй можно отметить: ТМК +4,31%, «Верхнесалд» +3,07%, «Восточная энергетическая компания» +3,03%, а также привилегированные «Ростелеком» -2,71%, «Мечел» -2,31%, ОГК-1 -2,27%. Технический анализ рынка крайне затруднен в период, когда на него действуют непредсказуемые факторы внутреннего характера, а также происходят важнейшие события в Европе, где решается судьба еврозоны. Тем не менее, отметим некоторые детали. Накануне индекс ММВБ смог преодолеть сопротивление 1460 и провел большую часть дня выше этой отметки. На американских данных произошел скачок по рынку и была взята отметка 1482, которая располагается в зоне кластера 1480-1490. При подходе снизу кластер является зоной сопротивления. Далее произошла эмоциональная реакция на некоторые внутренние новости и пресс-конференцию президента ЕЦБ Марио Монти, что привело индекс ММВБ к пробитию 1460 отметки сверху. Если бы у российских игроков было больше времени, то они смогли бы продолжить распродажи. Из ключевых уровней снизу отличаются 1440 и кластер 1380-1390. Судя по динамике на вечерней сессии, попытки пробить первую поддержку будут предприняты сразу после начала пятничной торговой сессии. Западные рынки живут со своими проблемами. Сначала о приятном. Число первичных обращений за пособиями по безработице в США снизилось за прошлую неделю на 23 тыс. до 381 тыс. Аналитики ждали снижение лишь на 7-9 тыс. Затем ЕЦБ снизил ставку на 25 базисных пункта до 1%. Рынки в Европе устроили ралли, но уже через час недавние покупатели в спешке фиксировали прибыль. На пресс-конференции президент ЕЦБ Марио Драги вновь рассказал о почти неограниченных кредитах для банков на 36 месяцев, о снижении ставки, о снижении залоговых требований по операциям рефинансирования. Однако лишь несколько слов отбило всякую охоту покупать. Драги подчеркнул, что надежды на то, что ЕЦБ будет как-то активней скупать облигации проблемных стран – не являются обоснованными. На этом спекулянты поняли, что для начала европейского количественного смягчения текущего кризиса недостаточно и лишних денег в системе не будет. Далее на рынке слышались лишь отголоски политических маневров в Брюсселе. По сообщениям агентства Reuters, Германия вновь выступила против единых облигаций еврозоны, а также высказалась против одновременного управления постоянным и временным антикризисным фондом. Европейский банковский регулятор добавил масла в огонь заявлением о необходимости для европейских банков получить 114,7 млрд дополнительного капитала. Вал новостей из столицы Евросоюза нарастал. Новые бюджетные соглашения в рамках ЕС оказались невозможны из-за позиции Великобритании и ряда других членов, включая председательствующую Польшу. Премьер-министр Испании покинул саммит до его завершения. Президент Франции сообщил, что ЕС предоставит МВФ 200 млрд евро для борьбы с кризисом. Канцлер Германии Ангела Меркель сообщила, что 17 стран еврозоны договорились о бюджетном контроле и предельном долге. Все это проходило на фоне бурного укрепления доллара, провале евро и криках «sell» на американских биржах. В итоге, DJIA обвалился в последние полчаса торгов на -1,63% до 11997,7, а SNP 500 на -2,11% до 1234,35. Если же говорить о технических моментах, то накануне SNP 500 неудачно штурмовал 200-дневную среднюю. Данная линия остается непреодолимым барьером для быков в последнее время. Кроме того, накануне мы также писали о том, что отметка 1265 является точкой отсчета провала, который завершился на неделе с Днем Благодарения. После этого рынки почти непрерывно демонстрировали рост в течение восьми сессий, что привело к сильной перекупленности индексов. Соответственно, при первых признаках изменения информационного фона, спекулянты не стали долго ждать, а начали фиксировать прибыль. В дальнейшем можно ожидать продолжения коррекции до 1220, или даже 1190 SNP 500. Безусловно, если решения в Брюсселе не смогут поддержать рынки, то возникнет необходимость говорить о более мрачных сценариях. Сверху рынок также ограничен 200-дневной средней и загадочной вершиной в 1265 пунктов. Торги в Азии не имели особых шансов на позитивное развитие событий. Индекс MSCI Asia-Pacific провалился на -2,1% к середине торгов. Пожалуй, что лишь китайские данные удержали рынок от более резкого падения. Темпы роста инфляции в Китае за ноябрь составили 4,2% в годовом выражении против 5,5% в октябре. Рост японской экономики за III квартал оказался ниже первоначальной оценки: 1,4% против 1,5% ранее, а в годовом выражении 5,6% против 6,0% ранее. Японский Nikkei 225 снижался на -1,13%, а китайский Shanghai Composite ушел на дневной перерыв с падением на -0,63%. Трейдеры и аналитики предложили рынку нефти идею снижения спроса на европейском кризисе. Впрочем, если рассматривать последний отчет по запасам и потреблению нефтепродуктов в США, то спрос на нефть в ноябре упал на 2,8% по сравнению с ноябрем 2010 г. Впрочем, при общем негативе на рынках, у нефти не было иных шансов. Снижение также продолжилось на азиатских торгах. Впрочем, часть потерь была ликвидирована на данных по инфляции в Китае, которые могут стать основанием для смягчения позиции властей в денежно-кредитной сфере. Промышленные металлы ликвидировали падение и начали расти. К 10:30 мск Brent -0,38% $107,69, WTI -0,25% $98,09, медь +0,16%, никель -0,55%, золото без изменений, платина -0,07%, серебро +0,6%. Из ключевой статистики на предстоящий день можно выделить: в 11:00 потребительские цены Германии, в 11:45 мск промышленное производство за октябрь и государственный бюджет Франции с начала года, в 13:30 мск торговый баланс и цены производителей Великобритании, В 17:30 мск торговый баланс США за октябрь, в 18:55 мск индекс потребительской уверенности Университета Мичигана (США). Кроме того, рынок будет жить в ожидании слухов и решений из Брюсселя. Внешний фон пока нейтрально-негативный. Нефть в легком минусе, металлы склоняются к росту. Говорить об уровнях сложно, но, вероятно, 1430-1440 будет зоной попыток выкупить рынок. Если же внешний фон продолжит ухудшаться, то на рынке лучше быть без спекулятивных длинных позиций. Эксперты о событиях. ЕЦБ вновь опустил базовую ставку до исторического минимума Европейский Центробанк 8 декабря снизил базовую ставку на 0.25 процентного пункта и установил ее на уровне в один процент годовых. Об этом говорится в официальном пресс-релизе ЕЦБ. Таким образом, ставка ЕЦБ вновь достигла исторического минимума, который был установлен в мае 2009 года. За счет понижения ставки регулятор поддерживал рост экономики в период кризиса. Первый раз после кризиса ставка была повышена только в апреле 2011 года, а еще раз - в июле. ЕЦБ уменьшает базовую ставку второй месяц подряд. В начале ноября она была понижена также на 0.25 процентного пункта до 1.25 процента годовых. Аналитики не исключают, что ставка в дальнейшем может быть снова снижена - чтобы стимулировать рынок межбанковского кредитования и для борьбы с рецессией. В свою очередь, Банк Англии 8 декабря решил не менять уровень базовой ставки. Она по-прежнему составит 0.5 процента годовых, что является самым низким уровнем ставки за все время существования Банка Англии, созданного в 1694 году. До своего минимума ставка Банка Англии была снижена в марте 2009 года. Комментарий эксперта: отметим, что новость была ожидаема участниками рынка, поэтому серьезной негативной реакции не было - рынок продолжил постепенно подрастать. Драги: ЕЦБ для поддержки банковского сектора еврозоны примет ряд нестандартных мер Европейский Центральный банк для поддержки банковского сектора еврозоны на фоне сохранения понижательных рисков для экономики региона примет ряд нестандартных мер, заявил на пресс-конференции по итогам заседания ЕЦБ его глава Марио Драги. По его словам, совет управляющих ЕЦБ принял решение прибегнуть к новым нетрадиционным мерам, которые должны облегчить доступ банковского сектора к ликвидности. Так, ЕЦБ проведет две операции по рефинансированию банков на срок 36 месяцев, а также ослабит требования к бумагам, служащим обеспечением при привлечении ими кредитов в Центробанке. В рамках операций по рефинансированию сроком на 3 года ЕЦБ предоставит банкам ликвидность в неограниченном объеме. Смягчение требований к обеспечению по кредитам включает в себя расширение списка бумаг, которые будет принимать ЕЦБ, а также снижение требований к рейтингу бумаг. Как отметил М.Драги, его выступление неделю назад не содержало в себе сигналов готовности ЕЦБ увеличить выкуп облигаций, и он был удивлен тем, как рынки интерпретировали его слова. Инфляция в еврозоне, вероятно, останется выше 2% в течение ближайших нескольких месяцев, но в течение 2012 года опустится ниже этого уровня, отметил М.Драги. ЕЦБ повысил прогноз инфляции на 2011 год до 2.6-2.8% с ожидавшихся ранее 2.5-2.7%, на 2012 год - до 1.5-2.5% с 1.2-2.2%. В 2013 году инфляция составит 0.8-2.2%, прогнозируют в ЦБ. Комментарий эксперта: тем не менее, главный предмет внимания рынков было то, будет ли ЕЦБ выкупать долговые бумаги европейских стран. Однако Марио Драги ничего об этом не говорит. Видимо регулятор занял выжидательную позицию, надеясь на то, что европейские политики примут конкретные меры по бюджетной консолидации. Курс евро, а также мировые фондовые рынки резко снизились вчера после пресс-конференции М.Драги. ВТБ за 9 месяцев 2011г увеличил чистую прибыль по МСФО в 1,9 раза ВТБ в январе-сентябре 2011 года получил 72.6 млрд рублей чистой прибыли по МСФО, что в 1.9 раза больше чем за 9 месяцев 2010 года. В III квартале 2011 года банк увеличил чистую прибыль на 38.7% - до 19 млрд рублей. Напомним, что 30 сентября 2011 года группа ВТБ увеличила свою долю в опорном банке столицы с 46.48% до 80.57%. Таким образом, данная отчетность группы ВТБ - первая, в которую был консолидирован Банк Москвы. Наибольший вклад в увеличение прибыли ВТБ за 9 месяцев 2011 года внес сегмент "кредиты и депозиты", доналоговая прибыль которого составила 40.3 млрд рублей, увеличившись на 266.4% по сравнению с аналогичным периодом прошлого года. Кредитный портфель ВТБ увеличился в связи с растущим спросом на кредиты со стороны клиентов. Так, объем потребительских кредитов, выданных банком, увеличился на 37.9%, объем автокредитов - на 26.9%, а объем ипотечных кредитов - на 18.3%. Консолидация банка Москвы привела к дополнительному увеличению кредитного портфеля. С учетом этого, совокупный объем розничного кредитного портфеля группы за девять месяцев вырос на 41.0% и достиг 763.3 млрд рублей. Кроме того, наблюдалось снижение курса рубля по отношению к доллару, что привело к увеличению балансовой стоимости кредитов, номинированных в американской валюте. Объем средств розничных клиентов в банке ВТБ, без учета присоединения банка Москвы, по итогам девяти месяцев вырос на 23.9% с начала 2011 года. А если к этому прибавить средства клиентов на счетах банка Москвы, то совокупный показатель роста депозитов по всей группе составит 44.3%. Таким образом, увеличение прибыли ВТБ объясняется улучшением экономической ситуации, в результате которой увеличился спрос на кредиты всех типов, ростом объема депозитов после завершения прохождения кризиса 2008-2009 гг., а также усилением позиций банка по ряду направлений в результате приобретения банка Москвы. По прогнозам руководства компании, чистая прибыль ВТБ по итогам 2011 года составит 100 млрд. руб. Комментарий эксперта: данная отчетность выглядит достаточно оптимистично и на первый взгляд, в ней нет ничего такого, что могло бы отрицательно охарактеризовать деятельность банка за прошедший период. Однако она не отражает некоторые негативные последствия приобретения банка Москвы, которые могут сказаться на деятельности группы ВТБ уже в следующем отчетном периоде. Ведь помимо дополнительной клиентской сети и кредитного портфеля банка Москвы группа ВТБ взяла на себя ряд обязательств по оздоровлению этой организации, что потребует серьёзных финансовых вложений, а также может отразиться на таких важных оценочных показателях ВТБ, как, например, достаточность капитала. Рекомендации и сигналы на день. Анализируем технично: ВТБ Долгосрочно: боковое движение В 2009 - 2010 г. бумага росла в канале. Максимальный уровень был показан в начале текущего года. Довольно быстро прорвали канал вниз. Далее цена стала снижаться в другом канале. Три месяца, май – июль, шла торговля в боковике внутри канала, вокруг уровня 0.085 р. В течение двух баров резко прорывают этот боковик, и цена подходит к узлу поддержки – пересечение уровня поддержки на 0.065 р. и нижней границы канала. От узла пошел отскок, но вскоре цена опять вернулась к этой поддержке. Второй прокол поддержки не получил продолжения. Отскок от третьего прокола уровня еще слабее. Среднесрочно: снижение в канале Бумага снижается в канале, начиная с начала 2011 года. В августе цена пробивает трехмесячный боковой канал вниз, и цена снижается к нижней границе падающего канала. Эту границу два раза пытались пробивать вниз, но в итоге поучилось двойное дно. Цена отскочила к верхней границе канала в форме медвежьего клина. Последнее сильное снижение опять привело цену к нижней границе канала и поддержке на 0.060 р. С октября бумага торгуется с поддержкой в зоне 0.060 - 0.063 р. Локальные максимумы снижаются вдоль верхней границы. В целом, с августа идет боковик внутри падающего канала. Краткосрочно: коррекция Растущий тренд от конца ноября пробили. Но снижения пока больше выглядит как коррекция. Бумага третий день консолидируется с локальным сопротивлением в районе 0.0685 р. Нижняя граница – неоднозначна. С одной стороны, есть попытка сдерживания на уровне 0.067 р., но так жесть два прокола к 0.066 р., которые могут сформировать расширяющийся треугольник. Если этот треугольник прорвут вниз, то весь краткосрочный рост может нивелироваться. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (ГМКНорНик) Идея для короткой позиции: В начале недели бумага прорывает краткосрочный растущий тренд. Коррекция доходит до поддержки на уровне 5350 р. Здесь цена консолидируется в форме расходящегося треугольника. Последний бар сильно снижается к нижней границе фигуры. В случае пробоя треугольника вниз, он может сработать на продолжение снижения. Цель будет находиться в зоне 5200 р. (максимальная высота треугольника). Мы не рекомендуем открывать позиции в начале торгов. Торговый план открытия короткой позиции: 1. Продажа в зоне 5295 р., 2. Тейк-профит: зона 5210 р. и нише. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 5355 р. 4. Сигнал действителен пока цена находится ниже уровня 5400 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

9.12.2011, 12:51 9.12.2011, 12:51

Сообщение

#238

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.