Здравствуйте, гость ( Вход | Регистрация )

|

| ЗАО ИФК СОЛИД |

22.11.2011, 6:11 22.11.2011, 6:11

Сообщение

#211

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Бюджетные проблемы США оказали давление на рынки. При этом бегство от рисков осуществлялось в доллар, а не консервативные активы. Новый день начинается более спокойно. По итогам 21 ноября, индекс ММВБ обвалился на -4,79% до 1390,56, а RTS на -4,74% до 1424,97 пункта. Какие-либо надежды на отскок в конце дня не оправдались. Распродажи на средних объемах продлились до конца регулярной сессии, что привело к закрытию индексов вблизи минимальных значений. Однако говорить о каком-либо обвале нельзя. Каких-либо признаков масштабных маржинколов, или панического закрытия позиций не было. Внутренние корпоративные новости отошли на второй план, а главным поводом для беспокойств были сообщения о проблемах с договоренностями о бюджетной экономии в США. «Голубые фишки», в основном, показали динамику хуже рынка: «Газпром» -5,71%, «Роснефть» -5,61%, «ЛУКОЙЛ» -3,87%, ГМК «Норникель» -4,83%, «Северсталь» -7,30%, «Сбербанк» -5,05%, «ВТБ» -7,0%, «ИРАО» -6,56%. Из прочих историй можно выделить: «Полюс Золото» +1,54%, «привилегированные «Ростелеком» +0,96%, «Акрон» +0,45%, а также ТГК-14 -8,55%, «Мечел» -7,82%, «Татнефть» -6,77%. Технически, российский рынок закрывал три предыдущие недели в минусе, что в итоге вылилось в яркие сигналы на продажу, к тому же появилась реальная возможность пройти сильный уровень поддержки 1440 ММВБ, что и было сделано в первые часы торгов. В качестве первой цели снижения выступал уровень поддержки 1380-1390. Логичным было бы достигнуть его в течение нескольких дней, но современный российский рынок отличается повышенной волатильностью и 50-80 пунктов движения за день не представляют какой-либо проблемы. Таким образом, рынок весьма спокойно прошел сильный уровень 1440 ММВБ, как мы и предполагали, и опустился к столь же сильной поддержке 1380-1390. Вероятно, что немедленного штурма этой отметки не будет и можно ожидать легкой коррекции вверх до 1420, но без попытки пройти уровень вниз вряд ли обойдется. Внешний фон остается сложным, а решительного боя по выкупу рынка «быки» еще не дали. Ситуация на американском рынке развивалась столь же драматично. К середине сессии индексы теряли более 2,5% на средних объемах. При этом статистика была вполне позитивной. Продажи домов на вторичном рынке США выросли в октябре на +1,4% при ожиданиях снижения на -2,2%. Тем не менее, утро на рынках было омрачено утечкой информации из комитета Конгресса, который готовил соглашения по сокращению бюджетного дефицита. Результатом работы стало то, что демократы и республиканцы не смогли договориться. Вновь республиканцы не желают что-либо слышать о повышении налогов, а демократы о сокращении социальных программ. В будущем году произойдут президентские выборы в США и любые неосторожные действия по экономии бюджета могут сказаться на мнении избирателей. Впрочем, если Конгресс не сможет договориться, то автоматически в действие вступит закон, который предусматривает сокращение расходов на $1,2 трлн. Одним из камней преткновения стали расходы на оборону, которые растут год от года. Однако республиканцы утверждают, что сокращение финансирования крайне негативно скажется на способности США обеспечить свою безопасность. В итоге, DJIA упал на -2,11% до 11547,31, а SNP 500 на -1,86% до 1192,98 пунктов. Технически, индекс SNP 500 прорвался за линию обороны «быков» на 1190, но затем смог вернуться выше этой поддержки. За полчаса до закрытия даже складывалась ситуация, при которой SNP 500 мог завершить день выше 1200 пунктов, но даже закрытие выше 1190 уже можно считать победой «быков». Иными словами, сильный уровень устоял и привлек достаточно покупателей на весьма негативном фоне. В дальнейшем можно ожидать развитие сценария по двум вариантам: 1. новая попытка пройти 1190 уровень и закрепление индекса ниже поддержки с последующим тестированием годовых минимумов; и 2. легкая коррекция вверх до 1220-1230 перед Днем Благодарения, что, конечно, не исключает сценария 1. Азиатские торги начались с падения, но затем ситуация выправилась. Бюджетные проблемы США остаются, но для японского рынка позитивом стало ослабление иены, а также общий оптимизм поддержали агентства SNP и Moody’s, которые не намерены снижать рейтинг США из-за провала работы комитета Конгресса. Кроме того, на рынке вновь заговорили о том, что Китай может в ближайшее время смягчить свою политику в денежно-кредитной сфере. Сырьевые рынки начали новый день достаточно спокойно. По мнению специалистов World Bank, азиатские государства имеют достаточно резервов, чтобы пережить безболезненно рецессию в Европе. Более того, Китай проводил ужесточение денежно-кредитной политики, но именно это создало резервы смягчения, если это потребуется. Таким образом, сырьевые ресурсы смогли отвлечься от проблем в Европе и США, показав позитивную динамику в Азии. Нефть Brent вновь попыталась вернуть отметку в $107, а медь стала лидером роста среди промышленных металлов. Накануне резервы крупнейшего золотого фонда SPDR Gold Trust сократились на 2 тонны до 1291,27 тонны. Однако стоит отметить, что текущее снижение цены инвесторы предпочитают использовать для наращивания своих вложений в золото. К 10:00 мск Brent +0,29% $107,19, WTI +0,02% $96,94, медь +1,2%, никель -0,05%, золото +0,28%, платина +0,77%, серебро +0,68%. Из существенной статистики на предстоящий день можно выделить: в 11:00 торговый баланс Швейцарии, в 17:30 вторая оценка ВВП США за III квартал (ожидается понижение оценки до 2,3% с 2,5%), в 19:00 индекс деловой активности ФРБ Ричмонда (США). Внешний фон на открытии торгов в России можно назвать нейтрально-позитивным: нефть в плюсе, медь в хорошем плюсе, сырьевые валюты стабильны, азиатские площадки ликвидировали глубокий минус на открытии. |

| ЗАО ИФК СОЛИД |

22.11.2011, 12:28 22.11.2011, 12:28

Сообщение

#212

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки восстанавливаются после провала в понедельник. Рискованные активы укрепляются против доллара США. Россия вновь собрала огромный урожай зерновых, способный повлиять на мировые цены. К 16:00 мск индекс ММВБ вырос на +1,98% до 1418,07, а RTS на +2,02% до 1453,75. Накануне российский рынок показал худшую динамику среди крупнейших фондовых площадок мира. Однако восстановление котировок происходит столь же опережающими темпами. К середине дня индекс ММВБ успел отметиться выше 1419 пунктов. Существенных корпоративных новостей нет, хотя банк «Возрождение» опубликовал неплохой отчет (рост прибыли за 9 месяцев в 2,8 раза до 1,123 млрд руб.) и позитивный прогноз. «Голубые фишки» восстанавливаются на уровне рынка: «Газпром» +1,83%, «Роснефть» +2,35%, «ЛУКОЙЛ» +1,33%, ГМК «Норникель» +3,23%, «Северсталь» +2,48%, «Сбербанк» +1,62%, «ВТБ» +2,23%, «ИРАО» +2,26%. Из прочих историй можно выделить: «Возрождение» +4,6%, «Э.Он Россия» +4,43%, «ФСК ЕЭС» +4,3%, а также «Иркутскэнерго» -1,95%, «Распадская» -0,86%, «Разгуляй» -0,18%. Технически, потенциал восстановления после обвала остается до уровня 1425 ММВБ. Однако, при улучшении ситуации на внешних рынках, можно ждать и более сильного роста. На уровне 1440 встречается первое сильное сопротивление, которое ранее было сильным уровнем поддержки. Снизу актуальным остается уровень 1380-1390. В целом, можно говорить, что рынок вернулся в старый диапазон 1380-1460, из которого сможет выйти только при наличии сильных идей на рост, или падение. Российский рубль укреплялся против доллара США, но слабел против евро. Однодневная ставка MosPrime снизилась на 7 базисных пункта до 5,36%. Спрос на депозитном аукционе Минфина РФ составил всего 8 млрд Руб. при лимите в 95 млрд руб., что свидетельствует об ослаблении дефицита ликвидности. Цена на нефть также приостановила падение, оказывая дополнительную поддержку российской валюте. К 16:00 мск доллар слабел к рублю на -0,38% до 30,982, а евро укреплялся на +0,39% до 41,992. Долги и рейтинги по-прежнему владеют настроениями инвесторов в Европе. Агентства SNP и Moody’s подтвердили кредитные рейтинги США. Впрочем, Fitch заявило, что неспособность политиков договориться может привести к тому, что агентство ухудшит прогноз по рейтингу США до негативного. Испания разместила 3-х месячные векселя на сумму 2,01 млрд евро с доходностью до 5,22%. На предыдущем аукционе доходность достигала 2,35%. Кроме того, были размещены 6-ти месячные векселя на сумму 965 млн евро с доходностью до 5,33% по сравнению с 3,35% на предыдущем аукционе. Впрочем, спрос на 6-тимесячные векселя оказался значительным. Книга заявок была переподписана в 4,92 раза. В целом ситуация на европейских рынках была спокойной. К тому же германское издание Handelsblatt сообщило, что Еврокомиссия решила вернуться к вопросу о выпуске совместных облигаций еврозоны, чтобы предотвратить дальнейшее усугубление долгового кризиса. К 16:00 мск британский FTSE 100 подрастал на +0,92%, а германский DAX 30 на +1,33%. Котировки нефти преодолели «медвежье» притяжение предыдущего дня и вырвались вновь выше $107 уровня. Более того, к 15:00 мск они подобрались вплотную к $108 за баррель Brent. Частично поддержку рынку обеспечил слабеющий доллар, а также беспорядки в Египте, которые напомнили рынку о сложной обстановке в странах Ближнего Востока. Для рынка зерна, а точнее для зерновых «быков», поступили негативные вести из России. Бункерный вес зерновых урожая текущего года составил 97,2 млн тонн, что близко к предельной мощности российских элеваторов. Промышленные металлы в рамках европейской сессии демонстрировали устойчивый рост, как и драгоценные, включая золото, которое почти достигло $1700 отметки. К 15:30 мск Brent +1,45% $108,43, WTI +1,59% $98,46, медь +1,83%, золото +1,15%, серебро +2,1%, платина +1,19%. На вечер остается ключевая статистика из США: в 17:30 вторая оценка ВВП США за III квартал (ожидается понижение оценки до 2,3% с 2,5%), в 19:00 индекс деловой активности ФРБ Ричмонда (США), в 23:00 мск протокол последнего заседания FOMC FRS. За последние 35 лет американский рынок неизменно показывал позитивную динамику перед Днем Благодарения в Среду и рост в пятницу после праздника. Лишь в 2009 г. из-за долгового кризиса Дубаи была нарушена эта традиция. За последние 60 лет рост индекса Dow Jones на праздничной неделе составил в среднем +0,76%. Внешний фон на вечерний отрезок торгов смотрится достаточно позитивно: нефть в плюсе, медь в плюсе, европейские индексы в плюсе, сырьевые валюты незначительно изменяются, а доллар слабеет к евро. |

| ЗАО ИФК СОЛИД |

23.11.2011, 7:18 23.11.2011, 7:18

Сообщение

#213

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Слабые данные по США и дефицит ликвидности в Европе оказывают давление на рынок. Рискованные активы слабеют против доллара. По итогам торгов 22 ноября, индекс ММВБ вырос на +0,82% до 1401,91, а RTS на +0,43% до 1431,13 пункта. В течение дня наблюдалась довольно высокая волатильность на рынке, хотя амплитуда колебаний индексов была заметно меньше, чем в понедельник. Дневной рост почти сошел на нет, после публикации второй оценки ВВП США за III квартал. Собственные корпоративные новости мало волновали российских спекулянтов, поэтому основным ориентиром служили внешние рынки. «Голубые фишки» преимущественно показали динамику лучше рынка: «Газпром» -0,32%, «Роснефть» -2,17%, «ЛУКОЙЛ» +0,37%, ГМК «Норникель» +1,59%, «Северсталь» +2,53%, «Сбербанк» +0,54%, «ВТБ» +0,81%, «ИРАО» +1,07%. Из прочих историй можно выделить: «ПИК» +4,78%, привилегированные «Татнефть» +4,6%, «Акрон» +4,18%, а также «Белон» -1,18%, «Распадская» -1,15%, «7 Континент» -0,93%. Технически, закрытие индекса ММВБ в плюсе является позитивным, но недостаточным фактом для краткосрочного разворота тренда. Лишь внутри дня индекс пытался выйти в зону, где появлялся технический сигнал на покупку, но даже не смог удержаться близко к значению 1420. На текущий момент Дневной график указывает, минимум, на консолидацию, но также и на возможность тестирования поддержки 1380 пунктов. Если этот уровень будет удержан, то можно будет говорить о каких-то покупках. Закрытие текущей недели на близких значениях создаст перепроданность на недельных графиках, что также может стать поводом для коррекции вверх. Однако сверху вновь выстроились уровни сопротивления, преодолеть которые будет крайне сложно: 1440, 1460 и далее 1480-1490. С другой стороны, российский рублевый индекс находится на 281 пункт ниже, чем был в конце 2010 г, а это почти -16% минус. Американские торги завершились умеренным снижением индексов. Первым поводом для пессимизма послужила вторая оценка ВВП США за III квартал, которая составила +2,0% при ожиданиях +2,3%. Сообщения о новых мерах Международного валютного фонда по предоставлению ликвидности проблемным странам немного поддержали оптимизм, но затем спекулянты прочитали протокол последнего заседания FOMC FRS. В протоколе не было каких-либо революционных откровений. Президент ФРБ Чикаго Эванс вновь призывал к покупке государственных облигаций, но нашел лишь понимание, а не прямую поддержку. В остальном, члены FOMC выступили за дальнейшую реализацию уже принятых решений, а именно осуществление программы «Твист» и сохранение рекордно низкой ставки до середины 2013 г. Были отмечены некоторые проблемы в экономике, но главная дискуссия развернулась по поводу установления официального потолка инфляции. Однако члены FOMC отказались от намерения устанавливать инфляционный потолок, так как это могло бы помешать реализации второго мандата ФРС – борьбе с безработицей. Кроме того, ФРС намерена провести стресс-тесты американских банков по очень жестким параметрам, но при этом расширить список, включив в него более трех десятков финансовых учреждений. Рынки отреагировали достаточно позитивно на протокол, но итог дня оказался негативным. DJIA снизился на -0,46% до 11493,72, а SNP 500 на -0,41% до 1188,04 пункта. Технически, индекс SNP 500 закрылся ниже сильной поддержки 1190, что является негативным сигналом на продолжение нисходящего движения. Однако объемы торгов были ниже среднего, что внушает некоторый оптимизм. На ближайшую перспективу стоит вспомнить несколько исторических фактов, а именно то, что в среду перед Днем Благодарения и в пятницу после него американский рынок обычно растет. Это историческое правило работало все последние 35 лет за редким исключением. Одно такое исключение произошло в 2009 г., когда всплыли долговые проблемы эмирата Дубаи. Поэтому в ближайшие дни необходимо быть крайне осторожным в реализации «медвежьих» тактик на рынке. Кроме того, индекс SNP 500 потерял за последний период снижения -5,6%, что также может стать поводом для закрытия коротких позиций, или покупок долгосрочными инвесторами. Азиатские рынки начали день с ожидаемого снижения. Индекс MSCI Asia-Pacific, без учета Японии, снижался на -1,6% к середине торговой сессии. Одним из поводов для пессимизма стал новый налог на добывающие компании в Австралии. Кроме того, предварительное значение индекса PMI HSBC по Китаю составило 48 пунктов против 51 в октябре. Впрочем, комментарии по последнему поводу сводятся к тому, что китайские власти будут вынуждены пойти на смягчение денежно-кредитной политики перед лицом экономического замедления. Китайский Shanghai Composite ушел на дневной перерыв с падением на -0,32%, а гонконгский Hang Seng терял более -1,8%. Цены на нефть снижались на азиатской сессии под давлением менее позитивных данных в США и ожиданиями замедления экономики Китая. Впрочем, отчет Американского Института Нефти может стать основой для сильного отскока. Согласно данным API, на неделе, завершившейся 18 ноября, коммерческие запасы нефти в США сократились на -5,57 млн бар., запасы бензина выросли на +5,41 млн бар., а дистиллятов снизились на -0,88 млн бар. Поводом для роста также может быть возрастающее давление на Иран и беспорядки в Египте. Промышленные металлы почти не реагировали на слабые данные по Китаю и США. Лишь медь находилась в легком минусе, но пыталась расти в Шанхае. Золото продолжает восстанавливать свои позиции. При этом вновь заметно выросли резервы крупнейшего золотого фонда SPDR Gold Trust сразу на 6 тонн до 1297,12 тонны. К 11:00 мск Brent -0,84% $108,11, WTI -1,23% $96,8, медь -0,62%, никель +0,6%, золото +0,3%, платина -0,19%, серебро -1,29%. Из значимой статистики на предстоящий день можно выделить: в 12:00 и 12:30 предварительные индексы деловой активности в сфере услуг и промышленности для Франции и Германии, в 13:00 мск предварительные значения индексов деловой активности в промышленности и сфере услуг в еврозоне, в 14:00 новые промышленные заказы в еврозоне за сентябрь, в 17:30 мск заказы на товары длительного пользования в США за октябрь и первичные обращения за пособиями по безработице в США, в 18:55 мск индекс потребительской уверенности университета Мичигана за ноябрь, в 19:30 мск запасы и потребление нефти и нефтепродуктов в США. День переполнен разнообразной статистикой, что будет оказывать влияние на ход торгов. Условия для настроений российских площадок умеренно негативные: нефть в минусе, медь в легком минусе, сырьевые валюты слабеют, азиатские индексы в минусе. Однако статистика за последние 35 лет, включая времена глубокой рецессии в США в начале 80-ых годов прошлого века, говорит в пользу позитивных движений перед и после Дня Благодарения в Америке. Если же на фондовом рынке США начнет улучшаться ситуация и индексы выйдут в плюс по итогам дня, то день способен оказаться весьма позитивным. |

| ЗАО ИФК СОЛИД |

23.11.2011, 8:23 23.11.2011, 8:23

Сообщение

#214

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

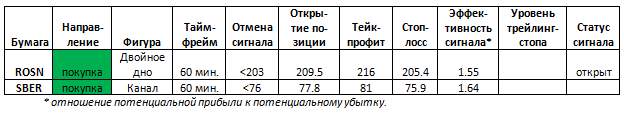

Рекомендации и сигналы на день.

Анализируем технично: ВТБ Долгосрочно: боковое движение В 2009-2010 г. бумага росла в канале. Максимальный уровень был показан в начале текущего года. Довольно быстро прорвали канал вниз. Далее цена стала снижаться в другом канале. Три месяца, май-июль, шла торговля в боковике внутри канала, вокруг уровня 0.085 р. В течение двух баров резко прорывают этот боковик, и цена подходит к узлу поддержки – пересечение уровня поддержки на 0.065 р. и нижней границы канала. От узла пошел отскок, но вскоре цена опять вернулась к этой поддержке. Второй прокол поддержки не получил продолжения. Сейчас бумага пошла на третью попытку прокола. Среднесрочно: снижение в канале Бумага снижается в канале, начиная с начала 2011 года. В августе цена пробивает трехмесячный боковой канал вниз, и цена снижается к нижней границе падающего канала. Нижнюю границу два раза пытались пробивать вниз, но в итоге поучилось двойное дно. Цена отскочила к верхней границе канала в форме медвежьего клина. Последнее сильное снижение опять привело цену к нижней границе канала и поддержке на 0.060 р. Локальное сопротивление в районе 7 копеек прорвали вверх, и цена вышла к верхней границе. Закрепить пробой не получилось, и цена резко прорывает 7 копеек, теперь уже, вниз. Краткосрочно: падающий тренд В середине месяца бумага уже не может выйти выше уровня 0.075 р. Но снизу пока работает поддержка на уровне 7 коп. Снижение ускоряется, и поддержку пробивают. После этого пробоя цена еще немного ускоряется в снижении. Последняя локальная поддержка возникла в районе 0.063 р. Здесь есть два касания уровня с возможным розыгрышем двойного дна. В данном случае цель роста будет 0.068 р. Но текущие уровни относятся также к среднесрочным, и прорыв вниз будет нелегким. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Северсталь) Идея для длинной позиции: В начале недели бумага прорывает среднесрочный уровень 420 р. вниз. Снижение идет дальше, и поддержка возникает на круглом уровне 400 р. Первое касание порождает отскок, но его развить не удается и цена еще раз заходит на 400 р. с проколом уровня. Последний бар пошел на хороший отскок. Если локальное сопротивление будет пробито, то может реализоваться двойное дно на 400 р. с потенциалом роста к 420 р. Мы не рекомендуем открывать позиции в начале торгов. Торговый план открытия длинной позиции: 1. Покупка в зоне 411 р., 2. Тейк-профит: зона 420 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 405.4 р. 4. Сигнал действителен, пока цена находится выше уровня 400 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

24.11.2011, 8:30 24.11.2011, 8:30

Сообщение

#215

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Рынки продолжают снижаться под давлением европейского негатива. Германия не находит покупателей на свои бонды, а рискованные активы слабеют против доллара. Однако новый день в Азии игнорирует тенденции предыдущего дня. По итогам торгов 23 ноября, индекс ММВБ вырос на +0,17% до 1404,26, а RTS снизился на -0,64% до 1422 пункта. Дефицит рублевой ликвидности, негативные новости из Европы, нисходящая динамика на внешних рынках стали сдерживающими факторами для российских акций. Тем не менее, на уровне 1380 ММВБ была найдена сильная поддержка, которая не позволила в утренние часы развить инициативу «медведям». Более того, даже на достаточно негативном фоне, российский рынок оказался более устойчивым к падению. «Голубые фишки», в целом, смотрелись хуже рынка: «Газпром» -0,77%, «Роснефть» -0,85%, «ЛУКОЙЛ» +0,48%, ГМК «Норникель» +1,89% «Северсталь» +0,25%, «Сбербанк» +0,52%, «ВТБ» -1,65%, «ИРАО» -3,77%. Из прочих историй можно отметить: МТС +5,69%, НЛМК +3,42%, «АКРОН» +2,94%, а также ТГК-9 -3,57%, «Мечел» -3,11%, «ПИК» -2,78%. Технически, отражение от уровня 1380 вполне ожидалось, так как там находится сильная поддержка. На этом уровне происходят покупки долгосрочных инвесторов, а также закрытие коротких позиций. Ниже этого уровня происходили стратегические закупки на больших объемах. Поэтому сложно ожидать, что рынок упадет значительно ниже. Собственно говоря, внешний фон в среду не отличался большим позитивом, но российский рынок не показал сильную отрицательную динамику. Торги в США завершились очередным сильным снижением. При этом падение американских индексов продолжается шестой день подряд, а на графиках усиливается фактор перепроданности. Статистика частично оказалась лучше ожиданий. Заказы на товары длительного пользования сократились в октябре на -0,7% вместо ожидаемых -1%. Число первичных обращений за пособиями по безработице за прошлую неделю выросло до 393 тыс. против 390 тыс. неделей ранее. Индекс потребительской уверенности университета Мичигана вырос в ноябре до 64,1 пункта против 60,9 пункта. Впрочем, статистика мало заботила американских инвесторов. На рынке проявились явные признаки очень сильного дефицита денег, или очень сильного недоверия. Германия не смогла разместить 35% 10-летних облигаций из 6 млрд., предложенных рынку. Если наиболее качественные бонды еврозоны не пользуются спросом, то что можно говорить о долгах проблемных стран? Доходности по наиболее надежным долговым обязательствам еврозоны также подросли. По 5-летним долгам Австрии с рейтингом AAA до 3,23%, а по аналогичным французским долгам до 2,84%. Для сравнения, по ирландским 5-летним облигация доходность выросла до 9,15%. Безусловно, на таком фоне инвесторы предпочитали продавать и продавать, преимущественно, финансовый и сырьевой сектор. В итоге, DJIA упал на -1,43% до 11328,92, а SNP 500 на -1,67% до 1168,21 пункта. Технически, падение на американском рынке длится уже 6 дней подряд. На дневном графике проявилась явная перепроданность. Конечно, после того, как SNP 500 закрылся ниже 1190, можно было ожидать дальнейшее снижение, но это снижение уже привело индекс к достаточно привлекательным уровням для долгосрочных инвесторов. Впрочем, необходимо указать, что уровнями поддержки выступают отметки 1150, 1120, 1100. В качестве сопротивления уровень 1190, который был недавно пробит вниз. Впрочем, азиатские торги в день благодарения не показали столь однозначную отрицательную динамику. Сырьевые рынки также демонстрировали позитивную динамику без поддержки американских спекулянтов, которые не работают в четверг из-за Дня Благодарения. Накануне данные Минэнерго США вполне были «бычьими» для рынка нефти. Коммерческие запасы нефти в США за прошлую неделю сократились на -6,2 млн бар., запасы бензина выросли на 4,5 млн бар., а дистиллятов упали на -0,8 млн бар. Средний показатель спроса за последние четыре недели составил 19,1 млн бар. в сутки, или -0,3% за год, 8,6 млн бар. бензина в сутки, или -4,0% за год, а также 4,2 млн бар. дистиллятов в сутки, или +5,7% за год. На азиатской сессии нефть пользовалась спросом, как и промышленные металлы. С другой стороны, металлы драгоценной группы оказались под давлением. Резервы крупнейшего золотого фонда SPDR Gold Trust не изменились и остались на уровне 1297,32 тонны. К 11:00 мск Brent +0,62% $107,68, WTI +0,48% $96,63 за баррель, медь +0,95%, никель +1,6%, золото -0,15%, серебро -0,3%. Из существенной статистики на предстоящий день можно выделить: в 13:00 индексы IFO по Германии, в 13:30 пересмотренное значение ВВП Великобритании за III квартал, в 16:00 мск индекс изменения промышленных заказов CBI в Великобритании. Статистики по США нет, поскольку американцы отдыхают в связи с Днем Благодарения. Внешний фон перед пока достаточно позитивный: нефть в плюсе, промышленные металлы в плюсе, сырьевые валюты немного укрепляются к доллару США. Рекомендации и сигналы. Анализируем технично: Сбербанк Долгосрочно: боковое движение Бумага росла с марта 2009 г. Линия тренда была пробита в мае 2010 г. Остановить падение смогли только в районе 65 р. Отсюда пошел отскок и сентябрьский прокол сопротивления на 90 р. оказался удачным, цена резко пошла вверх, вернулась к старой линии тренда. Выше 110 р. бумагу не пустили, и цена консолидировалась с поддержкой в зоне 90-95 р. Окончательно зону поддержки пробили в августе. Отскок от поддержки на 75 р. получился не сильным, и в сентябре бумага пробила уровень. Прокол поддержки на 65 р. оказался ложным, бумага сильно отскочила и вернулась к консолидационной зоне 80 р. Среднесрочно: боковое движение После максимумов года в районе 110 р. цена стала торговаться с поддержкой на 95 р. В августе происходит резкое снижение. Консолидация вокруг уровня 82 р. разрешается вниз. Цена доходит до долгосрочной поддержки на 65 р. Попытка продавить цену ниже не увенчалась успехом, и бумага резко развернулась с хорошим отскоком. Понижательный тренд сломлен. Отскок останавливается на сопротивлении в районе 85 р. Одновременно обозначается поддержка на 76 р. В сентябре этот коридор прорвали вниз после предыдущего снижения. Сейчас этот коридор находится после фазы роста. Краткосрочно: боковое движение В середине текущего месяца бумага тестировала сопротивление на уровне 81 р. Прорвать его не удалось, и цена стала сползать к среднесрочной поддержке на уровне 76 р. На последних торгах попытались развить прокол поддержки, но быки сдержали натиск, и вернули бумагу на поддержку. Пока обозначен канал 76-81 р. Так же видно наклонное сопротивление. При его пробое возможен ход к верхней границе канала. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Сбербанк) Идея для длинной позиции: Бумага находится в боковом канале, начиная со второй декады ноября. К текущей неделе цена снизилась к нижней границе канала вдоль наклонной линии сопротивления. На последних торгах была попытка развить пробой канала вниз, но она не увенчалась успехом – цену вернули в канал. Сейчас цена находится в районе узла сопротивления – наклонная линия и локальный уровень в районе 77.5 р. При пробое этого узла вверх возможно движение к верхней границе канала. Мы не рекомендуем открывать позиции в начале торгов. Торговый план открытия длинной позиции: 1. Покупка в зоне 77.8 р., 2. Тейк-профит: зона 81 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 75.9 р. 4. Сигнал действителен, пока цена находится выше уровня 76 р. Таблица сигналов.  Эксперты о событиях. Первый звоночек для Германии Германия получила заявки лишь на 65% из плановых 6 млрд. евро в ходе аукциона десятилетних гособлигаций в среду. Всего инвесторы разместили заявки на 3.889 млрд. евро. Средневзвешенная доходность госбумаг при размещении составила 1.98%. В ходе торгов на вторичном рынке доходность гособлигаций ФРГ с погашением в сентябре 2021 года повысилась на 4 базисных пункта - до 1.96%, тридцатилетних бондов - на 5 базисных пунктов, до 2.66%. Комментарий эксперта: отметим, что вчера европейский рынок акций обвалился, в частности, немецкий DAX упал на 1.5%. При этом доходности 10-летних немецких гособлигаций продемонстрировали рост. Это очень негативный момент, т.к. если даже самая надежная страна в Европе - Германия - столкнулась с такими трудностями при госзаимствовании, то что же тогда ожидает Францию и другие страны. Fitch намекнуло, что Франция может потерять рейтинг ААА Долговой кризис в еврозоне, набирающий все больший масштаб, может поставить под удар наивысший кредитный рейтинг Франции на уровне ААА. Об этом говорится в докладе международного рейтингового агентства Fitch, посвященном состоянию государственных финансов Франции. В документе агентства указывается, что рост французского государственного долга негативно влияет на способность страны противостоять новым шокам. Более того, отмечают эксперты Fitch, данная возможность практически исчерпана. "При реализации стрессового сценария, при котором интенсификация долгового кризиса в еврозоне выльется в значительный экономический спад во Франции и в регионе в целом, а условные обязательства страны значительно возрастут, наивысший суверенный кредитный рейтинг Франции окажется под угрозой", - говорится в пресс-релизе агентства. Комментарий эксперта: отметим, что доходность 10-летних гособлигаций Франции практически достигла отметки 3.7%, что вызывает беспокойство. Фактически все уже готовятся к тому, что Франция потеряет свой наивысший кредитный рейтинг, а Fitch открыто заявляет об этом. Франция призывает ЕЦБ сыграть роль "кредитора последней инстанции" Европейский центральный банк должен быть "кредитором последней инстанции" для еврозоны, так как его основная задача - поддержка экономики, заявил в среду министр финансов Франции Франсуа Баруэн. Еврозона нуждается в восстановлении доверия, при этом соответствующие меры должны быть предприняты как можно быстрее. Французский министр отметил также, что долговой кризис приводит к ускорению интеграции в еврозоне. Вопрос о роли ЕЦБ в кризисной ситуации является камнем преткновения в отношениях Германии и Франции. В отличие от Парижа Берлин считает, что использование средств Центробанка для выкупа облигаций или для европейского стабфонда означает запуск "печатного станка". Против подобного использования ЕЦБ выступает и его глава Марио Драги. Комментарий эксперта: вчера после заявления министра финансов Франции, довольно таки резко высказалась А. Меркель, дав понять, что этого не будет. Данное разногласие приводит к тому, что инвесторы просто избавляются от европейских акций, а также от облигаций периферийных стран. Глава Еврокомиссии представил план выпуска общеевропейских облигаций За выпуск общеевропейских облигаций высказался глава еврокомиссии Баррозу. Одновременно он предложил усилить контроль за бюджетной политикой стран еврозоны. Германия выступает против, критикуя планы Брюсселя. В среду, 23 ноября, соответствующий план представил в Брюсселе глава Еврокомиссии Жозе Мануэл Баррозу. Параллельно с выпуском облигаций предлагается усилить контроль за экономической и бюджетной политикой стран еврозоны. В частности, Брюссель может быть наделен правом вносить коррективы в национальные проекты госбюджетов накануне их принятия. Целью предлагаемого пакета мер является обеспечение экономического роста, финансовой стабильности и бюджетной дисциплины, заявил Баррозу, представляя план. По его словам, это будут сбалансированные, взаимосвязанные меры, позволяющие решить возникшие проблемы путем усиления солидарности и повышения ответственности. По мнению Еврокомиссии, реализация предложений позволит успокоить финансовые рынки. Эксперты обращают внимание на то, что в Брюсселе избегают словосочетания "евробонды", называя облигации "бондами стабильности". Однако сути дела это не меняет. Комментарий эксперта: позицию Германии понять можно, т.к. еврооблигации вряд ли гарантируют возвращение утерянного доверия к еврозоне. Еврооблигации только выглядят как спасение, а на деле позволят периферийным странам продолжать жить не по средствам, перекладывая свои проблемы на более сильных соседей. Доходность облигаций Казначейства США снизилась Облигации Казначейства США выросли на фоне размещения семилетних нот на 29 млрд. долларов на аукционе с рекордно низкой доходностью. На «бегство в качество» инвесторов вынуждает опасение расширения масштаба европейского долгового кризиса. Бумаги правительства США дорожают после неудачи в размещении облигаций Германии — объем размещения был на 35% меньше планируемого. Аукцион в среду последовал за аукционом во вторник, когда были размещены пятилетние бумаги, также по рекордно низкой доходности. Доходность по семилетним нотам снизилась на 5 базисных пунктов до 1.35%. Доходность по 10-летним нотам снизилась на 4 базисных пункта до 1.88%. Доходность 30-летних облигаций снизилась на 5 базисных пунктов до 2.83%. Соотношение спроса к предложению на аукционе составило 3.2, что является максимальной цифрой с мая. За предыдущие 10 аукционов среднее соотношение составило 2.8. Непрямые покупатели, включая иностранные центральные банки, приобрели 39.9% нот, по сравнению с 43.7% в среднем за 10 предыдущих размещений. Прямые покупатели приобрели 18.9% нот, по сравнению с 9.4% за 10 последних аукционов. Комментарий эксперта: рынок казначейских облигаций США в чем-то подтверждает негативные настроения на рынке - бегство в качество продолжается последние шесть недель. Как видим, доходность трежерис заметно ниже не только 2%, но уже и 1.9%. На этом фоне, возможно, в ближайшее время акции будут не так востребованы. Акции Groupon рухнули на 15%, почти до цены IPO Акции скидочного сервиса Groupon на фоне предпраздничной активности конкурентов упали на торгах NASDAQ во вторник почти на 15% до 20 долларов - уровня, на котором компания провела IPO в начале ноября текущего года. Groupon предложил инвесторам на IPO 35 миллионов своих акций по цене 20 долларов за ценную бумагу и привлек порядка 700 миллионов долларов. В первый день на бирже акции Groupon начали торговаться под тикером GRPN на 40% выше цены IPO. Максимальный показатель, которого акции Groupon достигали на бирже, составляет 31.14 доллара. Аналитики прогнозировали, что небольшой объем предложения (около 5.5% акций компании) позволит поддерживать спрос на ценные бумаги Groupon и их котировки. В среднем торги акциями компании шли в последние две недели на уровне 24 долларов. Однако после того, как конкурирующий сервис LivingSocial заявил о планах запуска 20 специальных скидочных кампаний в праздничный период на всей территории США, ценные бумаги Groupon начали снижаться. Groupon является пионером на рынке скидочных онлайн-сервисов, услуги которых привязаны к местоположению пользователя. При регистрации пользователь указывает свой город, после чего ежедневно получает спецпредложения от местных ресторанов, салонов красоты, кинотеатров и других бизнес-организаций. Сервис LivingSocial - крупнейший конкурент Groupon - объявил о планах запуска 20 общенациональных скидочных кампаний совместно с Verizon Wireless, Electronic Arts, Skechers USA и другими брендами в "черную пятницу", с которой начинается традиционный рождественский сезон распродаж. Кроме того, LivingSocial обнародует дополнительные скидки в "киберпонедельник" - следующий за "черной пятницей" понедельник, в который фиксируется резкий рост продаж в онлайн-магазинах. Комментарий эксперта: вероятно, ранее сервисная компания Groupon была не адекватно оценена участниками рынка, т.е. ажиотажный спрос на ее акции не был оправдан. Отметим, что снижение котировок Groupon может оказаться первым тревожным звонком и для других IT-компаний. За другими интересными данными обращайтесь к нашим социальным ресурсам! |

| ЗАО ИФК СОЛИД |

24.11.2011, 12:50 24.11.2011, 12:50

Сообщение

#216

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки пытаются расти на позитивных ожиданиях по европейской долговой проблеме. Рискованные активы укрепляются против доллара США, но российский рынок не спешит вслед за западными площадками. К 16:00 мск индекс ММВБ снижался на -0,27% до 1400,53, а RTS на -0,75% до 1411,31. Утро на российском рынке началось позитивно. Индекс ММВБ забирался выше отметки 1417 пункта. Однако оптимизм внешних рынков не смог удержать российские акции от продаж. К середине торгового дня индексы ушли в минус. «Голубые фишки» преимущественно торговались хуже рынка: «Газпром» +0,12%, «Роснефть» -0,59%, «ЛУКОЙЛ» -0,99%, ГМК «Норникель» -0,59%, «Северсталь» -0,74%, «Сбербанк» -0,94%, «ВТБ» -1,16%, «Русгидро» +0,32%. Из прочих историй можно выделить: «МРСК СК» +5,6%, «Соллерс» +1,82%, «МосЭС» +1,81%, а также «МРСК ЦП» -2,26%, «Возрождение» -1,8%, «Магнит» -1,4%. Днем ранее на российском рынке наблюдалась противоположная картина, когда ситуация на внешних рынках была негативной, но российский рынок пытался подрасти. Частично давление может быть связано с дефицитом ликвидности в банковской системе. Российский рубль незначительно изменялся к доллару и евро. Однодневная ставка MosPrime сохранилась на уровне 5,31%. Тем не менее, конец месяца связан с налоговыми выплатами экспортеров и российская валюта может найти в этом поддержку. Для рубля также позитивным является то, что цена на нефть находится вблизи $108 и пока не возобновляет попыток к снижению. К 16:00 мск доллар укреплялся к рублю на +0,03% до 31,413, а евро на +0,13% до 42,035. Торги в Европе проходят при скудном новостном фоне. Германский журнал Bild сообщил, что правящая коалиция в Германии может согласится на выпуск единых облигаций еврозоны, если будет усилена финансовая дисциплина по валютному союзу. На облигационном рынке инвесторы продавали германские бумаги, но при этом покупали облигации периферии. Доходность по 10-летним германским бондам выросла до 2,25%, а по итальянским упала ниже 6,9%. Статистика по Европе оказалась вполне позитивной. Индекс делового оптимизма IFO Германии вырос в ноябре до 106,6 с 106,4 в октябре. Индекс текущих условий IFO не изменился и сохранился на уровне 116,7. Неожиданно вырос индекс потребительского доверия в Италии до 96,5 с 92,9 в октябре. К 16:00 мск британский FTSE 100 подрастал на +0,22%, а германский DAX 30 на +1,11%. Сырьевые активы демонстрировали позитивную динамику. Новостной фон также был скудным. Для нефти поступили сообщения о беспорядках в восточных районах Саудовской Аравии. Против общего растущего тренда торговались металлы платиновой группы. К 16:00 мск Brent +0,64% $107,7, WTI +0,5% $96,65 за баррель, медь +0,4%, никель +0,95%, золото +0,13%, платина -0,4%, серебро +0,3%. На вечер статистики нет. В США отмечают День благодарения. Торги будут вестись лишь в электронном режиме и по производным инструментам. Вероятно, что российский рынок к закрытию все же попытается выйти в плюс, реагируя на внешние рынки. |

| ЗАО ИФК СОЛИД |

25.11.2011, 6:08 25.11.2011, 6:08

Сообщение

#217

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Рынки находятся под постоянным давлением страха долговых проблем в Европе. Рискованные активы вновь слабеют против американского доллара. По итогам торгов 24 ноября, индекс ММВБ снизился на -0,82% до 1392,75, а RTS на -1,35% до 1402,83 пункта. Оптимизм первой половины дня не удалось удержать, хотя индекс ММВБ забирался выше отметки 1417 пункта. На низких объемах российский рынок снизился к закрытию под давлением внешнего негативного фона. Агентство Fitch снизило рейтинг Португалии, а немецкие банки попросили продлить сроки отведенные на рекапитализацию. Собственные корпоративные новости были незначительные и не оказывали существенное влияние на рынок. «Голубые фишки» завершили день значительно хуже рынка, но на результаты дня повлияли послеторговые аукционы: «Газпром» -3,62%, «Роснефть» -3,6%, «ЛУКОЙЛ» -5,76%, ГМК «Норникель» -4,01%, «Северсталь» -1,45%, «Сбербанк» -3,88%, «ВТБ» -1,91%, «ИРАО» -0,31%. Из прочих историй можно выделить: «МРСК СК» +4,67%, ОГК-1 +3,69%, «Верхнесалд» +3,02%, а также «Разгуляй» -5,18%, «МРСК ЦП» -3,14%. Технически, индекс ММВБ торгуется вблизи ключевого уровня поддержки 1380 пунктов. Перепроданность на дневных графиках немного ослабла, но присутствует на недельном графике, если ситуация кардинально не изменится в последний торговый день недели. Пробой уровня 1380 угрожает повторением годовых минимумов, но при позитивном закрытии рынка в пятницу выше 1410 пунктов может изменить ситуацию на противоположную и предоставить сигналы на покупку. Обнадеживает то, что снижения на текущей неделе проходили на средних и малых объемах с бодрыми отскоками от сильных уровней поддержки. В какой-то мере это может говорить о незначительном объеме маржинальных позиций на рынке и достаточно большом объеме наличности у спекулянтов. Торги в США не проводились из-за Дня Благодарения. Поэтому стоит немного поговорить о Европе. Британский FTSE 100 снизился на -0,24%, а германский DAX 30 упал на -0,54%. Европейцы также начинали день с активного роста, но затем оптимизм сошел на нет. Агентство Fitch снизило рейтинг Португалии, агентство SNP предупредило Японию о возможном снижении рейтинга. Германские банки выступили с инициативой продлить время, отпущенное банкам регуляторами на рекапитализацию. Канцлер Германии Ангела Меркель вновь выступила против выпуска единых облигаций еврозоны. Премьер-министр Италии Марио Монти обещал усиление фискальной дисциплины и преодоление негативных тенденций с бюджетным дефицитом. В остальном, информационный фон был достаточно скудный и в отсутствии американских спекулянтов объемы торгов оказались значительно ниже среднего. Новый день в Азии также начался без оптимизма. Индекс MSCI Asia-Pacific снижался на -0,5%. С начала недели индекс потерял -4%, а также это уже четвертая подряд падающая неделя. Без учета сегодняшних торгов, MSCI Asia-Pacific потерял 20% от начала года по сравнению с -7,6% потерь в SNP 500. Впрочем, европейский STOXX 600 Index также упал на -20% от уровня конца 2010 г. В целом, наибольшие потери наблюдались в бумагах банков и некоторых экспортных компаниях. За полтора часа до закрытия японский Nikkei 225 находился в символическом плюсе, а китайский Shanghai Composite ушел на дневной перерыв с падением на -0,36%. Китайский суверенный фонд China Investment Corp. готов оказать непрямую поддержку европейским усилиям через механизмы МВФ, а также осуществлять выгодные для себя инвестиции в Европу, заявил вице-президент фонда на форуме в Пекине. Сырьевые рынки начали новый день с умеренного пессимизма. Нефть в Нью-Йорке пыталась расти, а в Лондоне немного снижалась, но «черное золото» чувствует себя более уверенно, чем прочие природные ресурсы. К примеру, платина и палладий вновь снижались, теряя по -0,8% и -1,7% соответственно. Особых новостей для рынка не было и все существенные движения ожидаются лишь в рамках европейской и сокращенной американской сессии. К 10:00 мск Brent -0,13% $107,64, WTI +0,4% $96,55, медь -0,23%, никель -0,4%, золото -0,2%, палладий -1,7%, платина -0,8%, серебро -0,8%. Предстоящий день окажется скромным в статистических данных: в 11:00 импортные цены Германии, в 11:45 индекс потребительского доверия Франции, а в 13:00 мск розничные продажи в Италии. Внешний фон на открытии российского рынка умеренно негативный: Brent в легком минусе, медь также, сырьевые валюты незначительно изменяются к доллару США, азиатские рынки преимущественно в минусе, но на незначительную величину. Опасность для «медведей» кроется в сильной перепроданности американских индексов, которые грозятся закрыть неделю с Днем Благодарения самым значительным снижением за всю историю. Поэтому можно ожидать попытки выкупить рынок за укороченную сессию. |

| ЗАО ИФК СОЛИД |

25.11.2011, 7:56 25.11.2011, 7:56

Сообщение

#218

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

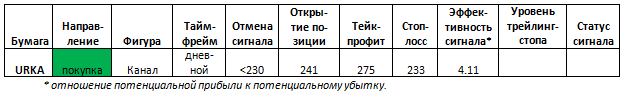

Эксперты о событиях.

Доходность 10-летних облигаций Италии превысила порог в 7% Доходность ключевых 10-летних гособлигаций Италии вновь превысила порог в 7%. Процентная ставка по облигациям, которую правительство Италии обязано выплачивать инвесторам за вложения в эти государственные бумаги, достигла вчера уровня в 7.06%. Ставки доходности по 10-летним суверенным облигациям Испании подросли вчера до отметки 6.65%, Бельгии – 5.20%, Франции – 3.62%, Германии – 2.03%. Комментарий эксперта: видимо вчера ЕЦБ не смог удержать позицию на покупку итальянских госбумаг, либо вообще был наблюдателем. Отметим, что в моменте ставка доходности немецких десятилеток достигала 2.25%. Бундесбанк опроверг сообщения о монетизации долга Германии Центральный банк Германии категорически опроверг сообщения о том, что банк монетизирует долги немецкого правительства, выкупая гособлигации на аукционах. "Мы не финансируем правительство, это полная чушь", - заявил член правления Бундесбанка Йоахим Нагель. Он указал, что ЦБ "только предоставляет техническое обслуживание долговому агентству Германии при размещении госбумаг". Накануне немецкое долговое агентство Finanzagentur провело один из самых неудачных за время существования евро аукционов по размещению 10-летних гособлигаций. Спроса инвесторов хватило лишь на 60% выпуска общим объемом 6 млрд. евро. Нераспроданные бумаги на сумму около 2.4 млрд. евро "удержало" на своих счетах Finanzagentur. Й. Нагель уточнил, что удержанные облигации будут реализованы позднее на вторичном рынке через сеть Бундесбанка. Он добавил, что рынок вкладывает слишком много смысла в результат последнего аукциона, тогда как Бундесбанк не видит никакого отклонения от нормы. Многие аналитики интерпретировали исход аукциона как мрачное свидетельство того, что долговой кризис еврозоны подбирается даже к таким благополучным странам, как Германия, облигации которой считаются эталоном надежности в Европе. Общий объем заявок в рамках аукциона превысил проданное количество лишь в 1.07 раза - самый низкий показатель спроса на немецкие бонды с 1999 г. Инвесторов могла отпугнуть низкая доходность бумаг, предложенная правительством, - всего лишь 2%. По мнению экспертов, инвесторы начинают сомневаться в оправданности столь низких ставок по немецким бондам, учитывая растущие риски для ФРГ в результате расползания долгового кризиса. Комментарий эксперта: отметим, что комментарии Й. Нагеля это позитивный момент, поскольку видно, что европейские монетарные власти, наконец, задумались над тем как выходить из этой ситуации. Может быть, на этом фоне они будут сговорчивее. ЕЦБ может начать выдавать банкам кредиты сроком на 2-3 года Европейский центральный банк рассматривает возможность предоставления коммерческим банкам более "длинных" кредитов - на два-три года вместо максимально возможного в настоящее время срока кредитования на 12 месяцев. В то же время, ЕЦБ вместо увеличения срока действия кредита может предоставить банкам краткосрочную кредитную линию с обещанием оставлять ее открытой на срок до трех лет. Данная мера может быть предпринята ЕЦБ в свете ухудшения ситуации с долговым кризисом в еврозоне и его негативного влияния на рынок межбанковского кредитования. Предполагается, что предоставление более "длинных" кредитов поможет укрепить доверие к банкам и стабилизировать ситуацию на рынках суверенного долга еврозоны. ЕЦБ впервые предоставил "ультра длинные" 12-месячные кредиты в июне 2009 года. Позднее данная практика была приостановлена, а в минувшем месяце финрегулятор ее возобновил, предложив в октябре кредитные средства банкам на 12 месяцев. В декабре ожидается, что ЕЦБ предложит банкам кредиты сроком на 13 месяцев. Комментарий эксперта: похоже, что ЕЦБ все-таки вступает в борьбу (готов на все, лишь бы не печатать деньги) и это позитивный момент, поскольку есть все основания полагать, что увеличение срока кредитов очень поможет европейским банкам. Fitch понизило рейтинг Португалии Рейтинговое агентство Fitch понизило в четверг рейтинг Португалии до "бросового" уровня, объяснив решение огромными финансовыми дисбалансами и высокой задолженностью. Агентство Fitch сократило рейтинг Португалии до "BB+" с "BBB-", что по-прежнему на одну ступень выше рейтинга, присвоенного Португалии агентством Moody's ну уровне "Ba2". Агентство S&P пока проводит оценку финансового состояния страны. Согласно Fitch, ухудшение рецессии в стране "значительно усложняет" для правительства процесс сокращения бюджетного дефицита, но ожидает, что Португалии удастся выполнить цели по бюджету в этом и следующем году. "Однако велик риск невыполнения целей либо из-за ухудшающейся макроэкономической ситуации, либо из-за недостаточного контроля за расходами", - сообщило агентство. Комментарий эксперта: отметим, что снижение рейтинга Португалии прошло буднично. Мало кто обратил на это внимание, поскольку инвесторы уже привыкли к череде понижений от рейтинговых агентств. ВВП Германии в III кв. не стали пересматривать ВВП Германии вырос в третьем квартале 2011 года на 0.5% по сравнению с предыдущим кварталом, свидетельствуют окончательные данные Федерального статистического агентства ФРГ. Таким образом, первоначальная оценка пересмотрена не была. Аналитики также ожидали повышения показателя на 0.5% кв/кв. В годовом выражении рост составил 2.6%, как и прогнозировали эксперты. Ранее сообщалось, что согласно пересмотренным данным темпы роста экономики Германии в апреле-июне составили 0.3% кв/кв и 3% г/г. Таким образом, в третьем квартале произошло ускорение прироста ВВП страны. Индекс доверия германских предпринимателей к экономике страны, который вышел чуть позже, неожиданно вырос в ноябре до 106.6 пункта со 106.4 пункта месяцем ранее, свидетельствуют данные исследовательского института Ifo. Аналитики ожидали снижения этого показателя до 105.2 пункта. Комментарий эксперта: рост ВВП произошел, прежде всего, за счет роста потребительских расходов. Из-за общей неопределенности в регионе норма сбережений снизилась, население предпочитает тратить, тем самым поддерживается внутренний спрос. Данные показали, что запас прочности у Германии еще есть, несмотря на то, что днём ранее поступил первый тревожный сигнал, когда не удалось разместить немецкие облигации. Оценка ВВП Великобритании в III кв. оставлена на уровне 0.5% кв/кв ВВП Великобритании вырос в третьем квартале 2011 года на 0.5% по сравнению с предыдущими тремя месяцами, свидетельствуют пересмотренные данные Национального статистического управления. Значение показателя совпало с предварительной оценкой и ожиданиями экономистов. Неизменной осталась и оценка роста ВВП Великобритании относительно третьего квартала 2010 года - на уровне 0.5%. Аналитики также не ожидали изменения по сравнению с предварительно объявленным уровнем. Базовый рост экономики, вероятно, слабее данных, содержащихся в отчете британского статуправления, в связи с "повышенной неопределенностью в отношении европейского долгового кризиса", считают руководители Банка Англии. ЦБ в ноябре ухудшил оценку роста ВВП Великобритании на 2012 год более чем вдвое и просигнализировал о возможности дополнительного стимулирования экономики в ближайшем будущем. Комментарий эксперта: рост британской экономики принял рецессионный характер. Сейчас все данные говорят в пользу того, что рост ВВП IV квартале будет еще хуже. Чистая прибыль Аэрофлота в 2012 году может составить 1.045 млрд руб. Чистая прибыль Аэрофлота, по оценкам совета директоров компании, в 2012 году может составить 1.045 млрд рублей. Авиакомпания намерена существенно нарастить объем работ в России и СНГ и увеличить количество рейсов на 24%. Кроме того, Аэрофлот в 2012 году направит на НИОКР 2% от выручки компании (около 300 млн рублей). Предусматривается долговременный неуклонный рост этого объема, который к 2020 году должен превысить 708 млн рублей. Напомним, что в течение 2011 года компания демонстрировала хорошую динамику показателей. Так, Аэрофлот по итогам января-сентября 2011 года увеличил перевозки пассажиров на 23.5% по сравнению с аналогичным периодом прошлого года - до 10.5 млн. человек. В сентябре перевозки выросли на 27.2%, до 1.363 млн. 363,3 тыс. человек. Комментарий эксперта: Аэрофлот – это одна из наиболее динамично развивающихся российских компаний, привлекательных с точки зрения долгосрочного инвестирования. Другие значимые данные смотрите на наших социальных ресурсах! Рекомендации и сигналы на день. Анализируем технично: Уралкалий Долгосрочно: рост в канале Весь 2009 год бумага находилась в восходящей волне. C осени 2009 г. идет торговля в боковом канале в рамках растущего тренда. В октябре 2010 г. резко и сильно пробивают верхнюю границу бокового канала, и цена достигает верхней границы растущего канала. Далее рост продолжается вдоль верхней границы с поддержкой на центральной линии канала. В середине сентября текущего года начинается сильная коррекция, которая приводит цену к нижней границе канала. Длинным баром делают прокол нижней границы. Но бумагу быстро возвращают в верхний диапазон канала. Среднесрочно: боковое движение С лета 2011 года бумага растет в канале. В августе канал пробили, но закрепить пробой не смогли. Бумагу довольно быстро вернули в канал. В сентябре цена подошла к верхней границе канала. И с середины сентября пошла мощная коррекция, которая пробивает сильную зону поддержки 210-220 р. Но бумагу быстро возвращают к уровню поддержки. Конфигурации последних двух падений очень похожи. Сильный отскок заканчивается консолидацией с продолжением роста. Рост остановился на сопротивлении на 280 р. От него цена скорректировалась к 220 р. и сделала там шип с потенциальным отскоком. Краткосрочно: падающий тренд Весь ноябрь бумага снижается в тренде. Внутри тренда есть длительные периоды консолидаций, но на предпоследних торгах бумага сделала новый локальный минимум. От него цена неплохо отскочила и на последнем баре пробила тренд, достигнув локального сопротивления на уровне 240 р. Если это окажется ложным пробоем, то возможен ретест низов в районе 225 р. При пробое 240 р. тренд перестанет существовать. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Уралкалий) Идея для длинной позиции: С середины лета бумага торгуется с сильной поддержкой на уровне 220 р. Сильное сопротивление находится на уровне 280 р. От него идет текущее снижение. Все это образует среднесрочный канал. На предпоследнем баре бумага делает идеальный шип-бар чуть выше поддержки, и на последнем баре цена идет на отскок. Вполне возможно, что поддержка опять подтвердилась. Тогда есть вероятность хода к верхней границе. Мы не рекомендуем открывать позицию с начала торгов, чтобы не попасть в бычью ловушку. Торговый план открытия длинной позиции: 1. Покупка в зоне 241 р., 2. Тейк-профит: зона 275 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 233 р. 4. Сигнал действителен, пока цена находится выше уровня 230 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

25.11.2011, 12:31 25.11.2011, 12:31

Сообщение

#219

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки остаются под давлением долговых проблем в Европе. Итальянские облигации в инверсии, а доходность 10-летних остается выше 7%. Российский рынок также сдал очередную поддержку. К 16:00 мск индекс ММВБ упал на -1,49% до 1372,04, а RTS на -2,12% до 1373,07. Утро на российском рынке началось с тестирования поддержки на 1380 ММВБ. Сразу успеха это не принесло и был достаточно сильный отскок, который вывел ММВБ в плюс. Однако на негативных новостях из Европы уровень этот был пробит, и рублевый индекс отметился ниже 1364 пунктов. Чистая прибыль «ЛУКОЙЛ» по US GAAP за 9 месяцев 2011 г. выросла на 32% до $9,012 млрд. «Голубые фишки» демонстрировали смешенную динамику, хотя многие бумаги оказались в сильном плюсе из-за неразберихи на послеторговом аукционе 24 ноября: «Газпром» +0,59%, «Роснефть» +0,69%, «ЛУКОЙЛ» +2,02%, ГМК «Норникель» +0,56%, «Северсталь» +2,35%, «Сбербанк» +1,77%, «ВТБ» -1,69%, «ИРАО» -1,34%. Из прочих историй можно выделить: привилегированные «Транснефть» +2,99%, «Разгуляй» +1,66%, «Ростелеком» +1,33%, а также «Полюс Золото» -5,3%, «ФСК ЕЭС» -4,6%, «МРСК СК» -4,2%. Технически, выход ниже уровня поддержки 1380 открывал путь на дальнейшее снижение к первой значимой поддержке 1320-1330. Впрочем, от 1360 уже начинаются уровни, которые сложно пройти из-за высокого интереса стратегических инвесторов. Закрытие дня ниже 1380 можно считать негативным, но тогда на недельных графиках проявится сильная перепроданность. Поэтому «быкам» будет крайне важно вернуть индекс выше этой отметки, а лучше закрыть день в небольшом плюсе. Российский рубль слабел вслед за прочими рискованными активами, чей провал начался вместе с европейской сессией. Нефть вновь тестирует уровень в $107 за баррель Brent, предоставляя дополнительные сомнения. С другой стороны, поддержку рублю должен оказывать факт выплаты около 160 млрд налогов российскими резидентами, что создает дефицит рублевой ликвидности на рынке. Однодневная ставка MosPrime выросла на 43 базисных пункта до 5,74%. Накопленная инфляция с января по конец октября составила в РФ 5,2%, а за октябрь цены выросли на 0,5%. ЦБ РФ сохранил базовую ставку на уровне 8,25%. К 16:00 мск доллар укреплялся к рублю на 0,63% до 31,66, а евро слабел на -0,18% до 41,93. Ситуация в Европе продолжает определяться долговыми проблемами. По итальянским 2-летним облигациям доходность в утренние часы составляла выше 7,6%, а по 10-летним 7,2%. Затем поступили новости о снижении рейтинга Венгрии до мусорного со стороны агентства Moody’s. На таком фоне Италия провела размещение 6-месячных векселей. Доходность по ним составила около 6,504% против 3,52% в октябре. Размещение 2-летних облигаций прошло еще более неудачно с доходностью до 7,81%. Впрочем, слабость на европейском долговом рынке также можно объяснить тем, что на текущей неделе крайне низкая активность американских банков и фондов. Некоторую поддержку рынку может оказать заявление Люка Коене о том, что ЕЦБ может вновь понизить ставку. Кроме того, еще утром стало известно, что в ЕЦБ обсуждают возможность предоставления банкам кредитов на сроки до 2-3 лет вместо текущих 12 месяцев. С другой стороны, Financial Times вновь нагнетает обстановку своей публикацией о том, что Европейский Фонд Финансовой Стабильности может не набрать 1 трлн евро, как планировалось. Негативные тенденции в Европе заставили регуляторов Швеции повысить нормы достаточного капитала для шведских банков до 10% к 2013 г., а также до 12% к 2015 г. К 16:00 мск Британский FTSE 100 терял -0,49%, а германский DAX 30 -0,43%. Сырьевые активы демонстрировали единодушное снижение. При этом Brent ушла ниже $107. Наиболее существенные потери испытали палладий и серебро, как самые волатильные инструменты на рынке. Как это обычно бывает в условиях дефицита ликвидности, золото не избежало падения и также теряло более 1%. К 16:00 мск Brent -0,95% $106,75, WTI -0,61% $95,58, медь -0,95%, золото -1,03%, серебро -2,4%. На вечер нет никакой существенной статистики, и лишь заявления и новости будут оказывать влияние на рынок. Сессия на американском рынке пройдет в укороченном варианте и завершится уже к 22:00 мск. Снижение на российском рынке не носит панического характера, что говорит о контролируемости ситуации. Вероятно, что к концу торгов «быки» ликвидируют часть потерь, хотя для этого понадобится, чтобы в США не произошло сильного движения вниз. |

| ЗАО ИФК СОЛИД |

28.11.2011, 8:05 28.11.2011, 8:05

Сообщение

#220

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

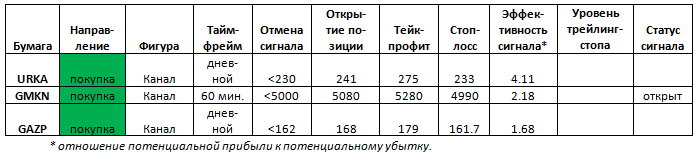

Утренний обзор.

Рынки пережили одну из самых плохих недель Дня Благодарения, но выходные подарили надежду на рост. Российский рынок вновь выступил в качестве опережающего индикатора. МВФ имеет план спасения Италии, а Китай может заняться благоустройством инфраструктуры в США и Европе. По итогам торгов 25 ноября, индекс ММВБ вырос на +1,3% до 1410,84, а RTS на +0,74% до 1413,18 пункта. Минувшая пятница оказалась весьма тревожной. Для начала рынки обновили минимальные значения недели с индексом ММВБ на отметке 1363 пункта, но к вечеру сложились условия для весьма бурного роста. Рост был столь внушительным, что рублевый индекс смог закрыть дневной график на максимальном значении недели. Этому, естественно, способствовал внешний фон: от слухов интервенций Национального Банка Швейцарии, до позитивного закрытия европейских индексов, которые до этого падали продолжительный период. Собственные корпоративные новости имели значительно меньшее значение. «Голубые фишки» показали динамику лучше рынка, хотя в очередной раз необходимо отметить путаницу, связанную с котировками послеторгового аукциона: «Газпром» +2,3%, «Роснефть» +3,67%, «ЛУКОЙЛ» +4,71%, ГМК «Норникель» +3,23%, «Северсталь» +0,85%, «Сбербанк» +6,03%, «ИРАО» +2,66%. Из прочих историй можно отметить: «Разгуляй» +7,5%, ТГК-9 +7,3%, привилегированные «Транснефть» +7,16%, а также ОГК-2 -4,11%, «Полюс Золото» -3,84%, «Белон» -3,34%. Технически, пятница предоставила спекулянтам широкий набор разворотных сигналов: от 15-минутных до дневных графиков. На каждом из них сформировались фигуры «двойное дно», которые являются одними из наиболее сильных в техническом анализе. Более того, пятница обновила минимумы недели и предыдущего дня, но итоговое закрытие состоялось значительно выше закрытия четверга, что также является паттерном, подтверждающим тенденцию к развороту. Вкупе с перепроданностью на недельных графиках, где четвертая подряд неделя завершается в минусе, это дает надежду на активизацию покупателей. В качестве уровня поддержки вновь можно отметить диапазон 1380-1390, а в качестве первого сопротивления 1440, далее 1460, а затем лишь кластер 1480-1490. Более высоко заглядывать смысла не имеет, но потенциально есть вероятность возвращения в прежний торговый коридор 1460-1530, если ситуация на внешних рынках позволит, а она вполне на это способна. Торги в Нью-Йорке завершились очередным падением, что сотворило худшую с 1932 года неделю с Днем Благодарения. Индекс Dow Jones потерял за неделю -4,8%, а SNP 500 -4,7%. Негативным фоном вновь выступила Европа, где Бельгии понизили рейтинг, а также с аналогичным действием столкнулись итальянские банки. Впрочем, самой плохой новостью было отсутствие хоть каких-то новостей об усилиях чиновников. Вкупе с очередным провальным аукционом итальянских облигаций ситуация воспринималась весьма негативно. Впрочем, это лишь оказалось контрастным фоном для того, что было объявлено на выходных. Тем не менее, итогом укороченной пятничной сессии стало то, что DJIA потерял -0,23% до 11231,78, а SNP 500 -0,27% до 1158,67 пунктов. Технически, на американских графиках просматривается очень сильная перепроданность, которая грозит неожиданным всплеском покупательской активности. В качестве возможной цели на отскок можно выделить первый уровень сопротивления 1190, но, более вероятен 1220-1230. Азиатские рынки начали неделю бурным ростом. Индекс MSCI Asia-Pacific прибавлял к середине торгов до 2%. Прежде всего, начать описание позитивного фона стоит с пятницы, которая завершилась сокрушительным ростом продаж в «черную пятницу». Рекордные 226 млн. американцев посетили магазины в оффлайн и онлайн 25 ноября, на которые приходится старт сезона рождественских распродаж. К примеру, онлайн продажи выросли на 26% по сравнению с прошлым годом. Далее уже необходимо переключиться на выходные дни, когда стало известно, что политические партии в Бельгии договорились о параметрах бюджета страны на 2012 г. с дефицитом всего в 2,8%. Затем настал черед самой оптимистичной новости. Из недр МВФ пришло сообщение о том, что в фонде разработан план спасения Италии, который, в случае ухудшения ситуации, будет осуществлен. Риму предоставят до $600 млрд. кредитов по ставке 4,5% годовых, что значительно лучше, чем приближающиеся к 8% ставки на вторичном рынке итальянских долгов. Вряд ли правительство Марио Монти откажется от такого подарка, как это мог бы сделать независимый Сильвио Берлускони. В дополнение к указанным новостям появились также сообщения о том, что China Investment Corp. может заняться инвестициями в американскую и европейскую инфраструктуру, чтобы стимулировать глобальный рост. Начало будет положено благодаря проектам в Великобритании. Таким образом, ситуация на рынках в понедельник смотрится весьма позитивно. Ситуацию на сырьевых рынках стоит рассматривать в контексте событий выходных. Нефть и металлы активно прибавляли в цене на азиатской сессии. Рост продаж в США, некоторые подвижки в спасении задолжавшей Европы, а также ослабление доллара предоставили неплохую основу для роста. К 11:00 мск Brent +1,25% $107,73, WTI +1,66% $98,37, медь +2,46%, никель +1,71%, золото +1,23%, платина +1,69%, серебро +2,14%. Из существенной статистики на предстоящий день можно выделить: в 15:00 индекс изменения объема розничных продаж Великобритании CBI за ноябрь, в 16:00 индекс потребительского доверия Германии GFK, в 17:30 мск индекс деловой активности ФРБ Чикаго, в 19:00 продажи нового жилья в США. Внешний фон пока вполне позитивный: нефть в плюсе, медь активно дорожает, сырьевые валюты сильно укрепляются, а азиатские индексы демонстрировали бурный рост. Эффект от новостей из МВФ может продлиться несколько дней и привести индексы к заметно более высоким значениям. Рекомендации и сигналы на день. Анализируем технично: Газпром Долгосрочно: боковое движение Уровень сопротивления 2009-10 гг. в 200 р. прорван после длинной и узкой консолидации под этим уровнем в конце 2010 г. После обновления максимума двух лет бумага скорректировалась к 200 р. Поддержку удалось пробить, но закрепиться под ней не получилось. Близко проходит наклонная линия поддержки. Сильным баром в начале августа зона поддержки была пробита. Падение остановилось, не доходя до 150 р. с последующим отскоком. Он оказался слабым, и бумага пошла на пробой зоны поддержки. Но его так и не пробили. Отскок пробивает наклонную линию сопротивления (линия тренда), но бумага остается в боковом канале. Среднесрочно: боковое движение В течение трех летних месяцев бумага консолидировалась в форме сужающегося треугольника. Он был прорван вниз. Поддержка нашлась в районе 155 р. Ее тестировали два раза, и после этого пошел неспешный отскок. Форма отскока напоминает медвежий клин. Он срабатывает как фигура продолжения снижения с целью в районе 135 р. Но цена дошла только до 140 р. и отскочила. Отскок длился полтора месяца. Уровень 190р. не взяли. Коррекция от этого сопротивления прорывает растущий тренд, и цена на последних двух барах касается поддержки на 160 р. Это сильный уровень, и пробить его сходу вряд ли удастся. В случае отскока от него цена может подойти к 180 р. Краткосрочно: консолидация Достигнув 190 р., бумага стала корректироваться. Коррекция сформировала тренд, который продолжается до последних торгов. Закрывающий бар пробивает линию тренда, но в районе 170 р. может быть сильная зона сопротивления, где может пойти консолидация цены. Так же, не исключен ретест линии тренда сверху, но рядом находится сильный среднесрочный уровень 160 р. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Газпром) Идея для длинной позиции: Бумага корректируется к сильной среднесрочной поддержки на уровне 160 р. после невозможности с трех попыток преодолеть сопротивления на уровне 190 р. Последний бар не делает нового минимума в рамках коррекции и четко держится на уровне. Рядом с поддержкой можно выделить пограничную зону, прорыв которой вверх может спровоцировать рост к сопротивлению на 180 р. Длинная позиция открывается на предпосылке сохранения сильной поддержки. Не рекомендуется открывать позицию с начала торгов. План открытия длинной позиции: 1. Покупка в зоне 168 р., 2. Тейк-профит: зона 179 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 161.7 р. 4. Сигнал действителен, пока цена находится выше уровня 162 р. Таблица сигналов.  |

|

|

Текстовая версия | Сейчас: 10.8.2025, 5:06 |