Здравствуйте, гость ( Вход | Регистрация )

|

| ЗАО ИФК СОЛИД |

8.11.2011, 6:43 8.11.2011, 6:43

Сообщение

#191

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Рынки упорно сопротивляются негативу, чему способствуют заявления о необходимости новых программ количественного смягчения. Рискованные активы растут против доллара США, а нефть и золото также учитывают риски возможных геополитических осложнений. По итогам торгов 7 ноября, индекс ММВБ вырос на +1,32% до 1521,01, а RTS на +1,35% до 1563,24 пункта. Российский рынок продолжает реагировать на внешние факторы, которые каждый день предлагают поводы для снижения и роста. Тем не менее, попытки упасть пресекаются крупными игроками. Более того, можно отметить первую неделю притока капитала в фонды, инвестирующие в акции РФ и СНГ. К тому же нефть, как главное сырье России, также ликвидирует технические сигналы на снижение. Накануне Brent вышла на уровень выше $114 за баррель. «Голубые фишки» преимущественно показали динамику лучше рынка: «Газпром» +0,13%, «Роснефть» +3,76%, «ЛУКОЙЛ» +2,21%, ГМК «Норникель» +1,61%, «Северсталь» +4,15%, «Сбербанк» +2,01%, «Русгидро» +2,26%. Из прочих историй можно выделить: ОГК-1 +4,46%, ТГК-1 +4,17%, «ФСК ЕЭС» +3,93%, а также «Полюс Золото» -4,8%, «МосЭС» -4,31%, «Разгуляй» -2,99%. Технически, индекс ММВБ вошел в краткосрочный растущий тренд и имеет шансы пробить сопротивление 1530 с последующим тестированием зоны сопротивления 1550-1560 и выходом к уровню 1600-1610. Данному техническому движению могут способствовать какие-либо новости из Европы о новых мерах по удержанию кризиса, или, как обычно, заявления и действия по использованию печатного станка в преодолении экономических проблем. Технические риски заключаются в неспособности индекса закрепиться выше 1530 и пройти 1550 уровень. В этом негативном сценарии тогда предусматривается возврат в зону консолидации 1460-1530. Торги в США завершились ростом индексов. Какой-то особенной статистики не было, а новости из Европы оставались противоречивыми. Тем не менее, Эрик Розенгрен, президент ФРБ Бостона, сделал достаточно сильное заявление о том, что ФРС должна более активно использовать свои инструменты для борьбы с крайне высоким уровнем безработицы. При этом Розенгрен подчеркнул, что инфляция остается низкой и вряд ли ее темпы сильно возрастут в ближайшее время. Спекулянты без заявлений уже давно рассчитывают на печатные станки ЕЦБ и ФРС, а прямые слова об этом лишь разогревают покупательские настроения. Член ЕЦБ Юрген Штарк заявил в Швейцарии, что европейский кризис будет полностью преодолен в течение двух лет и более не потребует существенных политических решений. С финансовой стороны, CME снизила размер первоначального повышения маржинальных требований по различным производным инструментам, которое было предпринято после банкротства MF Global. В итоге, DJIA вырос на +0,71% до 12068,39, а SNP 500 на +0,63% до 1261,12 пункта. Технически, как мы и отмечали в понедельник, индекс SNP 500 находится в консолидационной области диапазона 1220-1290. Если индекс сможет удержаться от падения в ближайшие дни, то может быть предпринята попытка выхода на максимальные значения с июля. Однако говорить о повторении максимальных значений года, или обновлении годовых максимумов крайне преждевременно. Для этого необходимо какое-то успокоение в Европе, а также стимулирование рынка вербальными интервенциями об очередном раунде количественного смягчения ФРС. Тогда, безусловно, можно будет говорить о новой-старой идее печатного станка для роста рынка. Торги в Азии проходили без особого направления. Индекс MSCI Asia-Pacific балансировал на уровне закрытия предыдущего дня. Инвесторы продолжают испытывать сомнения перед голосованием в итальянском парламенте по вотуму доверия премьер-министру Сильвио Берлускони, который проталкивает план строгой экономии на фоне рекордных доходностей по итальянским облигациям. Индекс делового доверия NAB в Австралии вырос до 2 пункта с -2 в сентябре. Наиболее сильную динамику роста показал сырьевой рынок. Спекулянты покупали нефть не только из-за появившейся на горизонте надежды на третий раунд количественного смягчения ФРС, но и из-за напряженности вокруг Ирана. Заявления прошлой недели со стороны израильских политиков говорят о возможности превентивного удара по иранским ядерным объектам. При этом Иран является вторым по величине производителем нефти в ОПЕК. Схожие факторы воздействовали на золото, которое пыталось выйти на уровень выше $1800 за унцию. Резервы крупнейшего золотого фонда SPDR Gold Trust выросли в понедельник на 10 тонн до 1255,65 тонн. На азиатской сессии также наблюдался рост в промышленных металлах. К 10:00 мск, Brent -0,2% $114,33, WTI -0,02% $95,50, медь +0,67%, никель +0,27%, золото +0,15%, платина -0,3%. Из существенной статистики на предстоящий день можно выделить: в 11:00 торговый баланс Германии, в 11:45 торговый баланс Франции, в 13:30 промышленное производство в Великобритании за сентябрь. Внешний фон на открытии торгов в РФ нейтральный с легким негативом: нефть под небольшим давлением, сырьевые валюты незначительно слабеют против доллара США, а промышленные металлы, напротив, показывают рост. Ежедневный анализ. Аналитика, рекомендации, сигналы.  Анализ_и_рекомендации.zip ( 301.79 килобайт )

Кол-во скачиваний: 450

Анализ_и_рекомендации.zip ( 301.79 килобайт )

Кол-во скачиваний: 450 |

| ЗАО ИФК СОЛИД |

8.11.2011, 11:56 8.11.2011, 11:56

Сообщение

#192

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки пытаются настроиться на позитив. Рискованные активы растут против доллара, но итальянские облигации успели обновить исторический рекорд по доходности. Рубль укрепляется вслед за ценами на нефть. К 15:30 мск индекс ММВБ вырос на +0,01% до 1521,23, а RTS на +0,4% до 1569,43. Утренний старт на российском рынке вновь был омрачен техническими сбоями на ММВБ, но к 11:00 торги были восстановлены и начался плавный рост российских бумаг. Был взят уровень сопротивления 1530 ММВБ, за который борьба может продолжиться до конца сессии. Из корпоративных новостей и событий можно выделить продажу дополнительных 22 млрд. М3 газа «Газпромом» для «Северного потока». В остальном, поток корпоративных новостей в России остается скудным. «Голубые фишки» смотрелись слабее рынка, при покупках в банковском секторе весьма подозрительно смотрелись распродажи в нефтегазовом секторе: «Газпром» -0,35%, «Роснефть» -0,93%, «ЛУКОЙЛ» +0,05%, ГМК «Норникель» -1,02%, «Северсталь» -0,55%, «Сбербанк» +1,53%, «ВТБ» +0,62%, «ИРАО» -0,23%. Из прочих историй можно выделить: ОГК-1 +3,39%, ТГК-2 +3,28%, ТГК-1 +2,85%, а также «7 Континент» -2,29%, НЛМК -1,73%, «Верхнесалд» -1,25%. Технически, позитивным завершением дня можно будет считать закрытие выше 1530 ММВБ, что продолжит формировать краткосрочный восходящий тренд. Негативным сигналом будет неспособность удержать рынок выше этой отметки. Российский рубль получает значительный стимул от цен на нефть. Котировки Brent вышли на уровень выше $115 за баррель. Перспективы возможных количественных смягчений в Европе и США вдохновляют на покупку валют, связанных с сырьевым экспортом. С другой стороны, вновь стоит напомнить о том, что на неделе, завершившейся 2 ноября, был зафиксирован приток средств в фонды, инвестирующие в активы РФ и СНГ, впервые с июля текущего года. К 15:30 мск доллар слабел к рублю на -0,26% до 30,34, а евро на -0,41% до 41,786. Европейские индексы растут, но на этом фоне также растет доходность по итальянским облигациям. В утренние часы она достигала очередного исторического рекорда 6,73% по 10-летним обязательствам. На вторую половину дня запланировано голосование в итальянском парламенте по одобрению исполнения бюджета за 2010 г., которое на сей раз увязано с вотумом доверия премьер-министру Сильвио Берлускони. С другой стороны, новости из Греции говорят о достижении определенного прогресса в формировании коалиционного правительства. Статистика по еврозоне выходила достаточно позитивная. Экспорт из Германии в сентябре вырос на +0,9% при ожиданиях -1,0%. Положительное сальдо торгового баланса Германии выросло до 15,3 млрд евро против 13,8 млрд евро в предыдущем месяце. К сожалению, у Франции сентябрь получился немного хуже. Отрицательное сальдо торгового баланса выросло до -6,3 млрд евро с -5,0 млрд евро в августе. Промышленное производство в Великобритании выросло за сентябрь на +0,2% при ожиданиях +0,1%. Из корпоративных событий можно отметить рост акций Societe Generale более чем на 8% после отчета о прибыли в III квартале. Бак сообщил о падении прибыли почти на треть, но эти результаты уже учли списание значительного объема греческих облигаций. К 15:30 мск британский FTSE 100 подрастал на +1,06%, а германский DAX 30 на +1,52%. Одной из главных историй нефтяного рынка остается иранская атомная программа. Ожидается, что МАГАТЭ впервые признает наличие военной составляющей в разработках Ирана в области использования атомной энергии. Это, De Facto, может развязать руки Израилю, который еще на прошлой неделе пообещал нанести превентивный удар по ядерным объектам. Великобритания также поспешила выступить на стороне Израиля и США, если потребуется нанести удар по иранским объектам. Аналогичные опасения подталкивают золото к отметке в $1800, после прохождения которой может усилиться рост. Кроме того, спекулянты рассчитывают на то, что долговые проблемы в Европе будут решаться с помощью печатного станка, что также развяжет руки ФРС. К 15:30 мск Brent +1,24% $115,98, WTI +0,79% $96,28 за баррель, медь +0,97%, золото +0,09%, платина +0,4%. Внешний фон на вечерний отрезок регулярной торговой сессии в России достаточно позитивен: нефть в плюсе, промышленные металлы в плюсе, рынки Европы растут. На вечер не осталось какой-либо значимой статистики и лишь голосование в итальянском парламенте может представлять какой-либо риск. Однако настрой на рынке таков, что даже вотум недоверия Берлускони может быть воспринят в позитивном ключе. Вероятно, что без ухудшения внешнего фона российский рынок способен завершить день важных поддержек. |

| ЗАО ИФК СОЛИД |

9.11.2011, 8:07 9.11.2011, 8:07

Сообщение

#193

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

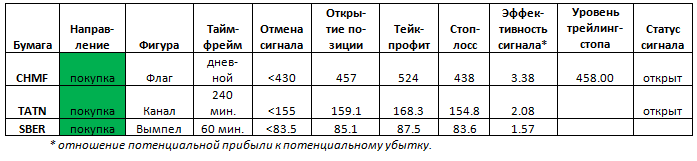

Рынки продолжают наращивать оптимизм. Голосование в итальянском парламенте не испугало инвесторов. Сырьевые активы также выходят на уровни, не предполагающие экономического спада. По итогам торгов 8 ноября, индекс ММВБ снизился на -0,01% до 1520,88, а RTS вырос на +1,06% до 1579,82 пункта. После бесплодных попыток выйти выше уровня 1530 ММВБ, рынок залег в консолидацию с достаточно низкой волатильностью. Весьма настораживающим выглядит то, что нефтегазовый сектор показывал динамику хуже рынка на фоне растущих цен на нефть и растущих бумаг производителей нефти в Европе и США. При этом банковский сектор заметно вырос вместе с банками Европы. «Голубые фишки» преимущественно завершили день хуже рынка, исключая бумаги крупнейших банков: «Газпром» -0,12%, «Роснефть» -0,35%, «ЛУКОЙЛ» -0,28%, ГМК «Норникель» -1,97%, «Северсталь» -1,11%, «Сбербанк» +2,05%, «ВТБ» +0,95%, «ИРАО» -1,03%. Из прочих историй можно отметить: ТГК-13 +15%, «Мосэнерго» +4,39%, ОГК-3 +3,96%, а также НЛМК -1,92%, «7 Континент» -1,72%, «Верхнесалд» -1,5%. Технически, после неудачного теста 1530 уровня, индекс ММВБ не только не смог закрыться хотя бы в плюсе, но даже завершил день в символическом минусе. При этом внешний фон был весьма позитивный и прямых сигналов на распродажи не было. Таким образом, краткосрочный восходящий тренд немного ослаб и «быки» усложнили себе жизнь необходимостью закрывать последующие дни и текущую неделю в плюсе, чтобы не сформировать разворотную фигуру. Слабость в отдельных секторах также говорит о том, что сила покупателей иссякла и рынку требуется передышка, или коррекция с последующей консолидацией. С другой стороны, внешний фон остается позитивным и спокойным, что должно формировать покупательский настрой. Американские индексы завершили день на растущей волне. Собственной статистики в США за вторник не было, поэтому ориентиром служили новости из Европы. В Италии Сильвио Берлускони получил одобрение отчета за исполнение бюджета в 2010 г., но победа оказалась с горьким привкусом. «За» отчет проголосовало 308 депутатов из 630, а оппозиция, в основном, воздержалась от голосования. Таким образом, непотопляемый лидер Италии получил намек на то, что он потерял большинство в законодательной ветви власти. В ответ на это Берлускони пообещал уйти в отставку, но лишь после того, как будут одобрены меры экономии, голосование по которым состоится на будущей неделе. Кроме того, американские компании продолжают отчитываться за III квартал и в их отчетах пока нет никаких существенных намеков на сильный спад, или существенное замедление. В итоге, DJIA вырос на +0,84% до 12170,18, а SNP 500 на +1,17% до 1275,92 пункта. Технически, ближайшие дни будут крайне важными для индекса SNP 500, так как его значение вновь приблизилось к недавним максимумам и сильной зоне сопротивления 1290-1300. Если позитивная динамика сохранится, то есть высокая вероятность увидеть Ралли Санты еще до декабря. После прохождения 1300 уровня сопротивления у американских «быков» нет выбора, кроме штурма годовых максимумов. Азиатские торги начались в позитивном ключе. Индекс MSCI Asia-Pacific подрастал почти на +1% к середине торгов. Дополнительный оптимизм пришел из Китая, где инфляция в октябре снизилась до +5,5%, породив надежды о смягчении денежно-кредитной политики. Наиболее активные покупки наблюдались в банковском и добывающем секторах. Нефть продолжила расти на азиатской сессии. Надежды на преодоление долгового кризиса в Европе, а также отсутствие новых доказательств спада в США оказывают позитивное влияние. Кроме того, остается актуальной идея возможной атаки на Иран со стороны Израиля и его союзников с целью уничтожения ядерных объектов. Данные по запасам нефти и нефтепродуктов в США также оказались довольно «бычьими». Согласно статистике Американского Института Нефти, коммерческие запасы нефти в США выросли на +0,15 млн. бар., но запасы дистиллятов снизились на -2,88 млн. бар., а бензина на -1,5 млн. бар. Промышленные металлы получили поддержку со стороны инфляционных данных по Китаю, так как ослабление темпов роста цен может свидетельствовать о скором смягчении денежно-кредитной политики. Золото продолжает попытки штурма отметки в $1800 за унцию и пока они не приводят к успеху. С другой стороны, резервы крупнейшего золотого фонда SPDR Gold Trust вновь выросли на 9 тонн до 1264,13 тонны. К 11:00 мск, Brent +0,32% $115,,37, WTI +0,1% $96,9, медь +0,91%, никель +0,92%, золото -0,44%, платина -0,46%, а серебро -0,27%. Из существенной статистики на предстоящий день можно отметить: в 11:45 государственный бюджет Франции с начала года, в 13:30 мск торговый баланс Великобритании, в 19:00 оптовые продажи и запасы в США, в 19:30 мск данные Минэнерго США по запасам и потреблению нефтепродуктов. Внешний фон нейтрально-позитивный, нефть и промышленные металлы в легком плюсе, азиатские рынки немного подрастают, с другой стороны, сырьевые валюты под легким давлением. Рекомендации и сигналы на день. Анализируем технично: Уралкалий Долгосрочно: рост в канале Весь 2009 год бумага находилась в восходящей волне. C осени 2009 г. идет торговля в боковом канале в рамках растущего тренда. В октябре 2010 г. резко и сильно пробивают верхнюю границу бокового канала, и цена достигает верхней границы растущего канала. Далее рост продолжается вдоль верхней границы с поддержкой на центральной линии канала. В середине сентября текущего года начинается сильная коррекция, которая приводит цену к нижней границе канала. Длинным баром делают прокол нижней границы. Но бумагу быстро возвращают в верхний диапазон канала. Среднесрочно: боковое движение С лета 2011 года бумага растет в канале. В августе канал пробили, но закрепить пробой не смогли. Бумагу довольно быстро вернули в канал. В сентябре цена подошла к верхней границе канала. И с середины сентября пошла мощная коррекция, которая пробивает сильную зону поддержки 210-220 р. Но бумагу быстро возвращают к уровню поддержки. Конфигурации последних двух падений очень похожи. Сильный отскок заканчивается консолидацией с продолжением роста. Пока рост остановился на сопротивлении на 280 р. Еще возможен рост до 290 р. При пробое 250 р. возможно снижение к 230 р. Краткосрочно: консолидация Встретив сильное сопротивление на уровне 280 р., бумаг скорректировалась. Начиная с ноября, работает наклонная линия поддержки. На последних торгах цену зажали между двумя силовыми линиями. В текущем месяце фигуру можно рассматривать, как симметричный треугольник. Если учесть среднесрочную картину (рост от 220 р.), прорыв может быть вверх. При прорыве вниз в районе 240 р. может возникнуть сильная поддержка. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Сбербанк) Идея для длинной позиции: С середины прошлой недели идет отскок от поддержки в зоне 78 р. На последних торгах цена выросла и стала консолидироваться в форме вымпела. В свете существующего краткосрочного движения вверх можно рассматривать вымпел как фигуру продолжения роста с целью на длину флагштока от точки прорыва. Мы не рекомендуем открывать позицию с начала торгов, чтобы не попасть в бычью ловушку. Торговый план открытия длинной позиции: 1. Покупка в зоне 85.1 р., 2. Тейк-профит: зона 87.5 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 83.6 р. 4. Сигнал действителен, пока цена находится выше уровня 83.5 р. Таблица сигналов.  |

| ЗАО ИФК СОЛИД |

9.11.2011, 12:25 9.11.2011, 12:25

Сообщение

#194

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки продолжают слушать итальянскую оперу о росте доходности по облигациям, что угрожает стабильности третьей крупнейшей экономике еврозоны. Доллар резко усилил свои позиции против рискованных инструментов, включая рубль, который также испытывает дополнительное давление со стороны снижающихся цен на нефть. К 15:30 мск индекс ММВБ снижался на -3,4% до 1469,22, а RTS на -4,32% до 1511,54. Утро началось с небольшого разрыва вверх, как и прогнозировалось в утреннем обзоре. Был взят уровень 1530, но вновь спекулянты не смогли его удержать, что усилило сигналы на продажу. К тому же внешний фон начал резко ухудшаться из-за ситуации на долговом рынке еврозоны. Затем начали снижаться рискованные активы под давлением укрепляющегося доллара. Прибыль «Газпрома» выросла в II квартале на 78% до 303,7 млрд. рублей, или около $10 млрд. Продажи газа в Европу почти утроились по сравнению с II кварталом 2010 г. благодаря волнениям на Ближнем Востоке. «Голубые фишки» смотрелись на уровне, или хуже рынка: «Газпром» -2,48%, «Роснефть» -3,47%, «ЛУКОЙЛ» -1,9%, ГМК «Норникель» -4,19%, «Северсталь» -4,84%, «Сбербанк» -5,18%, «ВТБ» -4,92%, «ИРАО» -0,92%. Технически, закрытие дня в минусе создает риски закрытия недели в минусе, что будет означать возобновление нисходящего тренда. Для сохранения нейтральной или восходящей тенденции крайне важно завершить недельный отрезок выше 1500 пунктов, хотя внешний фон пока говорит о том, что ситуация может продолжить развиваться по негативному сценарию. Ситуация с рублем целиком определяется положением на внешних рынках. Продолжающееся давление на итальянские облигации создает угрозу стабильности третьей крупнейшей экономики еврозоны. На этом фоне укрепляется американский доллар и снижаются все рискованные активы. Рубль, как сырьевая и рискованная валюта чувствует на себе давление спекулянтов, да еще и нефть начала дешеветь. Техническая картина говорит о возможности продолжения ослабления рубля, если в ближайшие два дня будет пробита отметка 30,8 р. за USD. Тогда целями станут 31,5 и далее повторение годовых минимумов. Впрочем, об этом говорить еще рано, хотя итальянская история далека от завершения. К 15:35 мск доллар укреплялся к рублю на +1,5% до 30,673, а евро на +0,11% до 41,834. После греческих трагедий, рынкам была предложена для ознакомления итальянская опера. Спекулянты предполагают драматические события вокруг Италии и продают облигации страны по всему спектру выпусков. Доходность по 2-х летним облигациям резко взлетела выше 7%, а по 10-летним достигла 6,97%, Разница между германскими 10-летними облигациями и аналогичными итальянскими выросла выше 500 базисных пунктов. После того как доходности по португальским, ирландским и греческим 10-летним облигациям достигали 7%, эти страны всегда обращались за внешней помощью. Однако для Италии такой путь неприемлем из-за гигантского внешнего долга. Без участия печатного станка ЕЦБ данная проблема не может быть решена. Поэтому в последние две недели мы неоднократно указывали на то, что вероятность шока по итальянским долгам постоянно возрастает, что является принуждением ЕЦБ к принятию программы количественного смягчения. Отрицательное сальдо торгового баланса Великобритании выросло до -9,814 млрд фунтов стерлингов против -7,77 млрд в августе. Дефицит бюджета Франции в сентябре сократился до 92,7 млрд евро за девять месяцев по сравнению с 102,8 млрд евро за первые восемь месяцев года. Банк Франции ожидает, что в IV квартале экономика страны покажет нулевой прирост. К 15:30 мск британский FTSE 100 терял более -2%, германский DAX 30 более -2,8%, а французский CAC 40 более -2,6%. Сильный американский доллар оказывает давление на сырьевые рынки. Даже китайские данные не смогли остановить продажи. Инфляция в КНР снизилась в октябре до 5,5%, промышленное производство в КНР выросло в октябре на 13,2% по сравнению с аналогичным периодом год назад (ожидалось +13,4%), а розничные продажи выросли за год на 17,2% при ожиданиях 17,4%. Впрочем, отмечается замедление продаж автомобилей, а в Индии продажи транспортных средств вовсе снизились. В России импорт автомобилей за 9 месяцев вырос в полтора раза до 694,6 тыс. Золото также оказалось под давлением укрепляющегося доллара. К 15:30 мск Brent -1,47% $113,3, WTI -1,55% $95,29, медь -1,78%, золото -0,95%, серебро -1,88%. На вечер остается статистика: в 19:00 оптовые продажи и запасы в США, в 19:30 мск данные Минэнерго США по запасам и потреблению нефтепродуктов. Ситуация на вечерние часы смотрится весьма непредсказуемой. Если итальянская история продолжит развиваться по наиболее драматичному сценарию, то нельзя исключать продолжение нисходящей тенденции до конца недели. Торгуем «классику» Акция: Северсталь ао, 120 мин. Фигура: Линия тренда Бумага находится в растущем тренде с начала октября. На текущей неделе был достигнут новый локальный максимум в этом тренде. Сегодня цена скорректировалась к линии тренда, но пака еще не коснулась ее. Вполне возможно, что касания не произойдет, как это было в коррекции в начале ноября. Длинную позицию по тренду можно открыть при пробое локального сопротивления на уровне 450 м.  |

| ЗАО ИФК СОЛИД |

10.11.2011, 6:44 10.11.2011, 6:44

Сообщение

#195

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Итальянский долг оказывает мощное давление на рынки. Рискованные активы обвалились против доллара США. Однако новый день начинается спокойно. По итогам торгов 9 ноября, индекс ММВБ обвалился на -3,29% до 1470,80, а RTS на -4,24% до 1512,85 пункта. Торговая сессия с самого начала говорила в пользу продаж, а не покупок. Очередной заход выше 1530 ММВБ завершился распродажами, которые начали усиливаться на фоне падения облигаций Италии. Обвал на долговом рынке был стремительным, а доходности заметно превысили 7%, что рассматривается на рынке в качестве порога, за которым следует внешняя помощь, или банкротство. Дорогая нефть не смогла поддержать российские бумаги, да и само «черное золото» оказалось под сильным давлением. На столь существенном внешнем фоне собственные корпоративные новости отошли на второй, а то и третий план. «Голубые фишки» показали динамику на уровне, или хуже рынка, а наибольшие потери понес банковский сектор: «Газпром» -1,25%, «Роснефть» -2,34%, «ЛУКОЙЛ» -1,96%, ГМК «Норникель» -5,03%, «Северсталь» -5,04%, «Сбербанк» -6,55%, «ВТБ» -4,13%, «ИРАО» -1,21%. Из прочих историй можно отметить: ТГК-9 +12,07%, ОГК-5 +1,43%, «Полиметалл» +0,5%, а также ТГК-13 -7,95%, НЛМК -6,33%, «Мечел» -5,96%. Технически, рынок смог удержаться на поддержке 1460 ММВБ, но угроза дальнейшего снижения сохраняется. Если изучить дневной график за последние 30 дней, то мы четко видим двойную вершину. Если же взять график с начала августа, то таких вершин будет три. Зона 1550-1560 смотрится крайне сильным сопротивлением, а из ключевых зон поддержки можно отметить 1380-1390, затем 1327-1351 и, наконец» 1242-1265. В этих зонах можно ожидать повышенной активности покупателей, или ускорения падения при сильном пробое. Торги в США завершились сильным снижением индексов. Конечно, можно во всем обвинить LCH Clearnet SA, которая подняла маржинальные требования по итальянским облигациям, что спровоцировало их обвал. Однако долг Италии превышает ВВП страны и даже при 6% доходности становится плохо управляемым. Аналогичная ситуация может сложиться с долговым рынком Бельгии, Испании, да и других проблемных стран. Частично, под угрозой находится Франция, которая балансирует на грани потери наивысшего кредитного рейтинга. Обвал на рынке облигаций Италии привел к обвалу акций банков в Европе, а затем и в США. Акции Morgan Stanley и Goldman Sachs потеряли более 8%. KBW Bank Index обвалился на 5,9%. Лишь бумаги Best Buy выросли против рынка, хотя даже такой гигант, как General Motors потерял почти 11% своей капитализации. В итоге, DJIA упал на -3,2% до 11780,94, а SNP 500 на -3,67% до 1229,1 пункта. Возможно, что рынок спасет компания CISCO System Inc., которая после завершения регулярной сессии отчиталась лучше прогнозов за III квартал. Однако техническая картинка в SNP 500 пока не выглядит позитивной. График за последний месяц выдает нам вершину на 1285 и следующую на 1275. Потенциал коррекции до 1190, хотя на уровне 1220-1230 находится кластер поддержки. Впрочем, вряд ли история закончится на этом, так как долговой рынок Италии это далеко не Греция, это почти 7 Греций. Поэтому техническую картину стоит воспринимать с менее оптимистичных позиций, как минимум, до тех пор, пока ЕЦБ и ФРС не начнут экстренно принимать программы количественного смягчения. Без печатного станка в Европе невозможно решить проблему Итальянского долга. Индекс MSCI Asia-Pacific обвалился на -3,3% к середине азиатской сессии. Кризис на долговом рынке Италии вновь напомнил инвесторам, что европейская история далека от завершения. К тому же машиностроительные заказы в Японии сократились в сентябре на -8,2% при ожиданиях -7,5%. Экспорт из Китая вырос на 15,9% в октябре при ожиданиях +16,5%, а положительное сальдо торгового баланса составило $17,03 млрд. при ожиданиях $24,9 млрд. Впрочем, наиболее сильные продажи наблюдались в банковском секторе из-за возможных потерь на итальянских облигаций. Вполне вероятно, что в ближайшие дни мы услышим об очередных банкротствах на подобии MF Global. Накануне рынок нефти демонстрировал повышенную волатильность. На европейских торгах нефть сильно снижалась под давлением укрепляющегося доллара, но на американских торгах испытала временный подъем. Согласно статистике Минэнерго США, на неделе, завершившейся 4 ноября, коммерческие запасы нефти в США упали на 1,4 млн. бар. до 338,1 млн. бар., запасы бензина сократились на -2,1 млн. бар., а дистиллятов на -6,0 млн. бар. Средний показатель спроса за четыре недели составил: 19,0 млн. бар. нефти в сутки, -1,3% за год, 8,6 млн. бар. бензина в сутки, -5,6% за год, а дистиллятов 4,3 млн. бар. в сутки, или +3,9% за год. Таким образом, статистика запасов оказалась крайне «бычьей», но статистика спроса весьма «медвежьей». На азиатской сессии нефть приостановила свое падение и демонстрировала относительную стабильность. Промышленные металлы, напротив, продолжили падение на китайских данных. Золото также присоединилось к группе падения, так как является одним из источников ликвидности. Меж тем, резервы SPDR Gold Trust вновь выросли на 1 тонну до 1267,15 тонн. К 10:30 мск, Brent -0,14% $112,15, WTI -0,17% $95,58, медь -2,36%, никель +0,27%, золото -1,6%, платина -1,4%, серебро -1,3%. Из существенной статистики на предстоящий день можно выделить: в 11:00 мск потребительские цены Германии за октябрь, в 11:45 промышленное производство во Франции за сентябрь, в 16:00 мск решение по ставке Банка Англии, в 17:30 первичные обращения за пособием по безработице и торговый баланс США за сентябрь, в 23:00 мск гос. бюджет США за октябрь. Итак, внешний фон на открытии торгов в РФ негативный: нефть в слабом минусе, медь снижается, но никель пытается выйти в плюс, азиатские индексы в густом красном цвете. Если ситуация не будет ухудшаться, то спекулянты могут попытаться закрыть утренний разрыв, чтобы вновь возобновить продажи. |

| ЗАО ИФК СОЛИД |

10.11.2011, 12:40 10.11.2011, 12:40

Сообщение

#196

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки пытаются отыграть обвал, случившийся накануне. Однако не все рискованные активы верят в окончание нисходящей динамики. К 16:00 мск индекс ММВБ снижался на -0,16% до 1468,44, а RTS на -0,52% до 1504,98. Российский рынок начал утро с разрыва вниз, который был частично ликвидирован, но лишь для того, чтобы продажи усилились. В результате активности продавцов, индекс ММВБ отметился на уровне 1442 пункта. В районе этих широт рынка заканчивались проливы прошлой недели, так что можно говорить о формировании кластера поддержки 1430-1445. Собственных существенных корпоративных новостей нет, поэтому игроки ориентируются на внешний фон, который указывает на попытки отыграть часть вчерашнего падения. Кроме того, цены на нефть вышли в плюс, что, безусловно, поддерживает российский рынок и рубль. «Голубые фишки» торгуются на уровне рынка: «Газпром» +0,25%, «Роснефть» -0,25%, «ЛУКОЙЛ» +0,34%, ГМК «Норникель» -1,74%, «Северсталь» -1,41%, «Сбербанк» -0,47%, «ВТБ» +0,01%, «ИРАО» -0,6%. Из прочих историй можно отметить: «Ростелеком» привилегированные +3,05%, «Татнефть» +2,1%, ОГК-3 +2,07%, а также ТГК-9 -8%, «7 Континент» -4,9%, НЛМК -3,4%. Технически, крайне важным является закрытие недели в пятницу. Если индекс ММВБ покажет минус по недельному закрытию, то можно будет говорить о возобновлении нисходящей тенденции. На дневных графиках также ситуация остается негативной, поскольку для слома нисходящей тенденции необходимо не только расти в ближайшие дни, но и выйти на рубежи выше 1530 на следующей неделе. Утро для российского рубля началось крайне негативно. Давление внешних рынков сохранялось, да еще цены на нефть находились в легком минусе. Распродажи на российском фондовом рынке также не способствовали покупкам рубля. Международные резервы РФ снизились за прошлую неделю до $517,8 млрд. с $522 млрд. Кроме того, можно предположить, что европейские нерезиденты выводили средства для покрытия убытков. С другой стороны, к середине дня ситуация улучшилась и рубль смог отыграть значительную часть потерь против доллара. Тем не менее, если в ближайшее время российская валюта продолжит слабеть и выйдет на уровень 31 р. за доллар, то можно ждать следующей волны ослабления до 31,5 и даже 32. К 16:00 мск доллар слабел к рублю на -0,07% до 30,614, а евро на -0,02% до 41,57. Европейские рынки начали день с падения, которое к середине дня было ликвидировано. Слухи о том, что ЕЦБ вышел на облигационный рынок Италии с покупками, немного успокоили рынок, хотя объемы покупок не были раскрыты. Однако это не помогло облигациям Испании, Франции, Бельгии и Австрии, доходности по которым продолжили расти, а спрэды с германскими облигациями выросли до исторических максимумов. Положение Италии в финансовой системе описывается тем, что ее долг превосходит долги Испании, Португалии, Ирландии и Греции вместе взятых. На аукционе по размещению 12-ти месячных облигаций Италии инвесторы потребовали доходности в 6,087% против 3,57% на предыдущем размещении. Напомним, что еще две недели назад подобная доходность считалась высокой даже для 10-летних бумаг. Однако доходность оказалась чуть ниже ожиданий, и это вселило временный оптимизм в инвесторов, а доходности по 10-летним бумагам упали ниже 7%. Впрочем, проблем в еврозоне хватает и без Италии. Промышленное производство во Франции снизилось за сентябрь на -1,7% при ожиданиях -0,7%. Тем не менее, обвал накануне показался инвесторам чрезмерным и банковские акции возглавили восстановление индексов в четверг. Частично это может быть связано также с тем, что Франция продлила запрет на короткие продажи акций финансовых компаний еще на три месяца. Еврокомиссия опубликовала очередные прогнозы. Экономика еврозоны вырастет в 2013 г. на 1,3%, а Евросоюза на 1,5%, но в 2012 г. рост экономики еврозоны составит всего 0,5%. К 16:00 мск, британский FTSE 100 снижался на -0,38%, а германский DAX 30 поднимался на +0,52%. По прогнозам Международного энергетического агентства, спрос на нефть в 2012 г. увеличится на 1,3 млн бар. в сутки, или 1,5%, до 90,5 млн бар. в сутки. Кроме того, нефть продолжает поддерживаться слухами и ожиданиями атаки против иранских ядерных объектов в ближайшее время. Промышленные металлы показали менее внушительное восстановление, чем нефть. Медь, напротив, осталась в глубоком минусе. По прогнозам китайской инвестиционной компании Guotai Junan, темпы роста китайской экономики в IV квартале составят менее 8,5%. Золото также продолжило снижаться, так как банки могли покрывать убытки по другим позициям за счет продаж длинных позиций в желтом металле. К 16:00 мск Brent +0,36% $112,71, WTI +0,72% $96,43, медь -2,4%, золото -1,43%, серебро -2,1%. На вечер остаются следующие события и статистика: в 17:30 первичные обращения за пособием по безработице и торговый баланс США за сентябрь, в 23:00 мск гос. бюджет США за октябрь. Ситуация на вечерний отрезок торгов остается сложной. Европейские индексы прекратили свое обвальное снижение, нефть в плюсе, но медь в сильном минусе, технический отскок по итальянским облигациям может оказаться кратковременным. Прогнозы по экономике еврозоны снижаются, а данные остаются негативными. Возможно, что американская статистика немного подправит положение, но и там могут быть неприятные сюрпризы, которые дополнят негативную техническую картину в американских индексах. Рекомендации и сигналы. Анализируем технично: Газпром Долгосрочно: боковое движение Уровень сопротивления 2009-0 гг. в 200 р. прорван после длинной и узкой консолидации под этим уровнем в конце 2010 г. После обновления максимума двух лет бумага скорректировалась к 200 р. Поддержку удалось пробить, но закрепиться под ней не получилось. Близко проходит наклонная линия поддержки. Сильным баром в начале августа зона поддержки была пробита. Падение остановилось, не доходя до 150 р. с последующим отскоком. Он оказался слабым, и бумага пошла на пробой зоны поддержки. Но его так и не пробили. Отскок пробивает наклонную линию сопротивления (линия тренда), но бумага остается в боковом канале. Среднесрочно: отскок После годовых максимумов в апреле текущего года цена скорректировалась к поддержке в зоне 190 р. В течение трех летних месяцев бумага консолидировалась в форме сужающегося треугольника. Он был прорван вниз. Поддержка нашлась в районе 155 р. Ее тестировали два раза, и после этого пошел неспешный отскок. Форма отскока напоминает медвежий клин. Он срабатывает как фигура продолжения снижения с целью в районе 135 р. Но цена дошла только до 140 р. и отскочила к линии тренда. Тренд прорвали, и рост продолжился вдоль линии тренда. Пока идет консолидация в пределах тренда под сопротивлением на 190 р. Краткосрочно: консолидация Бумага краткосрочно растет, начиная с октября. В конце месяца цена сильно оторвалась от тренда, но последующая коррекция вернула бумагу к тренду. После этого рост пошел уже тяжелее. Почти с начала ноября никак не удается взять сопротивление в районе 185 р. Сейчас здесь пересекаются силовые линии. Если удастся прорвать этот узел, то рост опять может ускориться. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Уралкалий) Идея для короткой позиции: Бумага консолидируется в широком диапазоне над поддержкой на уровне 250 р., начиная с начала ноября. Одновременно с этим прослеживается тенденция понижения локальных максимумов. Во второй половине последних торгов цена снижается к самой поддержке и начинает консолидироваться в форме вымпела. Отскока пока не получается. Возможно, вымпел сработает на продолжение снижения. Прорыв поддержки может ускорить падение цены. Не рекомендуется открывать позицию с начала торгов. План открытия короткой позиции: 1. Продажа в зоне 246.8 р., 2. Тейк-профит: зона 238 р. и ниже. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 251.7 р. 4. Сигнал отменяется, когда цена закрепляется выше уровня 253 р.  |

| ЗАО ИФК СОЛИД |

11.11.2011, 6:52 11.11.2011, 6:52

Сообщение

#197

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Утренний обзор.

Рынки пытаются игнорировать итальянскую долговую проблему. Данные по США немного улучшаются. Однако рискованные активы не спешат присоединяться к оптимизму. По итогам торгов 10 ноября, индекс ММВБ вырос на +1,28% до 1489,58, а RTS на +1,11% до 1529,71 пункта. Торги оказались весьма волатильными. Нижняя точка падения индекса ММВБ 1442, а верхняя 1499 пункта. В последний час торгов и на вечерней сессии FORTS рынок преимущественно снижался из-за слабости на графиках американских индексов. Тем не менее, стабильная нефть, легкое ослабление доллара и отсутствие крайне негативных новостей по Европе помогли спекулянтам отыграть часть потерь предыдущего дня. Существенных корпоративных идей не было, поэтому внешний фон служил главным ориентиром. «Голубые фишки» смотрелись на уровне рынка, хотя банковский сектор заметно подрос: «Газпром» +1,19%, «Роснефть» +0,43%, «ЛУКОЙЛ» +1,19%, ГМК «Норникель» +0,81%, «Северсталь» -0,02%, «Сбербанк» +2,16%, «ВТБ» +1,73%, «ИРАО» +1,87%. Из прочих историй можно выделить: «Ростелеком» +5,68%, «Татнефть» +4,08%, а также ТГК-9 -6,46%, «Магнит» -2,06%, «Мечел» -1,84%. Технически, отскок на рынке оказался достаточно сильным, но пока он не меняет общей картины в индексе ММВБ. Критичным для продолжения роста является закрытие недели в плюсе, или без потерь. Однако стоит отметить, что на уровне 1435-1445 рынок находит сильную поддержку. Еще на прошлой неделе два мощных пролива останавливались именно в этих широтах. Тем не менее, закрытие недели в плюсе выше 1500 пунктов снимет часть «медвежьих» сигналов и позволит более спокойно играть от покупок. Торги в Нью-Йорке начинались с бурного роста, но к закрытию часть его была утеряна. Прежде всего, отметим позитивную статистику: отрицательное сальдо торгового баланса США немного сократилось до $43,1 млрд. При этом продолжил расти экспорт. На прошлой неделе число первичных обращений за пособиями по безработице сократилось до 390 тыс. с пересмотренных 410 тыс. неделей ранее. Впрочем, основные надежды «быков» были связаны с достаточно сомнительным позитивным фактом. Италия разместила 5 млрд. евро в 12-месячных облигациях. Ставка доходности 6,087% против 3,57% на предыдущем аукционе. Однако это оказалось ниже ожиданий. В результате активного вмешательства ЕЦБ ставка доходности по 10-летним бондам упала ниже 7%. В итоге, DJIA вырос на +0,96% до 11893,79, а SNP 500 на +0,86% до 1239,7 пункта. Акции CISCO Systems Inc. внесли самый существенный вклад в рост Dow Jones, так как прибавили +5,7% на позитивной квартальной отчетности. Тем не менее, в течение торгов технологичный NASDAQ уходил в минус. Инвесторы начали сомневаться в результатах Apple Inc. в IV квартале. Технически, индекс SNP 500 остается в коррекционной фазе и его легкий отскок пока не меняет общей негативной картины. Рост сопряжен с появлением новых идей, которых на рынке пока нет. Даже заявления председателя Б. Бернанки в Техасе о пристальном внимании ФРС к вопросу безработицы и сдержанной инфляции в обозримом будущем не смогли значительно повлиять на игроков. Таким образом, уровень в 1190 снизу остается актуальным в качестве цели на коррекцию, а сверху крайне вязкая зона сопротивления 1285-1300. Азиатская сессия проходила в позитивном ключе. Индекс MSCI Asia-Pacific поднялся на +0,5% к середине торгов. Позитивными идеями для инвесторов стали данные из США по рынку труда, а также коррекция на европейских и американских площадках. Однако неделю в Азии инвесторы закрывают в минусе. С начала года потери MSCI Asia-Pacific составляют -16%. За полтора часа до закрытия японский Nikkei 225 поднимался на +0,5%, а китайский Shanghai Composite ушел на дневной перерыв с ростом на +0,6%. Основным поводом для беспокойств остается ситуация в Европе, которая еще далека от разрешения. Временный отскок на облигационном рынке Италии произошел при значительном вмешательстве ЕЦБ, но уже вечером появилась информация из недр Центрального банка, что возможности поддерживать рынок облигаций истощаются. Кроме того, источники в правительствах Германии и Голландии вновь акцентировали внимание на том, что включение печатного станка ЕЦБ недопустимо. Рост на рынке нефти в Нью-Йорке продолжается шестую неделю подряд. На текущей неделе данные по запасам показали не только слабый спрос, но и значительное сокращение запасов нефтепродуктов в США. Вкупе с прогнозами роста спроса в будущем году это оказывает поддержку рынку. К тому же в прессе продолжают обсуждать возможные атаки против иранских ядерных объектов. Накануне Daily Mail опубликовала статью, в которой издание ссылается на источники в правительстве Великобритании, утверждающие, что атака против Ирана состоится в Рождество. Несмотря на легкую коррекцию, золото продолжает притягивать внимание инвесторов. Резервы SPDR Gold Trust вновь выросли на полторы тонны до 1268,67 тонны. Промышленные металлы также продолжают восстанавливаться после провала в середине недели, но рост остается незначительным. К 10:00 мск, Brent $113,64, WTI +0,37% $98,14, медь +0,97%, никель +0,33%, золото +0,5%, платина +0,67%, серебро -0,15%. Из существенной статистики на предстоящий день можно выделить: в 13:30 мск цены производителей Великобритании за октябрь, в 18:55 предварительное значение индекс потребительской уверенности Университета Мичигана за ноябрь. Внешний фон в начале торгов в РФ смотрится достаточно позитивно: нефть вблизи уровня закрытия предыдущего дня, промышленные металлы в плюсе, азиатские площадки преимущественно в зеленой зоне. |

| ЗАО ИФК СОЛИД |

11.11.2011, 8:10 11.11.2011, 8:10

Сообщение

#198

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Рекомендации и сигналы на день.

Анализируем технично: Индекс ММВБ Долгосрочно: боковое движение Индекс начал повышательное движение в 2009 г. В начале 2010 г. цена подошла к уровню 1500 п., но взять его смогла только осенью того же года. Последняя растущая волна в долгосрочном тренде дошла до 1900 п. Коррекцию пытались остановить в зоне 1700 п., но в течение двух августовских баров индекс резко снизился и даже пробил уровень 1500 п. Поддержка возникла на уровне 1400 п., и индекс отскочил до 1500 п. Последующее сильное снижение приводит цену к зоне поддержки 1200-1300 п. Отскок отсюда выглядит сильнее, чем предыдущий. Но нужно выходить выше 1500 п. Среднесрочно: боковое движение С середины мая и до августа идет рост в канале. Этот канал в августе резко пробивают, и индекс падает до 1400 п. После трех шипов на этом уровне идет небольшой отскок. Локальное сопротивление на уровне 1500 п. пробили, но развить рост не получилось. Окончательно консолидацию августа – сентября пробивают вниз. Уровень 1300 п. пробивали два раза, но ниже индекс не пошел. В октябре индекс отскакивает. Локальное сопротивление на 1400 п. пробивают. Сейчас идет волатильная консолидация под сильным сопротивлением на 1550 п. Краткосрочно: консолидация После хорошего отскока от 1250 п. в начале октября, индекс консолидируется в широком диапазоне. Явная сильная поддержка на уровне 1450 п. Последний локальный максимум не смогли вытянуть к предыдущему уровню, но подошли очень близко. Как понижающийся треугольник – консолидация не рассматривается, т.к. слишком большой размер фигуры. Скорее, это как разновидность бокового канала. Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней. Торговые идеи (Роснефть) Идея для длинной позиции: Бумага находится в растущем тренде, начиная с октября. Максимумы в этом движении находятся в районе 230 р. Это так же является среднесрочным уровнем сопротивления. Коррекция от последнего локального максимума остановилась на линии тренда, от которой пошел отскок. Сейчас цена находится в районе локального сопротивления на уровне 223 р. При его прорыве вверх возможно движение к 230 р. Не рекомендуется открывать позицию с начала торгов. План открытия длинной позиции: 1. Покупка в зоне 224.1 р., 2. Тейк-профит: зона 230 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов, 3. Стоп-лосс: 220.2 р. 4. Сигнал действителен, пока цена находится выше уровня 217 р. Таблица сигналов.  Эксперты о событиях. Италия разместила векселя на 5 млрд. евро Минфин Италии в четверг провел аукцион по размещению казначейских векселей со сроком погашения через 12 месяцев на общую сумму 5 млрд. евро, доходность показала резкий рост до максимальной отметки за последние 14 лет. Так, доходность составила 6.087% против 3.57% в ходе последнего размещения 11 октября. В то же время, спрос превысил предложение в 1.99 раза (на предыдущем аукционе показатель составил 1.88 раза). Столь высокий рост доходности по сравнению с прошлым размещением отражает потерю доверия инвесторов к госбумагам страны. Многие на рынке полагают, что Италия может стать следующей после Греции, Португалии и Ирландии страной, которая обратится за помощью к международным кредиторам. Днем ранее доходность по десятилетним гособлигациям Италии превысила отметку в 7%, которая считается экспертами «точкой невозврата» для этой страны: долговой кризис в Греции, Португалии и Ирландии начинался по похожему сценарию. Премьер-министр Сильвио Берлускони заявил об отсутствии намерений участвовать во внеочередных парламентских выборах после того, как будет принят пакет мер бюджетной экономии и состоится его отставка. Комментарий эксперта: позитивом является тот факт, что векселя удалось разместить в полном объеме. Однако, с другой стороны, доходность по ним рекордная, т.е. если так и дальше занимать, то ничего хорошего из этого не получится. Добавим, что во вторник, 15 ноября, Италия разместит 5-летние бумаги и спрос на бумаги будет весьма индикативен. В пятницу парламент Италии может проголосовать по пакету антикризисных мер До конца недели парламент Италии может проголосовать по пакету антикризисных мер, открыв дорогу к отставке премьера Сильвио Берлускони и разрешению политического кризиса. В пятницу сенат, верхняя палата парламента, должен провести голосование по этому вопросу. В Палате депутатов, нижней палате, аналогичная процедура пройдет либо в субботу во второй половине дня, либо в воскресенье. После этого, как подтвердил в среду сам С. Берлускони и представители его партии, он подаст в отставку. "Нет никаких сомнений в том, что премьер Берлускони сообщит о роспуске возглавляемого им правительства", - говорится в заявлении президента Италии Джорджо Наполитано. После отставки С. Берлускони начнутся консультации по формированию нового кабинета, имеющего большинство в парламенте. Если этого сделать не удастся, будут объявлены внеочередные выборы. Наиболее вероятным кандидатом на пост главы коалиционного правительства считается сенатор Марио Монти. Комментарий эксперта: отметим, что в итальянском парламенте предстоит проголосовать по разным и очень важным законопроектам и прежде всего это касается оптимизации расходов. На примере Греции мы знаем, как тяжело такие решения проходят. Так что, история далеко не закончена. Положительный исход голосования будет позитивен для фондовых рынков. Новым премьер-министром Греции стал Лукас Пападимос Канцелярия президента Греции объявила, что бывший вице-президент Европейского центрального банка Лукас Пападимос возглавит новое правительство страны. Решение было обнародовано после того, как лидеры трех крупных партий, вошедших в правительство национального единства Греции, встретились с президентом Каролосом Папульясом, чтобы достичь соглашения о кандидатуре нового премьера. Пападимос сформирует и возглавит временное коалиционное правительство страны на период до проведения досрочных выборов. Новому коалиционному правительству предстоит одобрить условия для получения очередного пакета финансовой помощи от партнеров по еврозоне и Международного валютного фонда на сумму 130 млрд. евро. "Выслушав рекомендации политических лидеров, присутствовавших на заседании, президент поручил Лукасу Пападимосу сформировать новое правительство", – сказано в заявлении администрации президента, сделанном по итогам переговоров между политическими лидерами и Пападимосом. Пападимос сменит на посту премьер-министра Георгиоса Папандреу, объявившего о своей отставке вскоре после призыва к референдуму по поводу принятия пакета международной финансовой помощи. Кандидатуру нового премьера должен утвердить парламент. Голосование, как ожидается, пройдет в понедельник, сообщает государственное телевидение Греции. Комментарий эксперта: это, разумеется, хорошая новость для рынков, поскольку Пападимос является ярым сторонником сохранения Греции в Еврозоне и будет действовать соответственно. Добавим, что новое греческое правительство даст присягу сегодня, 11 ноября, и намерено полностью выполнить все договоренности с ЕС от 27 октября. Власти Германии опровергают планы по сокращению еврозоны Официальный представитель канцлера Германии Ангелы Меркель опроверг муссируемые европейскими СМИ слухи о переговорах между ФРГ и Францией о пересмотре состава еврозоны и возможном сокращении числа стран-членов. "Информация о том, что Германия следует планам по сокращению еврозоны, неверна. Напротив, немецкое правительство хочет стабилизировать еврозону как одно целое", - написал официальный представитель канцлера Штефен Зайберт в своем микроблоге в твиттере. Ранее появилась информация о том, что власти Франции и Германии активно обсуждают планы радикальной реформы структуры Евросоюза, предполагающей выход некоторых стран, в частности, Греции из состава зоны единой европейской валюты. Информацию поспешила опровергнуть и Еврокомиссия. Ранее в четверг ее представитель Пиа Аренкильде заявила, что в ЕК не знают о диалоге между Берлином и Парижем о сокращении числа стран-членов еврозоны. Комментарий эксперта: в свете развития европейского кризиса такие вопросы не могли не обсуждаться. Однако пока это только слухи и такой сценарий, на наш взгляд, крайне сомнителен, поскольку создает огромные риски и для немецкой, и для всей европейской экономики. Еврокомиссия понизила прогноз роста ВВП еврозоны Еврокомиссия понизила прогноз роста ВВП еврозоны на 2011 г. на 0.1 п. п. — до 1.5%, а на 2012 г. — сразу на 1.3 процентного пункта — до 0.5%. Эти изменения сделаны по сравнению с прогнозом, сделанным весной 2011 г. В 2013 г. ЕК ожидает, что рост ВВП еврозоны составит 1.3%. Прогноз роста ВВП Евросоюза на текущий год сокращен на 0.2 процентного пункта — до 1.6%, а на 2012 г. — на 1.3 процентного пункта, до 0.6%. В том числе ухудшен прогноз по динамике ВВП Греции в 2012 г. Еврокомиссия ждет его снижения в будущем году на 2.8%, тогда как весной надеялась на рост на 1.1%. Рост ВВП Италии на 2012 г. понижен до 0.1% с 1.3%, в текущем году до 0.5% с 1%. Оценка уровня госдолга всех стран еврозоны на конец 2011 г., напротив, повышена до 88% ВВП с 87.7% ВВП. Прогноз на 2012 г. повышен до 90.4% ВВП с 88.5%. Еврокомиссия также дала новый прогноз на 2013 г. — 90.9% ВВП. Прогноз роста инфляции для еврозоны в 2012 г. понижен на 0.1 п. п. до 1.7%. На 2013 г. ЕК ожидает роста потребительских цен в регионе на уровне 1.6%, в весеннем прогнозе этот показатель не оценивался. Комментарий эксперта: также были понижены прогнозы по экономическому росту двух крупнейших экономик региона - Германии и Франции. Все это создало некоторую неопределенность вокруг Франции. К тому же страна может потерять свой наивысший кредитный рейтинг "ААА". На этом фоне вчера на 20 базисных пунктов подскочили доходности гособлигаций Франции. В пятницу, 11 ноября, ситуация на долговом рынке Франции может стать неплохим индикатором того, что сейчас происходит на биржах. Штарк призвал не рассматривать ЕЦБ как «кредитора последней инстанции» Страны Евросоюза не должны возлагать большие надежды на Европейский центральный банк в борьбе с долговым кризисом в регионе. Такое заявление сделал член управляющего совета ЕЦБ Юрген Штарк на бизнес-конференции во Франкфурте. «Не стоит рассматривать ЕЦБ как «кредитора последней инстанции», — заявил Штарк, полагающий, что активное участие ЕЦБ в финансовом спасении охваченных кризисом стран лишит европейского регулятора независимости. Заявления Штарка являются весьма категоричной реакцией на усилившееся давление на ЕЦБ со стороны европейских лидеров, остро заинтересованных в задействовании его ресурсов для разрешения кризисной ситуации на рынке. Штарк также объяснил, почему он возражает против расширения программы количественного смягчения (другими словами, против активной работы печатного станка). «Именно потому ЕЦБ так уважаем: у него нет такого круга обязанностей, которым обладает Федрезерв, - сказал Штарк. – У нас есть главная цель, у нас есть чётко ограниченные полномочия, одна цель ... обеспечивать ценовую стабильность в среднесрочной перспективе». Комментарий эксперта: напомним, что в конце года Штарк уходит в отставку и главной ее причиной является как раз его несогласие с решением ЕЦБ о возобновлении программы покупок итальянских и испанских бондов. Торговый баланс США в сентябре Отрицательное сальдо торгового баланса США в сентябре 2011 г. понизилось по сравнению с пересмотренным значением за август с.г. и составило 43.11 млрд долл. Такие данные опубликовало сегодня Министерство торговли страны. Аналитики прогнозировали значение этого показателя на уровне 46.3 млрд долл. В августе с.г. дефицит торгового баланса США составил 44.92 млрд долл. (ранее приводилась цифра 45.61 млрд долл.). В сентябре 2011 г. объем импорта США равнялся 223.5 млрд долл. (+0.3% к предыдущему месяцу), объем экспорта – 180.4 млрд долл. (+1.4%). При этом в годовом исчислении импорт в США в сентябре с.г. вырос на 11.9%, а экспорт - на 15.9%. Комментарий эксперта: неожиданное сокращение дефицита может привести к пересмотру роста ВВП за третий квартал в сторону повышения. Заявки на пособие по безработице Количество американцев, впервые обратившихся за пособием по безработице, снизилось на прошлой неделе на 10 тыс. – до 390 тыс., минимальной отметки за последние 7 месяцев, говорится в отчете министерства труда США. Согласно пересмотренным данным, неделей ранее количество обращений составляло 400 тыс., а не 397 тыс., как сообщалось прежде. Между тем эксперты, опрошенные агентством Bloomberg, ожидали роста числа заявок за неделю, завершившуюся 5 ноября, на 3 тыс. с ранее объявленного уровня предыдущей недели - до 400 тыс. Число продолжающих получать пособие по безработице американцев за неделю снизилось на 92 тыс. – до 3.615 млн человек с пересмотренных 3.707 млн неделей ранее. Экономисты ожидали снижения этого показателя на 3 тыс. - с объявленных ранее 3.683 млн до 3.680 млн. Комментарий эксперта: снижение количества безработных – хороший сигнал для потребительского рынка, который может получить стимул, прежде всего, в виде покупок на рынке жилья. |

| ЗАО ИФК СОЛИД |

11.11.2011, 12:13 11.11.2011, 12:13

Сообщение

#199

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Российский рынок рискует закрыть вторую неделю подряд падением. Внешние рынки также не торопятся активно отыгрывать провал середины недели, так как огромный груз долговых проблем в Европе остается неподъемным для решений политиков. Рискованные активы также умерили свой рост, а рубль продолжает демонстрировать чудеса волатильности на фоне слабого инвестиционного интереса к российским активам. К 16:00 мск индекс ММВБ снижался на -0,76% до 1478,26, а RTS на -0,68% до 1519,25. Российский рынок начал день ростом и отметился на 1498 ММВБ, но, как мы и предполагали в утреннем обзоре, лишь для того, чтобы началась фиксация прибыли. Спекулянты активно закрывали длинные позиции, что привело рублевый индекс к отметке 1464. При этом в Европе наблюдался рост, а цены на нефть и металлы преимущественно подрастали. Собственных корпоративных новостей нет, но можно отметить повышенную активность в СМИ при обсуждении проблематики вступления РФ в ВТО. Для многих компаний данное вступление может привести к потери доли рынка внутри страны, что не стыкуется с позитивными прогнозами на рост российских индексов. «Голубые фишки» торговались на уровне рынка: «Газпром» -0,37%, «Роснефть» -1,35%, «ЛУКОЙЛ» -2,33%, ГМК «Норникель» -0,98%, «Северсталь» -1,27%, «Сбербанк» +0,04%, «ВТБ» -0,85%, «ИРАО» -0,72%. Из прочих историй можно отметить: «Иркутскэнерго» +3,13%, «Система» +2,46%, «ФСК ЕЭС» +1,82%, а также «Восточная энергетическая компания» -2,2%, «Магнит» -1,43%, «ПИК» -1,41%. Технически, закрытие дня ниже уровня 1500 будет означать закрытие недели в минусе. Это будет вторая подряд падающая неделя, что сформирует двойную вершину на недельном графике. При общем желании поучаствовать в новогоднем ралли этот факт нельзя игнорировать. С фундаментальной стороны, европейский долговой кризис еще далек от разрешения, тем более, что ЕЦБ уклоняется от прямого принятия программ количественного смягчения, что могло бы стать поводом для взрывного роста. Российский рубль начал день с ослабления против доллара, но затем отыграл потери. Впрочем, пока хорошие новости для российской валюты приходят лишь с рынка нефти, где котировки Brent удерживаются выше $110 за баррель. Таким образом, средняя цена за баррель Urals в текущем году будет рекордной за всю историю. Тем не менее, данный факт пока не привлекает международных инвесторов. По данным EPFR, на неделе, завершившейся 9 ноября, чистый приток средств в фонды, ориентированные на активы РФ и СНГ, составил всего $1,7 млн. против притока в $56 млн. неделей ранее. Вероятно, что при ситуации неопределенности в Европе инвесторы не спешат вкладываться в один из самых рискованных активов, тем более, что российский рынок имеет ряд серьезных политических рисков, связанных с грядущими выборами в Думу и на пост президента. К 16:00 мск доллар слабел к рублю на -0,11% до 30,525, а евро укреплялся на 0,5% до 41,677. Оптимизм на европейских площадках резко вырос после открытия торгов, но столь же стремительно рассеялся. Позитивные ожидания связаны с голосованием в итальянском сенате по вопросу сокращения бюджетных расходов. Кроме того, доходности по итальянским облигациям резко пошли вниз, но случилось это при непосредственном участии ЕЦБ. В начале торгов доходность по 10-летним бондам снижалась до 6,6%. В Греции коалиционное правительство возглавит Лукас Пападемос, а в Италии ожидается, что новое правительство, после отставки Сильвио Берлускони, поведет за собой опытный экономист Марио Монти. Однако позитивная картина портится тем, что спекулянты ожидают продолжения атак на долговые рынки, включая Францию. Бывший премьер-министр Великобритании Гордон Браун полагает, что Франция подвергнется атакам спекулянтов в ближайшие недели, что делает необходимым скорейшее принятие строгого бюджета, который позволит сократить дефицит до 3% уже к 2013 г. Весьма интересные данные поступили из Великобритании. Базовый индекс отпускных цен производителей (без учета сезонности) снизился за октябрь на -0,1%. Впрочем, статистика мало интересует спекулянтов. Более серьезной проблемой остается долговой рынок и принуждение ЕЦБ к использованию печатного станка. По мнению президента Португалии, ЕЦБ способен остановить кризис через нелимитированные покупки облигаций проблемных стран. Однако против этого выступают Германия, Голландия и некоторые другие страны, где высок уровень сбережений граждан. К 16:00 мск британский FTSE 100 подрастал на +0,6%, а германский DAX 30 на +1,03%. Ситуация на рынке сырья немного ухудшилась по сравнению с утренними часами. Рост в меди почти полностью истощился. Серебро, как рискованный инструмент ушло в минус. К 16:00 мск Brent +0,05% $113,77, WTI +0,46% $98,23, медь +0,38%, никель +0,27%, золото +0,35%, серебро -0,36%. На вечер остается немного статистики из США: в 18:55 предварительное значение индекс потребительской уверенности Университета Мичигана за ноябрь. Внешний фон на вечерний отрезок торгов нейтральный. Нефть стабильна, медь в легком плюсе, сырьевые валюты стабильны против доллара США, а европейские индексы растут. Тем не менее, российский рынок не стремится показать какой-либо выдающийся рост. Вероятно, что сдержанность связана с вмешательством маркетмейкеров, которые пытаются удержать рынок перед экспирацией промежуточных опционов по фьючерсу РТС. Вероятно, что вечерний отрезок вновь будет более волатильным, но вряд ли это приведет индекс ММВБ к закрытию недели в плюсе. |

| ЗАО ИФК СОЛИД |

14.11.2011, 12:46 14.11.2011, 12:46

Сообщение

#200

|

Группа: Активный участник Сообщений: 323 Регистрация: 27.5.2011 Пользователь №: 5 240 Спасибо сказали: 0 раз(а) |

Вечерний обзор.

Рынки отыграли итальянский позитив и вновь ждут новых идей. Рискованные активы умерили свой утренний рост к доллару. Статистика по еврозоне вышла хуже ожиданий. К 16:00 мск индекс ММВБ подрастал на +0,43% до 1491,42, а RTS снижался на -0,01% до 1530,56. Утро на российском рынке выдалось позитивным. Индекс ММВБ к полудню добрался до 1511 пунктов, где вновь начались продажи. До старта торгов в Европе росту российских акций способствовала нефть и промышленные металлы, но оптимизм довольно быстро ослаб. Из корпоративных новостей можно отметить: выручка «Татнефти» выросла за девять месяцев текущего года на 25,3% до 229,46 млрд рублей. «Голубые фишки» торгуются разнонаправленно, но по некоторым бумагам есть неплохой рост: «Газпром» +0,5%, «Роснефть» +1%, «ЛУКОЙЛ» -0,23%, «СургутНефтеГаз» +1,3%, ГМК «Норникель» +0,16%, «Северсталь» +0,15%, «Сбербанк» -0,37%, «ВТБ» +1,17%, «ИРАО» -0,51%. Из прочих историй можно выделить: ОГК-1 +4,85%, МТС +2,94%, «7 Континент» +2,37%, а также «Иркутскэнерго» -2,67%, «Полюс Золото» -1,4%, «Магнит» -1,1%. Технически, рынок остается в торговом диапазоне 1460-1530, из которого сможет выйти только при наличии сильных идей. Однако пока отсутствуют сильные сигналы на рост или падение. Консолидация между крайними точками 1440-1550 длится уже около трех недель, что делает вероятным сильный выход в какую-либо сторону. Недельный график намекает на коррекцию, но ближе к декабрю может усилиться оптимизм, связанный с традиционным ожиданием Рождественского ралли. Российский рубль начал утро укреплением против доллара, затем ушел в минус, но к середине торговой сессии вновь предпринимает попытки усилить свои позиции. В пользу покупки российской валюты говорит нефть, которая торгуется на уровне $113-$114 за баррель Brent. Кроме того, на межбанковском рынке немного выросли ставки по однодневным кредитам в рублях. Однако ситуация на европейском финансовом рынке продолжает оставаться сложной, а рост ставок LIBOR в долларах продолжается, что явно противоречит покупке рискованных активов, включая рубль. К 16:00 мск доллар укреплялся к рублю на +0,29% до 30,53, а евро слабел на -0,05% до 41,72. Европейский оптимизм связан с политическими событиями в Италии. Марио Монти получил должность премьер-министра и приступил к формированию антикризисного кабинета. Доходности по итальянским 10-летним облигациям продолжили снижаться и достигли 6,4%. Впрочем, новое размещение облигаций со сроком погашения в сентябре 2016 г. оказалось неудачным. Доходность составила 6,29% при 5,32% на предыдущем аукционе. Поэтому оптимизма хватило лишь на начало торгов, а затем рынки постепенно вернулись к уровням закрытия в пятницу. Под давлением оказались акции компаний, связанных с производством автомобилей. Промышленное производство в еврозоне выросло в годовом выражении на 2,2% при ожиданиях 3,3%, а вот в месячном выражении сократилось на -2,0% при ожиданиях -2,2%. ВВП Португалии в III квартале сократился на -1,7% по сравнению с III кварталом 2010 г. В остальном торги в Европе проходили спокойно, но на рынке преобладали продавцы. К 16:00 мск британский FTSE 100 снижался на -0,6%, а германский DAX 30 на -0,95%. К полудню в Европе котировки нефти начали склоняться к падению на фоне укрепляющегося доллара. Ситуация в Ливии пока не принесла дополнительных сюрпризов, поэтому спекулянты ориентировались на традиционные индикаторы, среди которых доллар играет одну из важнейших ролей. Рост промышленных металлов также замедлился, а золото даже ушло в минус на дефиците ликвидности. К 16:00 мск Brent -0,72% $113,34, WTI -0,94% $98,06, медь +1,4%, никель +0,88%, золото -0,59%, серебро -1,14%. На вечер нет значимой статистики, поэтому рынки продолжат реагировать на заявления и прочие новости. Внешний фон заметно ухудшился по сравнению с утренними часами. Нефть ушла в минус, промышленные металлы умерили свой рост, а европейские индексы вышли на красную территорию. Вероятно, что вечерний отрезок торгов на российском рынке окажется достаточно нервным, что стало уже традицией. Индексы могут уйти в минус относительно закрытия пятницы. Торгуем «классику» Акция: Северсталь ао, 60 мин. Фигура: Консолидация Бумага продолжает торговаться в боковом канале после сильного краткосрочного роста от 320 р. Консолидация немного затягивается. Фигура выглядит как прямоугольный флаг, но размер фигуры великоват, по сравнению с предыдущим движением, но функционал на продолжение роста вполне может оставаться. Тем более, что верхняя граница совпадает с круглым уровнем, прорыв которого вверх может усилить рост.  |

|

|

Текстовая версия | Сейчас: 11.8.2025, 13:48 |