Здравствуйте, гость ( Вход | Регистрация )

|

| stormgain |

22.3.2024, 10:44 22.3.2024, 10:44

Сообщение

#761

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

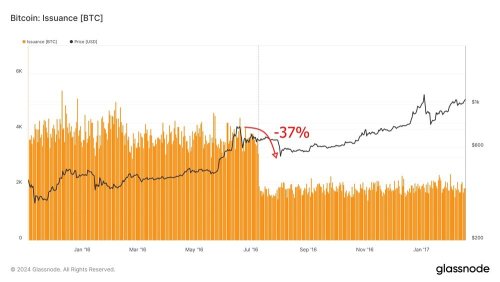

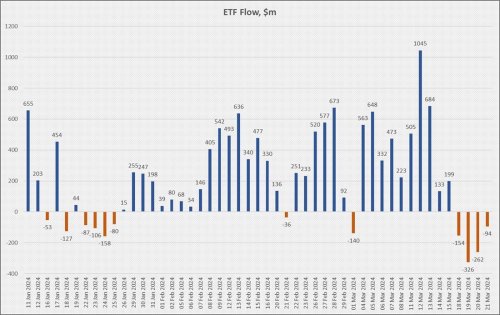

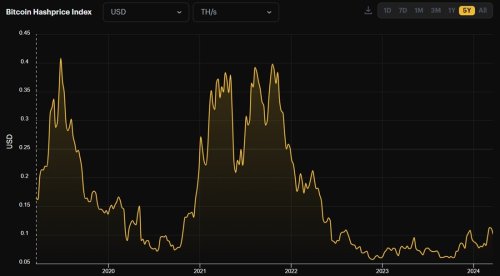

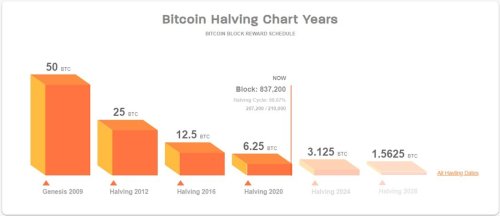

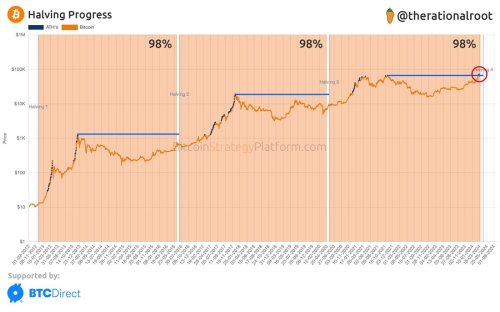

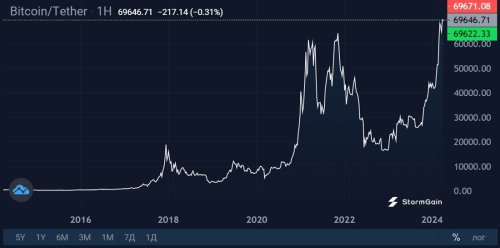

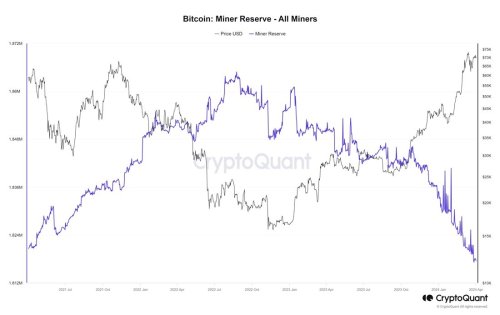

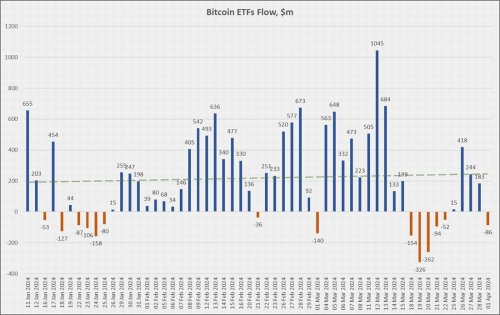

Вероятность падения Bitcoin после халвинга При оценке влияния халвинга на Bitcoin большинство аналитиков опираются на возникновение дефицита, который приводит к безусловному росту цены. Мы же перечислим несколько доводов, почему первая реакция может быть негативной. Статистика В одном случае из трех, после халвинга 2016 года, Bitcoin скорректировался более чем на 30%. Значимых факторов для крупной распродажи не было, коррекция стала реализацией поговорки «покупай слухи, продавай факты». С начала 2016 года цена выросла на 75%, а после халвинга от локального максимума она за два месяца упала на 37% до $470.  Источник изображения: glassnode.com В этом году цена выросла на 74%, что аналогичным образом побуждает ряд игроков зафиксировать прибыль. В последний раз принцип «покупай слухи, продавай факты» был реализован на одобрении спотовых ETF: цена скорректировалась на 21% до $38,5 тыс.  Источник изображения: криптовалютная биржа StormGain Компенсация халвинга Отличие же данного четвертого халвинга от предыдущих заключается как в преждевременном достижении исторического максимума, так и в появлении «Bitcoin-пылесоса» в лице ETF. Халвинг представляет собой окончательное сокращение поступающего предложения, а вот инвесторы ETF точно так же, как и прочие участники рынка, подвержены эмоциям. Сейчас они аккумулировали Bitcoin на $11,3 млрд, предвосхитив предстоящий дефицит и обеспечив рост до нового максимума. Но что будет с ценой, если фонды начнут активно разгружать запасы? В таком случае они компенсируют практически весь позитив от халвинга в кратко- и среднесрочной перспективе. Цена уже испытывает давление, поскольку киты, майнеры и долгосрочные держатели фиксируют прибыль, а спотовые ETF четвертый день подряд демонстрируют чистый отток. Это отличные предпосылки для продолжения коррекции.  Источник изображения: инфографика StormGain Влияние майнеров В этот раз конкурентная борьба среди майнеров находится на беспрецедентно жестком уровне, где почти треть хешрейта сети обеспечивают публичные майнинг-компании. Чтобы оценить всю серьезность ситуации, достаточно взглянуть на доходность с терахеша мощности, которая все сильнее отстает от цены.  Источник изображения: hashrateindex.com Если коррекция затянется, большинство майнеров из-за падения доходов от халвинга нарастят продажи запасов, объем которых аналитическим агентством CryptoQuant оценивается в 1,8 млн BTC или $119 млрд. Даже десятая часть, отправленная на рынок, окажет существенное негативное влияние. Вывод Халвинг, безусловно, имеет долгосрочный позитивный эффект, сокращая поступление свежего предложения. Но в первые за ним месяцы реакция рынка может оказаться негативной, а при реализации всех перечисленных рисков цена способна откатиться до $45 тыс. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

25.3.2024, 8:49 25.3.2024, 8:49

Сообщение

#762

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

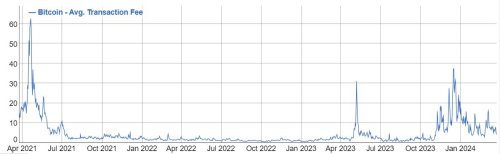

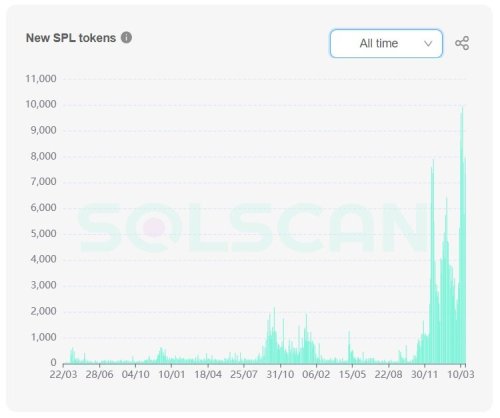

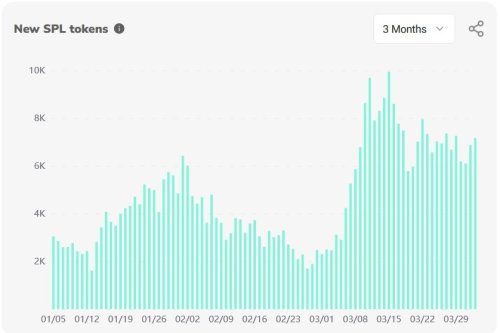

Avalanche: поворот не туда Каждая из сетей, поддерживающих смарт-контракты, ищет свою нишу. Например, Polkadot делает ставку на разработчиков, создавая удобную и функциональную среду на основе парачейнов. Ripple технологию распределенного реестра переносит в традиционные финансы, предлагая правительствам услугу создания цифровой валюты (CBDC) под ключ. Avalanche же выбрала спорный путь, акцентируя внимание на мемкоинах. К мемкоинам неоднозначное отношение сложилось даже в криптопространстве, не говоря о регуляторах, которые запретили оборот этих монет в отдельных странах. Все дело в отсутствии полезной нагрузки и высокой доли спекулятивного интереса. К тому же бум на мемкоины способен перегрузить одни сети, а в других вызвать значительный рост комиссии. Так, из-за появления ординалов (протокол позволяет чеканить и обменивать квазитокены) в сети Bitcoin средняя комиссия за транзакцию подскочила с $2 до $31 в мае и до $37 в декабре.  Источник изображения: bitinfocharts.com В Solana ажиотаж вокруг мемных монет дошел до того, что с декабря в день чеканится по несколько тысяч новых токенов. Поначалу пользователи сталкивались с задержками в обработке транзакций, а 06 февраля блокчейн и вовсе остановился на 5 часов.  Источник изображения: analytics.solscan.io Большинство сетей рассматривают подобные всплески, как неизбежное зло, называя происходящее стресс-тестом. В Avalanche же решили открыть двери мемкоинам, поощряя пользователей за активность и приобретая монеты для собственного фонда в рамках программы Culture Catalyst. "Мы отмечаем, что монеты-мемы, как правило, имеют высокую ценность из-за вовлеченности, духа сообщества и культуры. Это выходит за рамки юмора и вирусности, которые они воплощают". Для поощрения пользователей на прошлой неделе команда выделила $1 млн, который согласно сложной схеме бонусов будет начислен за активность со следующими монетами: COQ, KIMBO, NOCHILL, GEC, TECH, HUSKY, MEOW, KONG, MEAT, KINGSHIT (подробно об условиях). Неоднозначность политики Avalanche заключается в том, что многими криптоучастниками (если не большинством) подобные активы характеризуются не иначе как «shitcoins». Например, для попадания в список Culture Catalyst возрастной лимит ограничен всего неделей (полный список требований). Очевидно, что Avalanche подобными программами пытается дотянуться до показателей Solana. Однако по количеству активных адресов сеть демонстрирует снижение, по сравнению с предыдущим годом.  Источник изображения: avax.network А покупка квазитокенов за счет средств фонда в долгосрочной перспективе закладывает бомбу под устойчивость базового токена AVAX, поскольку в основной своей массе они терпят фиаско.  Источник изображения: криптовалютная биржа StormGain В этом году AVAX вырос всего на 42%, уступая в динамике и Solana, и Ethereum. Если разработчики продолжат акцентировать усилия на мемных проектах, высока вероятность увеличения появившегося разрыва. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

26.3.2024, 12:11 26.3.2024, 12:11

Сообщение

#763

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

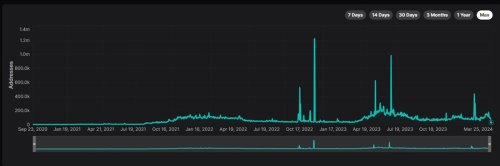

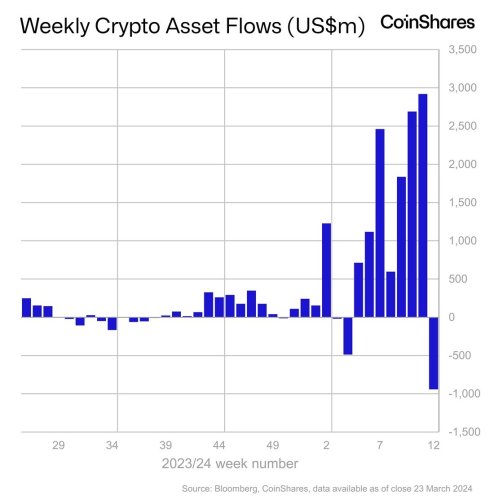

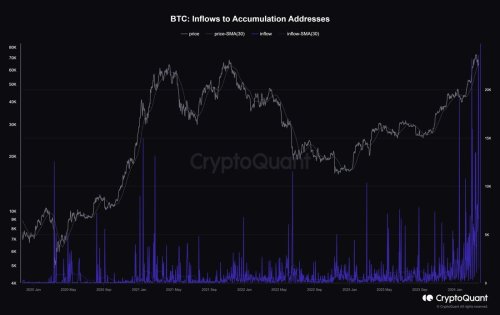

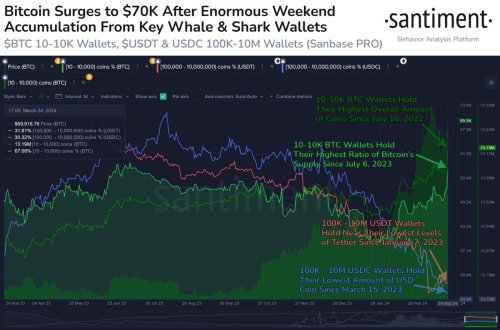

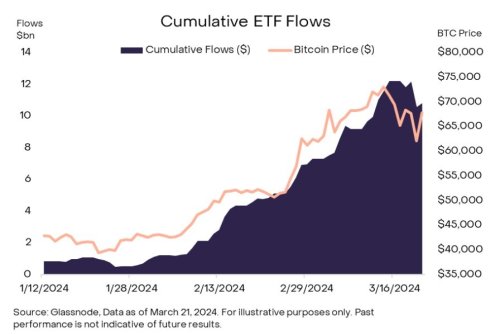

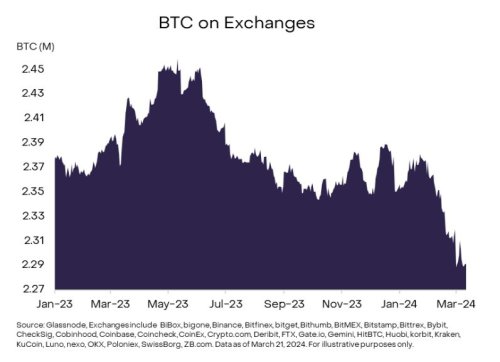

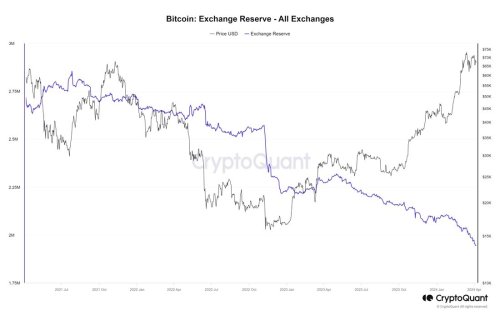

Объемы накопления Bitcoin на новом максимуме Прошлая неделя ознаменовалась рекордным чистым оттоком из биржевых фондов в $942 млн, где на Bitcoin пришлось 96%. Аналитики JPMorgan в записке инвесторам от 21 марта сообщили о перекупленности криптовалюты и риске продолжения коррекции.  Источник изображения: coinshares.com На отток инвесторов наложилось желание долгосрочных держателей, китов и майнеров зафиксировать прибыль в марте после обновления ценового рекорда.  Источник изображения: криптовалютная биржа StormGain Однако к концу прошлой недели настрой резко изменился, и если криптофонды продолжали демонстрировать совокупный отток, то криптовалютные биржи столкнулись с увеличением вывода монет на холодные кошельки. Это один из признаков нежелания участников рынка расставаться с монетами по текущим ценам. Так, отток из Coinbase резко ускорился в марте, сократив резервы криптобиржи до 344,9 тыс. BTC (без учета институциональных активов). Это уровень 2015 года. Общие резервы по всем криптобиржам также перешли к снижению после роста в начале месяца. Сейчас показатель составляет 1,98 млн BTC.  Источник изображения: cryptoquant.com Но ярче всего ходлинг проявился в адресах накопления, установив рекорд притока 22 марта в 25,3 тыс. BTC. Признаки адресов накопления (адреса майнеров и криптобирж исключены): - Отсутствие исходящих транзакций; - Более двух входящих транзакций; - Последняя активность не позднее семи лет; - Баланс свыше 10 BTC.  Источник изображения: cryptoquant.com Если же говорить в разбивке по когортам, то киты и акулы вернулись к накоплению Bitcoin. А в стейблкоинах, напротив, зафиксирована значительная потеря резервов с их стороны.  Источник изображения: twitter.com/santimentfeed В феврале импульс цене придал значительный приток средств в спотовые ETF, который угас к середине марта. При этом значительной распродажи не произошло, так как остальные участники рынка быстро перешли от фиксации прибыли к накоплению монет.  Источник изображения: инфографика StormGain Несмотря на «преждевременное» достижение ценой исторического максимума, большинством криптоэнтузиастов вероятность дальнейшего роста оценивается высоко. Основатель Skybridge Capital Энтони Скарамуччи дал инвесторам любопытный совет, как бороться с нервозностью из-за скачков цен: «Ведите себя так, как будто вы мертвы, и не продавайте Bitcoin». Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

27.3.2024, 12:12 27.3.2024, 12:12

Сообщение

#764

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

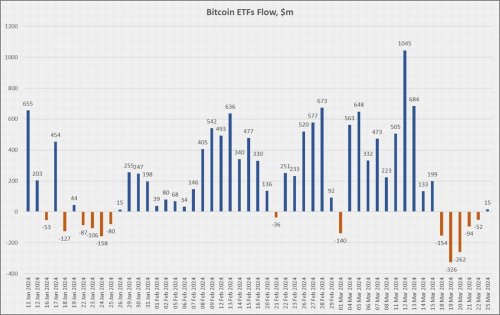

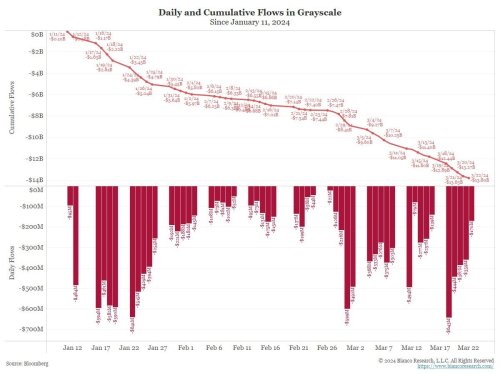

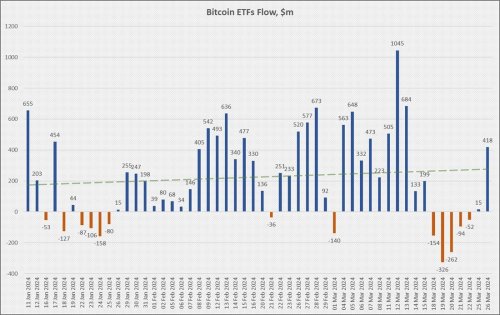

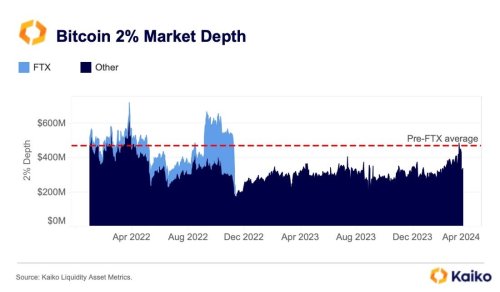

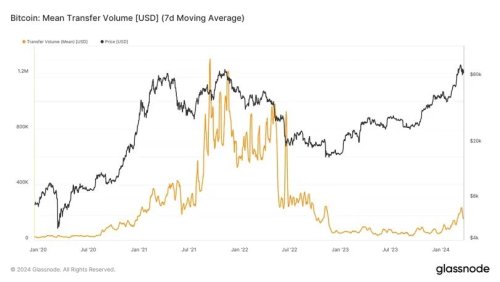

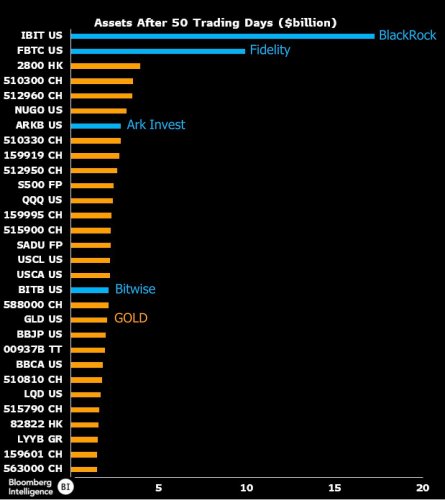

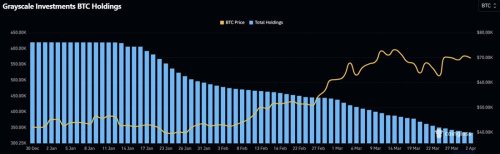

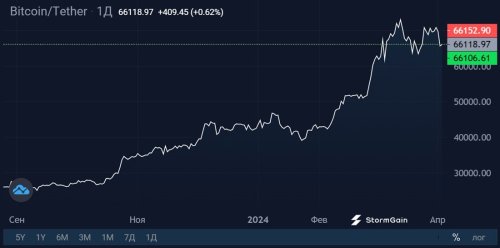

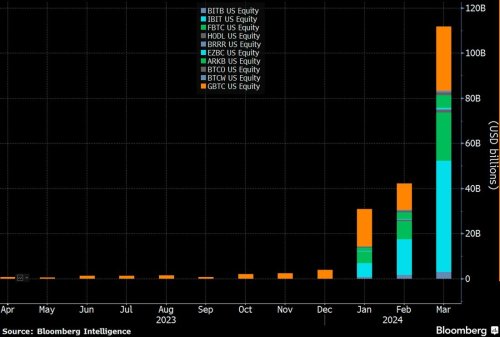

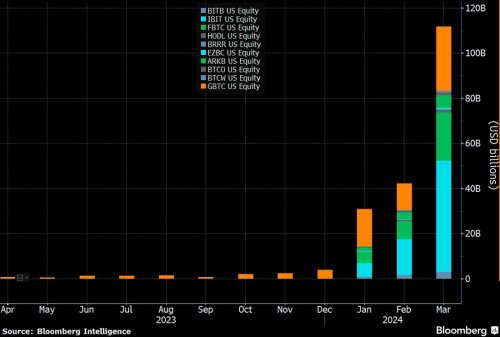

Аргументы предстоящего штурма Bitcoin $80 тыс. Вчера в поддержку продолжения роста мы приводили действия акул и китов, которые вернулись к накоплению монет. Сегодня рассмотрим еще ряд аргументов, намекающих на установление нового ценового рекорда. Криптофонды На прошлой неделе спотовые ETF показали чистый отток в $888 млн. Причиной явились увеличение вывода из фонда Grayscale из-за высокой комиссии за управление и снижение притока в остальные фонды.  Источник изображения: twitter.com/biancoresearch Однако вчера интерес к Bitcoin со стороны покупателей ETF вернулся с новой силой с показателем в $418 млн. Это значительно лучше среднего значения в $225 млн. Большинство аналитиков считают, что тенденция со временем усилится, поскольку институциональные игроки еще не подключились к торговле новыми инструментами, а основной поток средств идет со стороны розничных инвесторов.  Источник изображения: инфографика StormGain Низкая активность на спотовом рынке Основные баталии между быками и медведями проходят на рынке производных контрактов, доля которого в общем объеме торгов составляет 70%. Глубина рынка (объем размещенных ордеров по обе стороны от цены) по Bitcoin наконец приблизилась к докризисному уровню.  Источник изображения: kaiko.com А вот из тех, кто непосредственно владеет Bitcoin, желающих расстаться с монетами по текущим ценам по-прежнему мало. Наглядно это демонстрирует объем переводов внутри сети. Если в предыдущем бычьем цикле он превышал $1 млн в среднем за неделю, то сейчас не дотягивает и до $200 тыс.  Источник изображения: glassnode.com Отсутствие реакции на негатив Институционализация Bitcoin оказалась прививкой против проблем отдельных участников рынка. Арест топ-менеджеров Binance в Нигерии и вчерашнее обвинение Министерством юстиции США криптобиржи и руководителей KuCoin (годовой оборот превышает $1 трлн) в уголовных преступлениях не отразились на цене.  Источник изображения: криптовалютная биржа StormGain Теперь Bitcoin в первой экономике мира является инвестиционным активом и товаром, доступ к которому инвесторы могут получить через лицензированные биржевые продукты. Благодаря этому связь с криптобиржами оказалась более опосредованной. Долгоиграющие факторы ФРС на последнем заседании подтвердила намерение снизить ставку на 0,75% в три захода в текущем году, первая корректировка может состояться уже в июне. Это приведет к снижению спроса на гособлигации и повысит интерес к рисковым активам, таким как Bitcoin.  Источник изображения: twitter.com/EricBalchunas В середине марта JPMorgan сообщили, что с поправкой на волатильность Bitcoin уже превосходит золото в портфелях инвесторов в 3,7 раза. Наглядно это демонстрирует превосходство двух Bitcoin-ETF над золотым (и любым другим) фондом по объему инвестиций за первые 50 дней торгов с момента запуска. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

1.4.2024, 8:12 1.4.2024, 8:12

Сообщение

#765

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

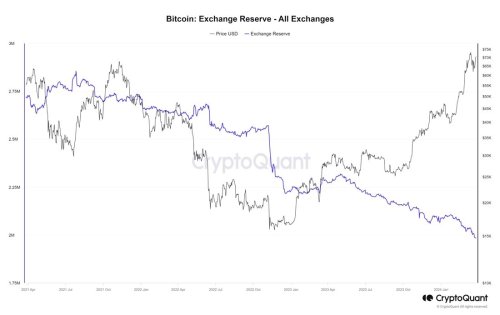

Противоречивый халвинг До халвинга остается около 20 дней, когда чеканка монет сократится вдвое до 3,125 BTC за блок. В годовом выражении при $70 тыс. за BTC это составит уменьшение притока на $11,5 млрд.  Источник изображения: coinwarz.com Халвинг обусловливает долгосрочный рост цены и привязку Bitcoin к четырехлетним циклам. Эмиссия сокращается каждые 210 тыс. блоков или раз в четыре года. В предыдущие циклы обновление ценового рекорда происходило после халвинга, в этот раз – до.  Источник изображения: twitter.com/therationalroot Причиной тому стали спотовые ETF, создавшие значительный перевес в пользу спроса. На текущий день они аккумулировали криптовалюту на $12 млрд, что уже превосходит годовое влияние предстоящего халвинга на рыночный баланс. Наглядно их влияние иллюстрирует следующий график:  Источник изображения: grayscale.com Если криптофонды продолжат с той же скоростью покупать Bitcoin, то после халвинга рынок ждет шок предложения. Возникнет дефицит, который подтолкнет цену к шестизначному уровню уже в этом году.  Источник изображения: криптовалютная биржа StormGain По крайней мере, сейчас все идет к тому: киты и акулы вернулись к накоплению, активность на спотовом рынке остается низкой, а предложение Bitcoin на криптобиржах достигло пятилетнего минимума. Желающих избавиться от монет по текущим ценам становится все меньше.  Источник изображения: grayscale.com Но инвесторы должны быть бдительны. Халвинг является безоткатной процедурой, а вот покупатели ETF могут перейти к распродажам в любой момент. Одним из возможных триггеров для коррекции способен стать тот же халвинг. Падение доходов вынудит часть майнеров распродать запасы, общий объем которых оценивается в 1,8 млн BTC или $125 млрд.  Источник изображения: cryptoquant.com Если к ним присоединятся киты, разыгрывая сценарий «покупай слухи, продавай факты», то возникнет коррекция. Ее сила и продолжительность будут зависеть от стойкости инвесторов ETF и способности майнеров оперативно перестроиться под новые реалии. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

2.4.2024, 8:45 2.4.2024, 8:45

Сообщение

#766

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

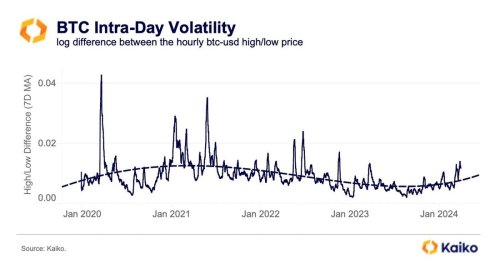

Bitcoin обогнал по волатильности Ethereum По мере приближения к халвингу растет нервозность инвесторов. В этот раз она усиливается ранним обновлением исторического максимума, чего не наблюдалось в предыдущие четырехлетние циклы. В результате 30-дневная реализованная волатильность Bitcoin достигла 60%, значительно обогнав Ethereum.  Источник изображения: kaiko.com Достижение ценой района $70 тыс. подтолкнуло ряд долгосрочных держателей (LTH) к фиксации прибыли. На пике реализованная прибыль составляла свыше $2 млрд в сутки, треть из которых пришлась на инвесторов Grayscale (отток из фонда сохраняется из-за высокой комиссии за управление).  Источник изображения: coinglass.com По мере того, как LTH фиксировали прибыль, краткосрочные держатели (монеты без движения менее 155 дней), напротив, наращивали позиции. В первую очередь это относится к созданным с нуля спотовым ETF в США (фонд Grayscale был преобразован из трастового). Именно это обстоятельство поддерживало цену в районе $70 тыс., позволяя LTH разгрузить запасы.  Источник изображения: криптовалютная биржа StormGain Особенностью же притока в ETF является преобладание розничных инвесторов, о чем в марте сообщил глава отдела цифровых активов Goldman Sachcs Мэтью Макдермотт. Эта группа участников сильнее подвержена эмоциям и не опирается на долгосрочные тенденции при планировании, как это делают институциональные инвесторы. Как результат, растет волатильность, а цена все сильнее реагирует на приток средств в ETF. На позапрошлой неделе чистый отток составил $888 млн, а Bitcoin просел на 3% до $65 тыс.; на прошлой неделе он сменился притоком на $860 млн, а Bitcoin вырос на 7% до 70 тыс. Сейчас по ETF вновь наблюдается отток, цена снижается.  Источник изображения: инфографика StormGain Поскольку у LTH по-прежнему сохраняется интерес к фиксации прибыли и к ним после халвинга, вероятно, присоединятся майнеры из-за падения доходов, цена будет всё болезненнее реагировать на отток из ETF.  Источник изображения: kailko.com Внутридневная волатильность Bitcoin также растет, а резкие падения цены могут вызвать панику среди покупателей ETF ввиду отсутствия опыта работы с криптовалютами. Все это способно привести к резким ценовым всплескам в апреле. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

3.4.2024, 9:44 3.4.2024, 9:44

Сообщение

#767

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

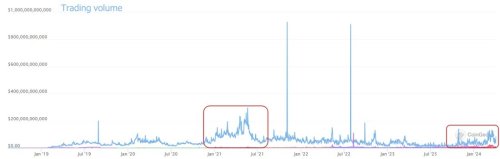

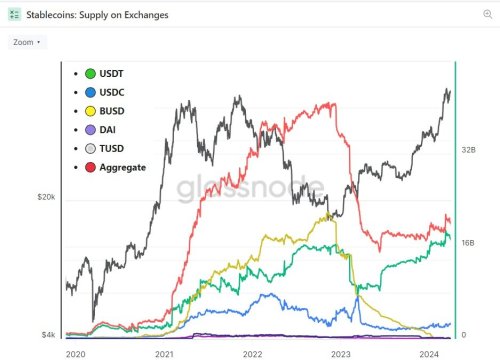

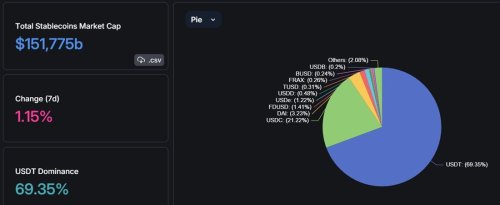

Стейблкоины теряют позиции Доля стейблкоинов на криптовалютном рынке продолжает сокращаться, достигнув в марте 5,8%. Это самое низкое значение с ноября 2021 года. По обороту они также значительно отстают от предыдущего бычьего забега, набрав в феврале $1 трлн.  Источник изображения: coingecko.com Первая причина в отставании сектора заключается в запуске спотовых ETF в США. Трейдеры популярных торговых платформ получили доступ к волатильности Bitcoin, минуя криптобиржи.  Источник изображения: криптовалютная биржа StormGain На криптобиржах, как правило, базовой валютой для расчетов по сделкам служат стейблкоины, а у лицензированных брокеров – фиатная валюта. В марте оборот по ETF установил новый рекорд в $111 млрд.  Источник изображения: twitter.com/EricBalchunas Вторая причина заключается в падении доверия к эмитентам стейблкоинов. В мае 2022 года рухнул третий по капитализации UST (проект Terra), в феврале 2023 года после получения досудебной претензии эмитент BUSD отказался от дальнейшей чеканки, а в следующем месяце USDC от Circle был на грани фола из-за лопнувшего в США банка с резервами. Наглядно влияние этих событий на настроения инвесторов отражает объем предложения стейблкоинов на криптобиржах (данные по блокчейну Ethereum):  Источник изображения: glassnode.com При этом доля USDT выросла до 70%, а капитализация – до $105 млрд.  Источник изображения: defillama.com Это значительно повышает системные риски, поскольку у сообщества нет достоверных сведений ни об используемых банках, ни о качестве резервов. В финансовых сводках Tether (не являющихся аудитом) по-прежнему числятся «прочие инвестиции» и «займы с обеспечением» совокупно на $8,5 млрд. Балансы компании настолько непрозрачны, что криптобиржа OKX со штаб-квартирой на Сейшельских островах отказалась от работы с USDT на территории ЕС из-за потенциальных претензий со стороны регуляторов. В связи с принятием закона MiCA этому примеру, вероятно, последуют и остальные операторы на территории Европы. Некоторые участники рынка называют стейблкоины оксюмороном, поскольку они не демонстрируют стабильности. Благодаря появлению таких инвестиционных продуктов, как спотовые ETF на Bitcoin, и при отсутствии жесткого регуляторного контроля доля сектора, скорее всего, продолжит сокращаться. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

4.4.2024, 13:08 4.4.2024, 13:08

Сообщение

#768

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

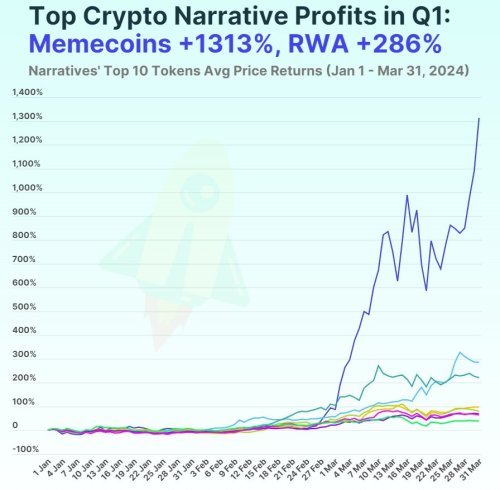

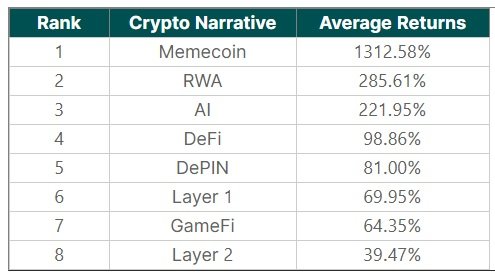

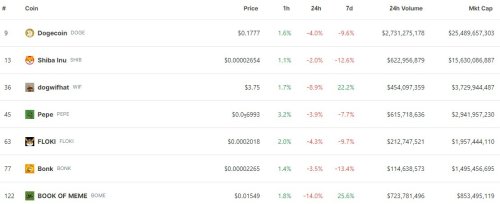

Стоит ли инвестировать в сверхприбыльные мемкоины? Портал CoinGecko сравнил криптоинструменты по темпам роста, в подборку вошли следующие группы: - Мемкоины или монеты-шутки, которые не несут полезной смысловой нагрузки; - RWA – криптоверсии реальных финансовых активов, таких как золото или облигации; - AI – токены платформ, работающих с искусственным интеллектом; - DeFi – токены платформ децентрализованных финансов; - DePIN – токены платформ, реализующих проекты физической инфраструктуры; - GameFi – токены платформ игровой индустрии; - Layer1 – монеты сетей первого уровня (Bitcoin, Ethereum, Solana etc.) - Layer2 – монеты сетей второго уровня (Arbitrum, Optimism, etc.) Среди этих групп в первом квартале с большим отрывом победили мем-монеты, в совокупности выросшие на 1313%. Второе место за RWA с 286%, а замыкают тройку токены AI с 222%.  Источник изображения: coingecko.com Несмотря на значительную прыть Bitcoin Cash (131%) и Stacks (143%), монеты сетей первого и второго уровня оказались в аутсайдерах, а их темпы роста меркнут, по сравнению с лидерами мем-монет Brett (7728%) и Dogwifhat (2721%).  Источник изображения: coingecko.com Однако в исследовании Coingecko есть значительное допущение: в анализ включены лишь первые десять крупнейших монет по капитализации на конец квартала для каждой группы. Другими словами, сотни тысяч появившихся в рассматриваемом периоде мемкоинов попросту не вошли в отчет. Так, только на блокчейне Solana в первом квартале было отчеканено около 500 тыс. квазитокенов, подавляющее большинство из которых оказалось мертворожденными. Если бы анализ велся по всем монетам представленных групп, мемкоины расположились бы на противоположном конце списка.  Источник изображения: solscan.io Мания на чеканку в попытке создать прибыльный токен достигла таких размеров, что 06 февраля Solana легла на 5 часов, а основатель сети Анатолий Яковенко в интервью Coindesk данное увлечение объяснил тем, что «некоторым людям, видимо, больше нечем заняться».  Источник изображения: криптовалютная биржа StormGain Стоит пояснить для неискушенных пользователей, что появившийся в начале 2023 года протокол Ordinals позволил чеканить NFT и квазитокены практически в любой сети. В сети Bitcoin это вызвало рост комиссии выше $30, и пользователи к ней быстро остыли. А вот Solana с издержками менее цента пришлась орде «дегенов» (прозвище любителей свежеотчеканенных мемкоинов в соцсетях) по вкусу.  Источник изображения: coingecko.com Среди всех этих мемкоинов белой вороной выделяется Dogecoin, который обладает собственным блокчейном, поддерживается майнерами, является наиболее децентрализованным и обладает самой значительной и опытной армией поклонников. Он тоже показал неплохую динамику в первом квартале, окрепнув более чем в два раза. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

5.4.2024, 15:04 5.4.2024, 15:04

Сообщение

#769

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

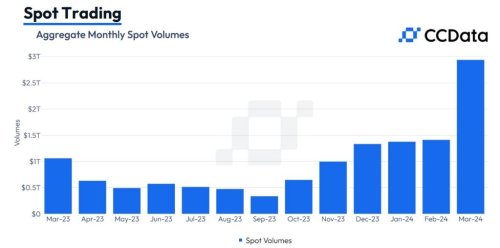

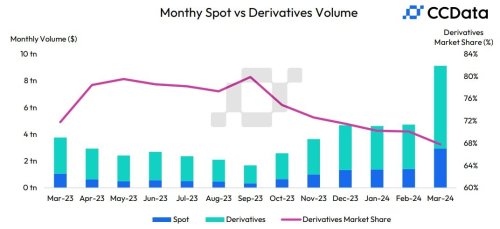

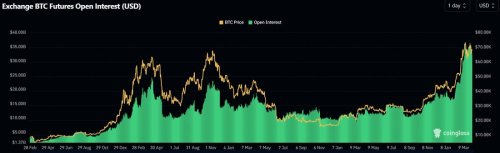

Объемы спотовой криптоторговли на трехлетнем максимуме В марте объем спотовой торговли криптовалютами подскочил на 108%, достигнув $2,9 трлн. Это лучший показатель с мая 2021 года.  Источник изображения: ccdata.io Такая активность связана с обновлением Bitcoin рекорда и притоком инвесторов, желающих поучаствовать в новом ралли.  Источник изображения: криптовалютная биржа StormGain Ведущую роль в ударном росте сыграли спотовые ETF на Bitcoin, собравшие за неполных четыре месяца инвестиций на $12,3 млрд. Торговый оборот по ним растет от месяца к месяцу, достигнув в марте $111 млрд.  Источник изображения: twitter.com/EricBalchunas Объем торговли производными контрактами также значительно вырос, набрав $6,2 трлн. По сравнению с февралем увеличение составило 86,5%. При этом доля данного сегмента снизилась до 67,8% – самого низкого уровня с декабря 2022 года.  Источник изображения: ccdata.io Рост доли спотовой торговли преимущественно обусловлен желанием инвесторов переместить криптовалюту на холодные кошельки после покупки. В результате резервы криптобирж с конца января сократились на 7,6% до 1,945 млн BTC. Это говорит об ожиданиях участниками торгов дальнейшего роста Bitcoin.  Источник изображения: cryptoquant.com Открытый интерес к Bitcoin на фьючерсном рынке 29 марта установил новый рекорд в $36,3 млрд. Примечательно, что Чикагская товарная биржа CME продолжает обгонять по показателю Binance: $11,7 млрд против $8,4 млрд, соответственно. Это говорит о возросшем интересе к Bitcoin со стороны институциональных игроков.  Источник изображения: coinglass.com Криптовалютный рынок по показателям торговой активности продолжает набирать обороты. Не исключено, что в апреле будут установлены новые рекорды в связи с реакцией рынка на халвинг и ожидаемым ростом волатильности. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

8.4.2024, 9:08 8.4.2024, 9:08

Сообщение

#770

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

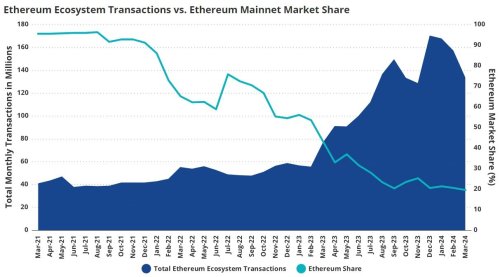

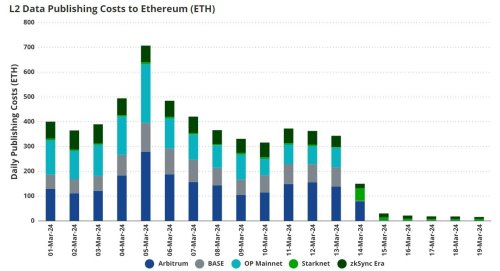

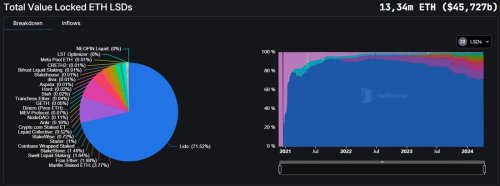

VanEck: L2 сети Ethereum достигнут $1 трлн к 2030 году Ethereum является самой безопасной и децентрализованной средой для исполнения смарт-контрактов, за что расплачивается низкой пропускной способностью и высокими комиссиями. Решая эту проблему, разработчики сделали упор на развитие сетей второго уровня L2. Эти сети быстро и дешево обрабатывают транзакции, а Ethereum используют в качестве гаранта безопасности, передавая в L1 сжатые пакеты информации (свертки). Востребованность в L2 растет от месяца к месяцу, из-за чего доля ETH в общем объеме транзакций в экосистеме Ethereum неуклонно снижается.  Источник изображения: vaneck.com Для продвижения в выбранном направлении 13 марта был осуществлен хардфорк Dencun, благодаря которому информация из L2 теперь записывается на отдельном уровне в так называемых blob-объектах. Это позволило более чем на 90% снизить комиссии в L2.  Источник изображения: vaneck.com В результате интерес к L2 за месяц взлетел до невиданных высот, и теперь одна только Base (сеть Coinbase) опережает Ethereum по количеству совершенных транзакций за последние 30 дней, увеличив число активных пользователей в марте с 19 тыс. до 171 тыс.  Источник изображения: dune.com В этом году общая стоимость сетей L2 выросла практически вдвое до $41 млрд, а инвестиционная компания VanEck прогнозирует рост показателя до $1 трлн к 2030 году. Реализация прогноза станет фактором роста для Ethereum, но заключает в себе и потенциальные риски.  Источник изображения: криптовалютная биржа StormGain В основном разработчиков беспокоит то, что сам ETH все больше используется для стейкинга: количество активных валидаторов подбирается к 1млн, а объем заблокированных ETH превысил четверть от общего предложения.  Источник изображения: validatorqueue.com Рост числа валидаторов ведет к перегрузке сети из-за увеличения сообщений, а рост монет в стейкинге влечет за собой системные риски из-за раздутого рынка ликвидных ставок (когда взамен заблокированного ETH выдается токен той или иной платформы). Так, одна только Lido Finance в этом сегменте рынка занимает долю в 72% с общей заблокированной стоимостью в $32,7 млрд.  Источник изображения: defillama.com Развитие сетей L2 усугубляет эти проблемы, так как активность на первом уровне Ethereum снижается. Для их решения разработчики предлагают ввести ограничение доходности стейкинга при достижении порога по количеству валидаторов или заблокированных ETH. Сообщество отреагировало негативно, поскольку такой подход сильно схож с монетарной политикой центральных банков. Приемлемого же для всех решения все еще не найдено. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

|

|

Текстовая версия | Сейчас: 8.11.2024, 5:04 |