Здравствуйте, гость ( Вход | Регистрация )

|

| stormgain |

17.5.2024, 10:34 17.5.2024, 10:34

Сообщение

#781

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

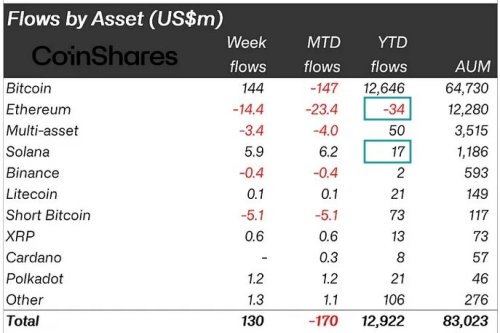

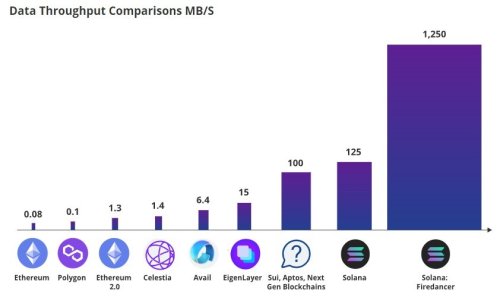

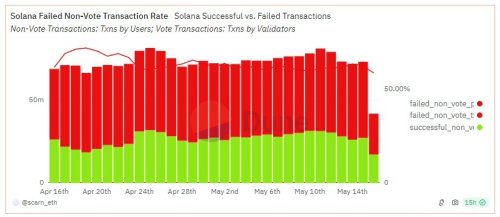

Solana метит в ТОП-3 «Убийца Ethereum» приступил к реализации потенциала, обогнав главного конкурента по обороту стейблкоинов и проявляемому интересу со стороны институционального капитала. Единственным препятствием на пути к росту остаются сбои и высокая доля неудачных транзакций. С декабря Solana демонстрирует активный рост оборота стейблкоинов, который в апреле достиг $1,5 трлн. Для сравнения, за тот же период Ethereum провела $0,9 трлн, а Tron – $0,4 трлн.  Большую часть из оборота обеспечили арбитражные боты, что не умаляет успехов Solana на поприще финансового оператора. В 2023 году совместно с VISA блокчейн запустил пилотный проект по межбанковскому обмену в USDC, а в рамках партнерства с платформой электронной коммерции Shopify провел операций на $20 млн. Solana также обходит Ethereum по темпам внедрения в традиционную финансовую систему. Так, торговая платформа Robinhood первую программу стейкинга для клиентов запускает на Solana. Поскольку американская SEC крайне негативно настроена на пассивный доход в криптопространстве, услуга будет доступна исключительно европейским пользователям. Solana выглядит привлекательнее в глазах институциональных инвесторов: за последний год в криптофонды с ней было вложено $17 млн. Ethereum, напротив, испытал отток в $34 млн за тот же период. Отдельно заметим, что регуляторное давление в США на обе криптовалюты оказывается в равной степени: SEC и первую, и вторую называет «ценной бумагой».  Преимущество Solana заключается в высокой скорости обработки транзакций при чрезвычайно низких комиссиях. После развертывания клиент-валидатора Firedancer по пропускной способности она оставит конкурентов далеко позади. Внедрение запланировано на середину 2024 года.  Ложкой дегтя в общем благообразии остаются периодические сбои и высокий процент неудачных транзакций из-за высокой загруженности. Сейчас команда работает над их устранением, внедряя методы ранжирования транзакций и повышения комиссий при «злоупотреблении» переводами.  Если Solana удастся решить эти проблемы, ее ждет успех.  Одна из крупнейших инвестиционных компаний с $1,6 трлн активов под управлением Franklin Templeton высоко оценивает шансы Solana на достижение третьей строчки в общем рейтинге криптовалют, а VanEck ($60 млрд AUM) в базовом сценарии прогнозирует рост монеты до $335 к 2030 году. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

29.5.2024, 11:30 29.5.2024, 11:30

Сообщение

#782

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

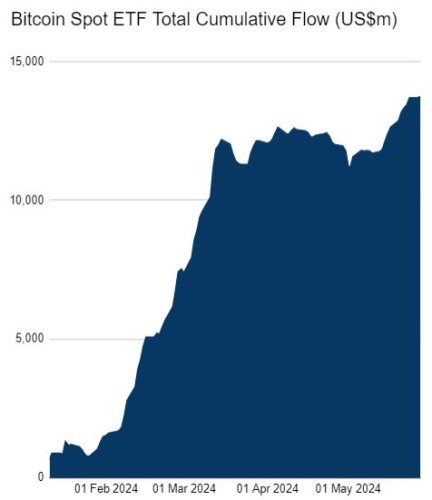

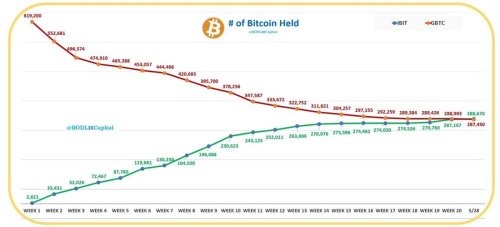

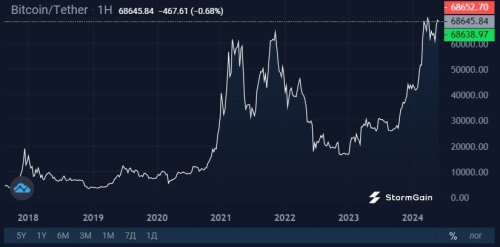

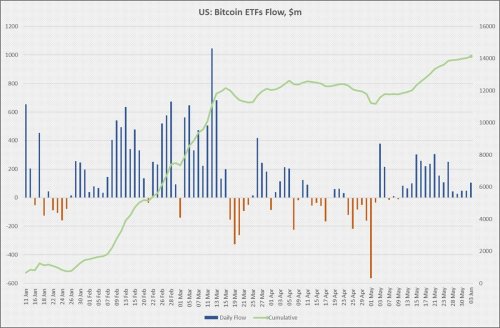

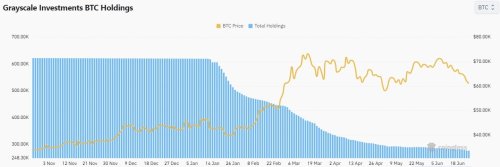

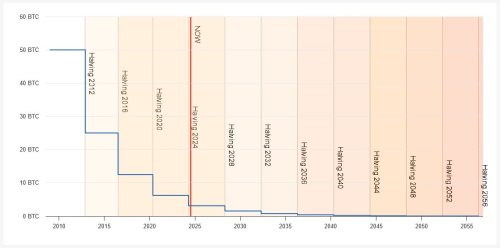

Почему Bitcoin подорожает до $150 тыс. Мы являемся свидетелями революции в финансовой отрасли, когда децентрализованная криптовалюта признается инвестиционным активом профессиональными участниками рынка и регулирующими органами, а бывший президент США включает криптоповестку в избирательную программу. Одним из ярких подтверждений признания является рост владения Bitcoin лицензированными биржевыми фондами. Сегодня их совокупный запас превышает 1 млн монет или $68 млрд. Это 5% от общего циркулирующего предложения в 19,7 млн BTC.  Среди запустивших криптофонды стран представлены Канада, Германия, Швейцария, Бразилия, Китай (Гонконг), Австралия и другие. Лидируют же США с 85% долей, где появившиеся в текущем году спотовые ETF привлекли инвестиций на $13,7 млрд. Треть от этой суммы обеспечили крупные институциональные инвесторы, чьи объемы активов под управлением стартуют от $100 млн.  Последние три недели американские фонды демонстрируют возврат к чистому накоплению, набрав инвестиций на $2,1 млрд.  Примечательно, что в ближайшие дни фонд BlackRock обгонит Grayscale, действующий с 2013 года и преобразованный в спотовый из трастового. По ряду причин Grayscale испытывает отток, составивший в этом году $17,7 млрд. Его скорость ослабевает, что в дальнейшем благоприятно отразится на общей статистике ETF.  Аналитики из Bernstein предполагают, что в ближайшие два года криптовалютные фонды испытают приток инвестиций на $100 млрд. Значительное давление со стороны спроса приведет к росту Bitcoin до $150 тыс. уже в следующем году.  Рост признания Bitcoin фиксируется не только в интересе со стороны профессиональных участников рынка, но и в изменении политической повестки. Конгресс США в мае одобрил законопроект о цифровых активах FIT21, против которого выступили Гэри Генслер (председатель SEC) и Джо Байден. Однако наложить вето президенту будет сложно, так как Трамп выбрал поддержку криптоинноваций одним из пунктов предвыборной кампании. Как показали последние опросы в США, среди владеющих криптовалютой граждан 48% готовы проголосовать за Трампа и только 39% – за Байдена. Если Трамп в предыдущей избирательной гонке негативно относился к криптовалютам, то в этот раз они заняли одно из ключевых мест в его позиции: "Бесчестный Джо Байден, худший президент в истории страны, хочет, чтобы криптоиндустрия умерла медленной и мучительной смертью. Со мной этого никогда не случится!" Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

30.5.2024, 13:57 30.5.2024, 13:57

Сообщение

#783

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

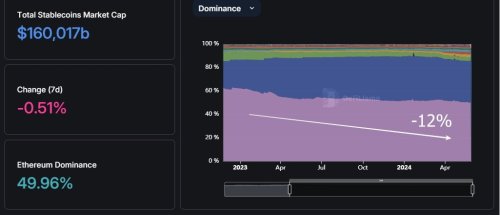

Ethereum теряет влияние на рынке стейблкоинов На Ethereum многие возлагают большие надежды в связи с запуском спотовых ETF, однако список внутренних проблем сети продолжает расширяться. К росту централизации, чрезмерному влиянию MEV, высоким комиссиям и избыточному числу валидаторов добавилось снижение практического применения. Одним из ключевых способов использования блокчейнов с поддержкой смарт-контрактов являются операции со стейблкоинами. На первый взгляд у Ethereum все в порядке, так как капитализация стабильных монет в этой сети выросла в 2024 году на 17,8% до $80 млрд.  Источник изображения: defillama.com Однако за то же время суммарная капитализация сегмента подскочила на 23,1%, а цена Ethereum – на 65,4%. Фактически сеть демонстрирует снижение веса, особенно в пересчете на ETH.  Источник изображения: криптовалютная биржа StormGain К этому привели две тенденции: со стороны Tether (USDT) интерес сместился к Tron, а со стороны Circle (USDC) – к Solana. Эти сети выигрывают у Ethereum по комиссиям и скорости транзакций, но уступают в безопасности и безотказности (последнее в большей степени относится к Solana).  Источник изображения: defillama.com Однако со временем все больше проектов закрывает глаза на технические риски, отдавая предпочтение низким комиссиям. Так, на днях PayPal объявила о предстоящей чеканке стейблкоина PYUSD на Solana (год назад дебют состоялся на Ethereum). Для сети это очередной прорыв после запуска пилотного проекта с VISA по межбанковскому обмену.  Источник изображения: defillama.com Потеря значимости Ethereum в качестве оператора стабильных монет привела к снижению доли в рассматриваемом сегменте с 62% до 50% за полтора года.  Источник изображения: defillama.com Конкуренция растет, в это же время разработчики Ethereum не успевают решить старые проблемы, как наваливаются новые. В случае сохранения тенденций альткоину с каждым годом будет все сложнее удерживать лидерство и демонстрировать инвесторам желанную динамику. Единственной оговоркой к выводу служит развитие сетей второго уровня (L2), которые проводят быстрые и дешевые транзакции, а Ethereum (L1) используют в качестве гаранта безопасности.  Источник изображения: defillama.com Например, доля Base в капитализации USDC выросла за последние пять месяцев с 0,6% до 9,5%, вытеснив Solana на третье место. Но в таком случае востребованность Ethereum становится зависимой от успеха и лояльности сторонних проектов. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

4.6.2024, 11:54 4.6.2024, 11:54

Сообщение

#784

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

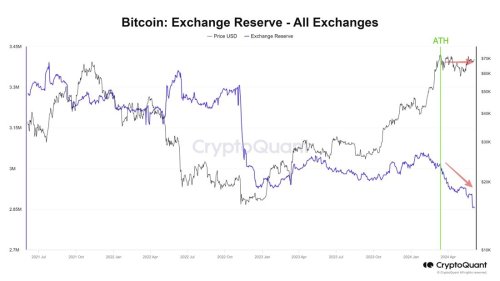

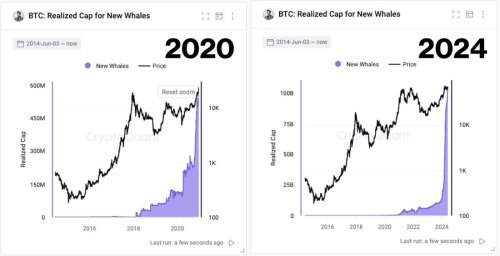

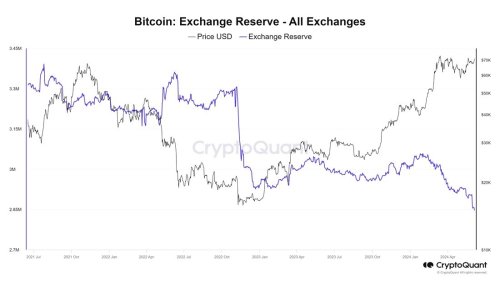

Bitcoin утекает с криптовалютных бирж После установления ценового рекорда в середине марта Bitcoin перешел в затяжную консолидацию. За это время совокупный баланс криптобирж сократился на 5% до 2,85 млн BTC. Преимущественно сокращение показателя связано с выводом на холодные кошельки, что демонстрирует высокий уровень ожиданий дальнейшего роста Bitcoin.  Источник изображения: cryptoquant.com Значительную активность в накоплении продемонстрировали молодые киты, ежедневно добавляющие на кошельки по $1 млрд. Глава аналитической фирмы CryptoQuant Ки Юн Джу отмечает высокое сходство в их поведении с 2020 годом.  Источник изображения: cryptoquant.com Тогда консолидация длилась около полугода в районе $10 тыс., после чего цена за три месяца выросла в 2,5 раза.  Источник изображения: криптовалютная биржа StormGain Одними из ключевых представителей молодых китов являются крупные институциональные инвесторы из США. Благодаря отчетности 13F стало известно, что треть от всего притока капитала в спотовые ETF в I квартале (а именно $4 млрд) обеспечили компании, чьи активы под управлением превышают $100 млн. Объем американских ETF продолжает расти и сейчас составляет $14,1 млрд.  Источник изображения: инфографика StormGain Причем крупные игроки еще только входят во вкус. Так, профессор финансов Университета Marquette Дэвид Краузе считает, что Инвестиционный совет Штата Висконсин (AUM: $156 млрд) на данный момент оценивает общественное мнение после покупки в первом квартале акций фондов BlackRock и Fidelity на $150 млн. В случае положительного отклика Краузе уверен, что инвестиции в криптовалюту будут увеличены, а примеру Инвестиционного совета последуют другие пенсионные фонды. Интерес к криптовалюте со стороны институционального капитала и возобновление оттока монет на холодные кошельки создают благоприятную почву для дальнейшего роста Bitcoin. Ближайшим событием, которое способно стать катализатором, является рассмотрение заявки на спотовый ETF ETH от Franklin Templeton. Финальная дата принятия решения: 11 июня. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

6.6.2024, 8:46 6.6.2024, 8:46

Сообщение

#785

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

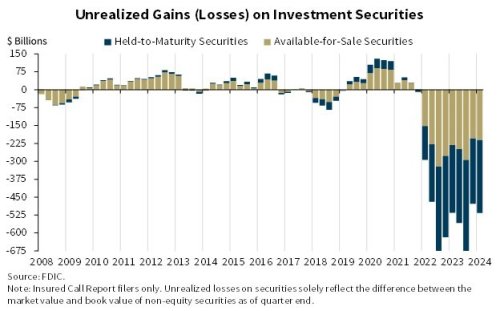

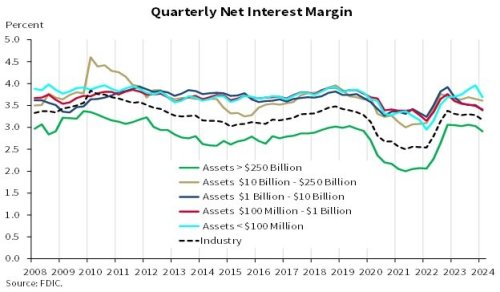

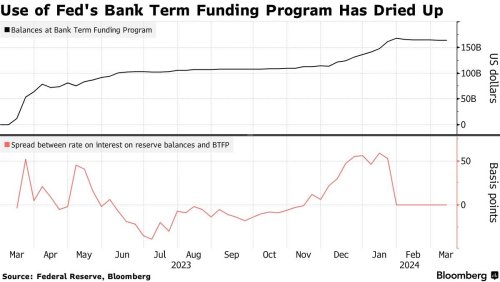

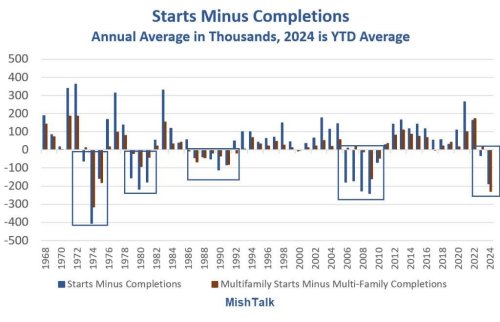

FDIC: нереализованные убытки банков США выросли до $517 млрд Американский банковский сектор остается в угнетенном состоянии после ужесточения монетарной политики в 2022 году. Наглядно это проявляется в значительном росте нереализованных убытков, которые в первом квартале 2024 года составили $517 млрд.  Источник изображения: fdic.gov Из-за ужесточения условий кредитования и снижения доходности ряда активов чистая процентная маржа снизилась до 3,17%, тогда как в доковидные времена среднее значение составляло 3,25%.  Источник изображения: fdic.gov Ярким примером воздействия высокой ключевой ставки стало банкротство Silicon Valley Bank (SVB) в прошлом году. Казначейские облигации на балансе (около $100 млрд на то время) сильно потеряли в цене после действий регулятора. Необходимость продажи для расчетов по депозитам привела к значительным убыткам, новость о которых увеличила панику и отток средств с вкладов. SVB не справился и подал заявление о банкротстве. В ответ ФРС объявила о специальных условиях для банков, позволяющих продавать облигации регулятору не по рыночной, а по цене покупки. А также запустила экстренную кредитную линию для сектора. Общая сумма выданных займов за год превысила $150 млрд, программа была свернута 11 марта.  Источник изображения: bloomberg.com Когда весной прошлого года обанкротились три банка подряд, а First Republic пришлось спасать вмешательством правительства и консорциума банков (через год он все равно лопнул), Bitcoin испытал значительный приток инвестиций. Его независимость от финансовых институтов и децентрализация вновь оказались востребованы.  Источник изображения: криптовалютная биржа StormGain В ближайшее время ситуация может повториться, так как банковский сектор продолжает испытывать трудности. По данным Федеральной корпорации по страхованию вкладов (FDIC), число проблемных банков за последний квартал выросло с 52 до 63, а совокупный объем их активов увеличился на $15,8 млрд до $82,1 млрд. Один из основных источников доходов – кредитование – демонстрирует замедление темпов. При этом ведущий для банковской отрасли сектор недвижимости сигнализирует о надвигающемся кризисе. В частности, фиксируется значительное снижение числа стартов строительства нового жилья, по сравнению с завершением. В предыдущий раз оно предшествовало крупномасштабной рецессии.  Источник изображения: zerohedge.com Все это приведет к падению доходности от операционной деятельности банков уже в ближайшем будущем. В условиях высокой ключевой ставки вероятны новые потрясения и череда банкротств. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

17.6.2024, 9:52 17.6.2024, 9:52

Сообщение

#786

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

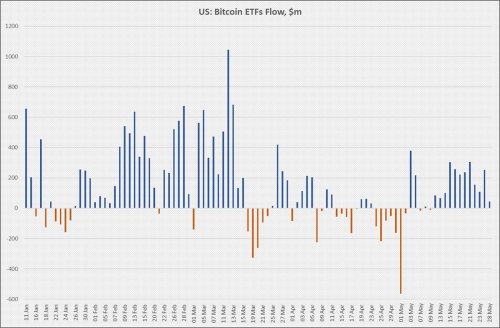

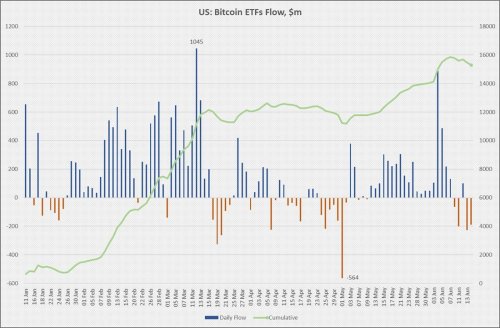

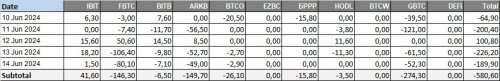

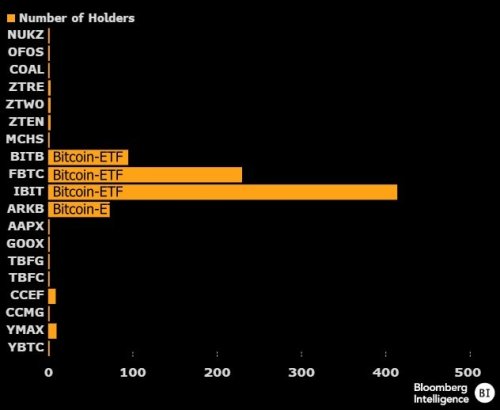

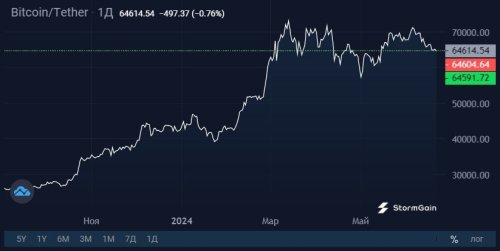

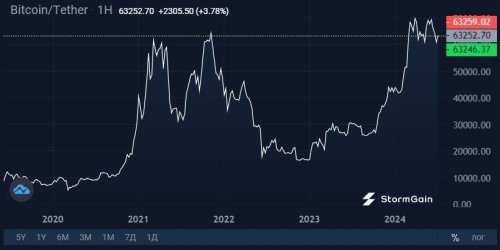

Отток из ETF привел к коррекции крипторынка На прошлой неделе капитализация альткоинов сократилась на 3,5% до $1,07 трлн, тогда как у Bitcoin она просела на 4,4% до $1,31 трлн. Основным негативным фактором стал отток из американских Bitcoin-ETF, составивший за тот же период $581 млн.  Источник изображения: инфографика StormGain Среди фондов наихудший результат продемонстрировал GBTC от Grayscale с результатом в -$274,3 млн. Потеря инвестиций связана как с преобразованием фонда в спотовый из трастового, так и с высокой комиссией за управление в 1,5%. Но в этот раз совокупный отток из фондов Fidelity и Ark Invest превзошел Grayscale.  Источник изображения: farside.co.uk Аналитики из JPMorgan в последней записке инвесторам заявили, что влияние притока в спотовые ETF переоценено. По их мнению, львиная доля показателя обусловлена перетоком средств с криптовалютных бирж, а не значительным внешним спросом: чистый приток в Bitcoin-ETF с начала года составил 262 тыс. BTC, за это же время криптобиржи потеряли 190 тыс. BTC.  Источник изображения: cryptoquant.com Однако такое сопоставление слишком поверхностно и не учитывает рекордного интереса институциональных инвесторов к новым фондам. Согласно отчетам 13F от компаний с AUM свыше $100 млн, их совокупный интерес достиг $3,5 млрд или 29% от общего притока только в первом квартале. Общее количество таких участников составило 414, что на порядок превосходит показатели интереса к прочим фондам, запущенным в этом году.  Источник изображения: x.com/EricBalchunas Сейчас наблюдается затянувшаяся консолидация, которая во многом обусловлена желанием краткосрочных держателей (монеты без движения менее полугода) зафиксировать прибыль. В частности, это объясняет отток из фондов FBTC и ARKB на прошлой неделе.  Источник изображения: криптовалютная биржа StormGain Ближайшим уровнем поддержки является реализованная цена этой группы (STH), которая составляет $62,4 тыс.  Источник изображения: cryptoquant.com Из макрофакторов сдерживающее воздействие оказывает пересмотр ФРС планов по снижению ключевой ставки. Если раньше члены комитета FOMC планировали три снижения в 2024 году (начиная с лета), то сейчас ожидается только одно. Экономисты полагают, что изменение ставки произойдет не раньше сентября. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

21.6.2024, 12:30 21.6.2024, 12:30

Сообщение

#787

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

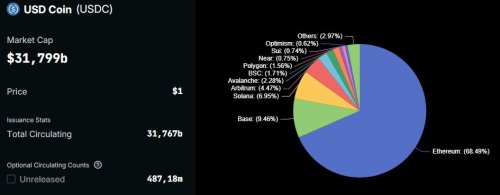

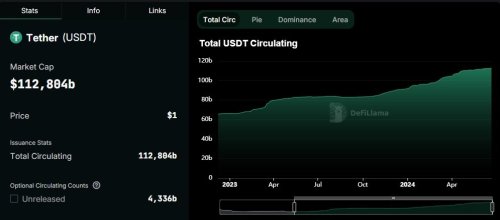

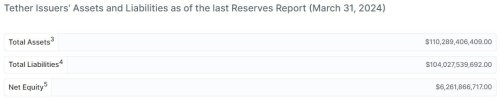

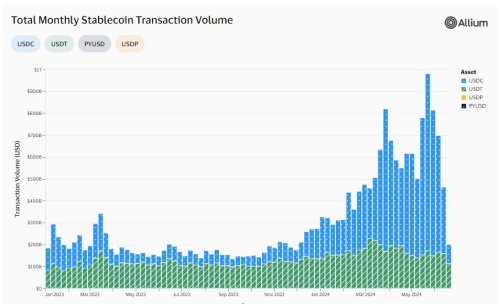

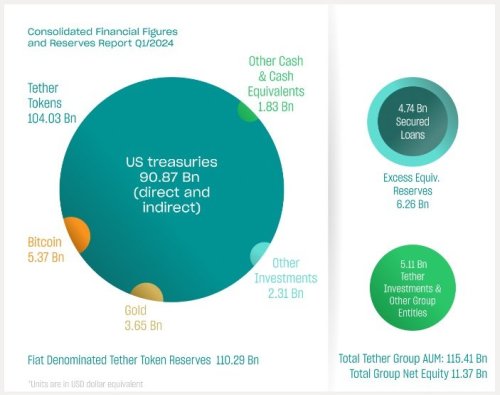

Tether оттесняют с Глобального Севера За внешним благополучием в виде роста капитализации и доходов у Tether скрываются неблагоприятные тенденции. Они выливаются в увеличение критики и постепенного отказа от USDT крупными участниками рынка. Капитализация USDT за последние полтора года практически удвоилась, достигнув рекорда в $112,8 млрд. Доля Tether на рынке стабильных монет за это же время выросла с 48% до 69%.  В первом квартале 2024 года компания получила рекордную прибыль в $4,5 млрд и по уровню доходов на одного сотрудника оставила крупнейших технологических гигантов далеко позади. Заявленное превышение активов над обязательствами продолжает расти и сейчас составляет $6,3 млрд.  Однако компания так и не решила ключевые задачи: повышение прозрачности резервов, проведение полноценного аудита, получение американской и европейской лицензии. Даже элементарная информация о банках-корреспондентах, где расположены резервы, до сих пор является тайной за семью печатями. В условиях появления европейского (а в скором времени и американского) закона о стабильных монетах это ставит крест на обороте USDT в обозначенных регионах. В этом году на территории ЕС заработает законопроект MiCA. Чтобы соответствовать требованиям, об отказе или ограничениях в использовании USDT в Европе уже сообщили Binance, OKX и Uphold. Эта и сопутствующие тенденции привели к тому, что в 2024 году USDC с большим отрывом обогнал USDT по объему транзакций.  USDC выпускает американская Circle, обладающая необходимыми лицензией и уровнем прозрачности. Резервы компании на 100% обеспечены краткосрочными гособлигациями и долларами на банковских счетах. Там нет ни Bitcoin, ни кредитных обязательств и коммерческих бумаг, как у Tether.  По мере институционализации криптовалют Tether будет все сильнее вытесняться с Глобального Севера на Юг. В таких регионах, как Латинская Америка, USDT по-прежнему сохраняет ведущую роль, обгоняя даже Bitcoin.  Широкое использование Tether при обозначенных проблемах несет системный риск. В мае глава Ripple Брэд Гарлингхаус назвал компанию потенциальным черным лебедем для крипторынка. А в июне американская некоммерческая организация по защите прав потребителей Consumer's Protection запустила против нее полноценную медиакампанию: "…Tether может пойти по пути FTX. Потребителям стоит избегать стейблкоины, эмитенты которых не в состоянии надлежащим образом подтвердить резервы". Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

27.6.2024, 15:55 27.6.2024, 15:55

Сообщение

#788

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

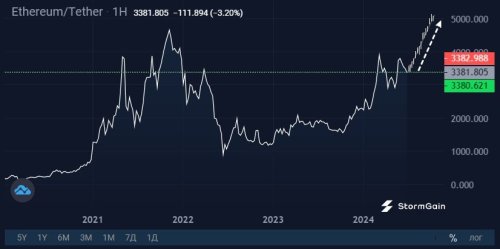

Осталось меньше недели до потенциального одобрения спотовых Ethereum-ETF 25 июня председатель SEC Гэри Генслер отметил, что процесс регистрации новых ETF «проходит гладко», а дата одобрения зависит от скорости подачи заявителями скорректированных форм S-1. Основываясь на внезапном проявлении лояльности регулятором, аналитики Bloomberg подтвердили 02 июля в качестве ожидаемой даты одобрения новых продуктов. А Reuters со ссылкой на анонимные источники сообщает, что между управляющими и SEC достигнут консенсус в переговорах и остается лишь внести «последние штрихи».  Источник изображения: x.com/EricBalchunas Открытый интерес к фьючерсам на Ethereum составляет $14,6 млрд и находится вблизи рекордного уровня в $16,5 млрд, достигнутого 28 мая. При этом ставка финансирования держится в нейтральной зоне, что говорит о смешанных ожиданиях участников.  Источник изображения: coinglass.com Появление долгожданного биржевого продукта, безусловно, является позитивным фактором. IT-директор Bitwise Мэтт Хоуган предполагает, что чистый приток инвестиций в ETF за первые 18 месяцев составит $15 млрд. В анализе он опирается на опыт Канады и ЕС, где в схожих продуктах соотношение притока в Bitcoin и Ethereum примерно составляет 4 к 1. Другими словами, если в первый квартал работы спотовых Bitcoin-ETF общий приток составил $26,9 млрд, то для Ethereum он ожидается на уровне $6,7 млрд. В этом случае за три месяцы работы фондов Ethereum вырастет до $4400-5000.  Источник изображения: криптовалютная биржа StormGain Однако Мэтт Хоуган не учитывает, что негативное влияние оттока из Grayscale в этот раз окажется сильнее. После преобразования GBTC за первый квартал фонд потерял 45,9% монет или 284 тыс. BTC. Фонд ETHE той же Grayscale содержит Ethereum на $10 млрд. При аналогичной скорости выхода инвесторов давление со стороны продаж составит $4,6 млрд, а чистый приток – $2,1 млрд, что уже в шесть раз хуже достижения Bitcoin-ETF.  Источник изображения: coinglass.com Однако альткоину будет сложно продемонстрировать и такой результат из-за вынужденного отказа от стейкинга. Годовая доходность от блокировки монет сейчас составляет 3,2%, а с рестейкингом превышает 10%. В глазах инвесторов Ethereum теряет ключевое преимущество перед Bitcoin в виде пассивного дохода. Вот почему потенциальный спрос на новые ETF может быть сильно преувеличен, а разблокировка активов фонда ETHE способна вызвать очередной виток коррекции. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

1.7.2024, 7:52 1.7.2024, 7:52

Сообщение

#789

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

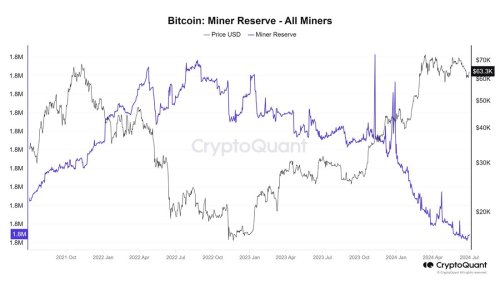

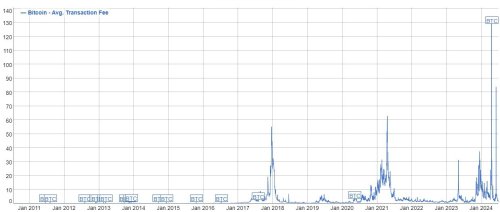

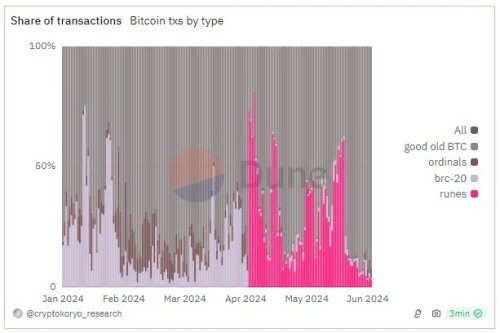

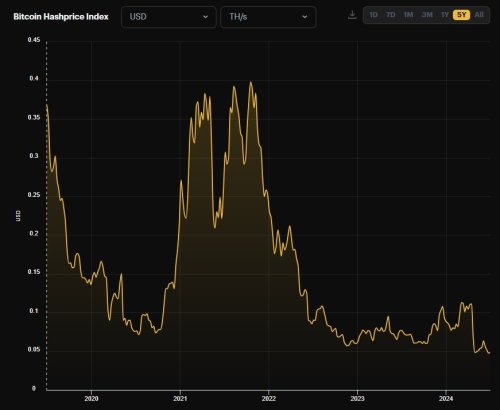

Доходность с терахеша обновила антирекорд При подготовке к сокращению доходов от халвинга майнеры Bitcoin обновили рекорд активности, в середине апреля совершая по 40 тыс. транзакций в сутки. Большая часть монет попала на криптобиржи, оказав негативное воздействие на цену.  Источник изображения: cryptoquant.com Под продажу попали как свежедобытые, так и монеты из запасов. В результате совокупные резервы майнеров сократились до 1,82 млн BTC – это худший результат с января 2022 года.  Источник изображения: cryptoquant.com Первое впечатление от халвинга оказалось крайне положительным, поскольку одновременный запуск протокола Runes привел к рекордной загрузке сети и, как следствие, рекордному росту комиссий. Только за первый блок новой эпохи доход майнеров от комиссий составил 37,6 BTC против 3,2 BTC за его нахождение. Средняя комиссия в сети в тот день превысила $120, - и это тоже стало рекордом.  Источник изображения: bitinfocharts.com Однако ажиотаж вокруг новых цифровых объектов продлился недолго. Если в первые дни появления рун на их долю приходилось до 80% от всей емкости блоков, то последние дни они занимают скромные 3-4%.  Источник изображения: dune.com Комиссии сети вернулись к минимальным уровням. Как результат, доходность от терахеша мощности установила новый антирекорд, опустившись ниже $0,05.  Источник изображения: hashrateindex.com Для майнеров это неутешительная новость, поскольку некоторым из них будет сложно оставаться на плаву. Они уже приступили к отключению части оборудования, сократив общую вычислительную мощность сети с конца мая на 16,4% до 581 EH/s. Но на Bitcoin это окажет положительное влияние в долгосрочной перспективе.  Источник изображения: криптовалютная биржа StormGain Проблема отрасли заключается в значительной долговой нагрузке публично торгуемых майнеров, на долю которых приходится треть общей мощности. В погоне за высокими показателями и инвестиционной привлекательностью они зачастую пренебрегают учетом рисков, что приводит к распродаже монет в периоды кризиса. Яркий пример – избавление от запасов после краха Terra (LUNA) в мае 2022 года и банкротство лидера Core Scientific.  Источник изображения: luxor.tech Относительно низкий уровень доходов приведет к отказу майнеров от накопления. Давление на рынок с их стороны будет более сбалансированным и ожидаемым вне зависимости от преобладающих тенденций. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

| stormgain |

5.7.2024, 11:40 5.7.2024, 11:40

Сообщение

#790

|

Группа: Активный участник Сообщений: 797 Регистрация: 17.12.2019 Пользователь №: 8 633 Спасибо сказали: 0 раз(а) |

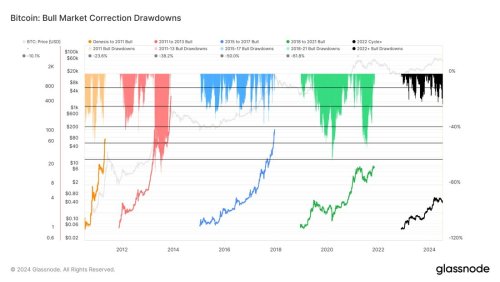

Bitcoin: покупка падения или окончание бычьего цикла? Участники рынка разделились на две категории: одни говорят о всеобщей распродаже и риске глубокой коррекции, другие – об открывшейся возможности покупки Bitcoin по сниженным ценам. Рассмотрим аргументы обеих сторон. Доводы дальнейшего падения: - Bitcoin уже достиг цели четырехлетнего цикла, обновив ценовой рекорд; - График демонстрирует «двойную вершину»; - Долгосрочные держатели фиксируют прибыль; - Розничные инвесторы паникуют и выходят из ETF; - «Проснулись» старые монеты; - Bitcoin продают правительство США и Германии; - Mt.Gox в ближайшие месяцы вернет свыше 140 тыс. BTC бывшим клиентам.  Источник изображения: x.com/10x_Research Все эти новости обрушились на инвесторов в последние недели, в совокупности усиливая негативные настроения. Но если рассмотреть каждую в отдельности, то окажется все не так плохо. Например, движение старых монет обусловлено консолидацией активов Mt.Gox перед выплатами (банкротство криптобиржи произошло в 2014 году), а фиксация прибыли долгосрочными держателями в июне была далека от мартовских пиков.  Источник изображения: glassnode.com Продажа монет правительственными службами и бывшими клиентами Mt.Gox может оказать краткосрочное негативное влияние и вызвать коррекцию, но в течение года эффект от нее нивелирует прошедший в апреле халвинг. Генерация предложения расчетно сократилась на 164 тыс. BTC в год.  Источник изображения: coinwarz.com Доводы для покупки падения: - Закрепление за Bitcoin статуса инвестиционного актива (товара) через разрешение спотовых ETF; - Рекордный институциональный интерес по итогам первого квартала; - Рост денежной массы в мире; - Мировая институционализация криптовалют (например, закон MiCA); - Халвинг и непрекращающийся отток с криптобирж на холодные кошельки; - Появление новых компаний с резервами в Bitcoin (например, Metaplanet); - Рост числа хедж-фондов, включивших в портфель Bitcoin.  Источник изображения: криптовалютная биржа StormGain Как можно заметить, доводы за продажу преимущественно носят краткосрочный, а за покупку – долгосрочный характер. Наиболее ярко влияние долгосрочных факторов отражает график роста денежной массы и Bitcoin, как инструмента с ограниченной эмиссией. Каждый запуск печатных станков сопровождался новым циклом роста криптовалюты. Сейчас мировые ЦБ вновь сдувают с них пыль: в этом году снижением ключевой ставки уже отметились ЕЦБ и Банк Канады.  Источник изображения: x.com/Jamie1Coutts Также не стоит забывать, что Bitcoin был и остается высоковолатильным инструментом, для которого характерны как взрывной рост, так и глубокая просадка.  Источник изображения: glassnode.com В текущем цикле последняя остается мягкой и не характерной для бычьего рынка. Даже сейчас она составляет 26%, тогда как в предыдущие фазы роста регулярно переваливала за 30%. Аналитическая группа StormGain (платформа для торговли, обмена и хранения криптовалюты) |

|

|

Текстовая версия | Сейчас: 5.11.2024, 20:13 |